La estrategia de los procesos de integración económica y de armonización fiscal: UE vs América

La fiscalidad en los procesos de integración económica tiene como objetivo evitar las distorsiones en el espacio económico común creado, atribuibles a la voluntad de las autoridades políticas y creadas para obtener, conscientemente o no, una especial ventaja tributaria en perjuicio de los otros países asociados, afectando a los movimientos de los intercambios comerciales o de los factores productivos

Para evitar dichas distorsiones, se aplica el principio de no discriminación fiscal y las medidas de armonización fiscal (AF). Si bien la primera es genérica, la última guarda relación con el nivel de la integración económica alcanzada.

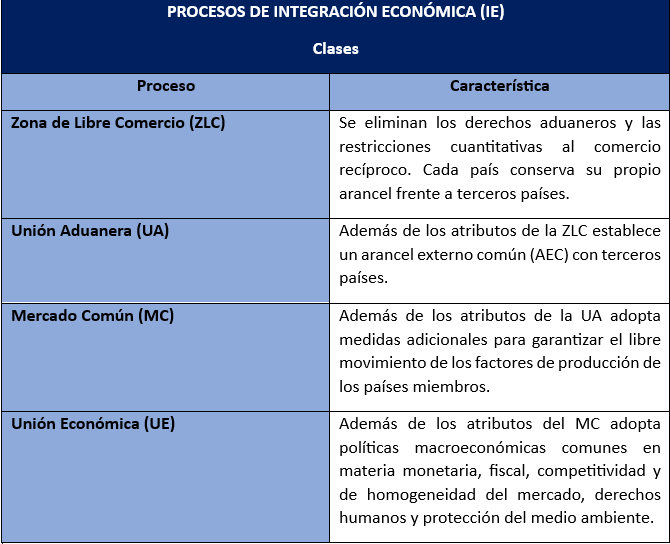

Clases de integración

Previo al desarrollo de la temática, corresponde destacar según lo establece la doctrina económica los niveles de los procesos de integración económica (IE)[1], con sus principales características:

Integración Económica (IE) en la UE

El proceso integrativo más exitoso a nivel global ha sido en nuestros tiempos el de la Unión Europea (UE) (1993)[2], mediante el cual 27 países[3] han conformado un espacio económico común avanzado, al nivel de una Unión Económica (UE)[4], con una Zona de Unión Monetaria (Zona Euro) para determinados países.

Integración Económica (IE) en América

Desde 1960 hasta 1990 tuvo origen la creación de procesos subregionales como el MCCA (1960), la CAN (1969), la CARICOM (1973) y el MERCOSUR (1991) que pretendían confluir una vez maduros, en un espacio común único como la UE [5].

A esta multiplicidad subregional inicial, le siguió una multiplicidad plus, es decir, la coexistencia de múltiples espacios económicos de asociación económica y ZLC entre varios países del área y también con jurisdicciones extra región (CPTPP, UE, China, etc.).

Entre esta proliferación de acuerdos que se han aplicado se puede distinguir los bilaterales de los multilaterales.

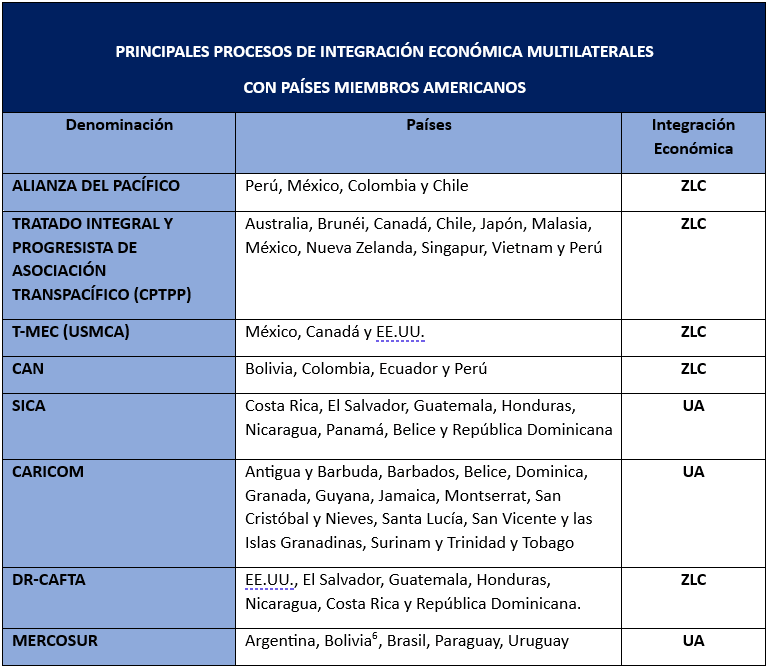

Dentro de los últimos se puede destacar a los siguientes procesos de IE:

Fuente: Propia (2024)

En el actual esquema se visualizan dos estrategias comerciales de negociación disímiles: 1) países como Chile, Perú, Colombia y México han adoptado acuerdos con diferentes espacios económicos en forma unilateral, mientras que 2) el SICA, CARICON y el MERCOSUR negocian los acuerdos en bloque.

ㅤ

Armonización Fiscal (AF) en la UE

Al haber alcanzado el último estadio de la IE, reguló específicamente la armonización fiscal en el ámbito de la imposición indirecta (impuestos al consumo general y específico), mientras que en el ámbito de la imposición directa, (impuesto sobre la renta) si bien no estuvo directamente regulado en el Tratado constitutivo, varias Directivas y la jurisprudencia del Tribunal de Justicia de la Unión Europea (TJUE) han fijado determinadas normas armonizadas en relación con la imposición de las sociedades y las personas físicas.

ㅤ

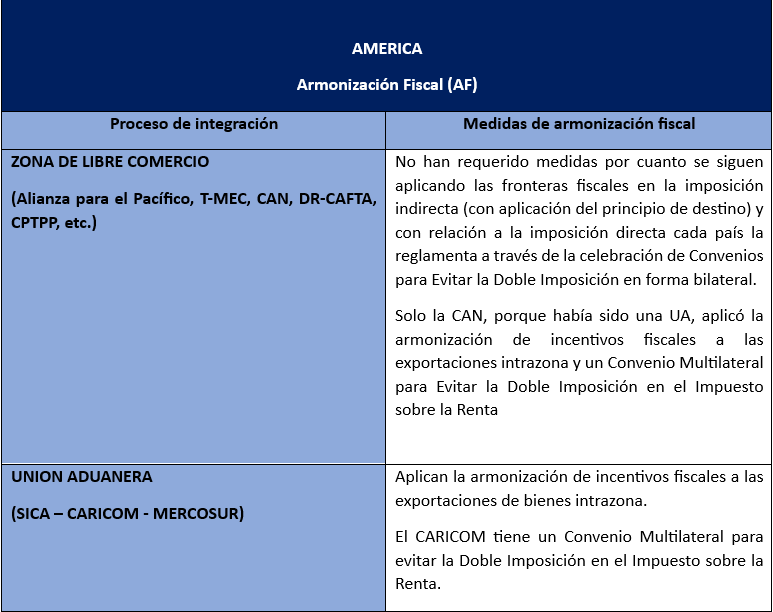

Armonización Fiscal (AF) en América

A continuación, una reseña de las medidas de AF dictadas en los procesos de IE de América:

Fuente: Propia (2024)

ㅤ

Conclusión

La estrategia de integración económica de América y de Europa, han sido opuestas, por cuanto mientras la multiplicidad de procesos en los países americanos fue su característica más saliente, en Europa predomina ampliamente la UE.

La otra diferencia esencial, es la profundidad de la IE: mientras en Europa la UE se ha configurado en una UE, es decir ha conformado la etapa más avanzada, en los países de América predominan las ZLC, es decir las primeras etapas de integración y solo existen tres bloques constituidos en Unión Aduanera (UA) [7].

Es decir, mientras en la UE el objetivo fue la profundización de la IE, en América en la actualidad la prioridad es la expansión a través de la multiplicidad de los procesos de IE.

Respecto de la AF la UE la aplica plenamente respecto de la imposición indirecta, aunque también ha regulado determinados aspectos del Impuesto sobre la Renta, teniendo como actual objetivo seguir avanzando en este terreno.

Por el contrario, al encontrarse, en América los procesos en las etapas, iniciales de la integración, no han requerido armonizar sus impuestos indirectos atento a la permanencia de las fronteras fiscales, limitándose a la aplicación del principio de no discriminación fiscal y evitando la doble imposición en el Impuesto sobre la Renta mediante Convenios bilaterales efectuados por cada país.

Los espacios que se han conformado como MC, al tener un AEC, se han limitado a la armonización fiscal de las exportaciones de bienes intrazona y en dos casos a la elaboración de un Convenio Multilateral para Evitar la Doble Imposición respecto del Impuesto sobre la Renta [8].

La limitación de estas medidas, implica la coexistencia de distorsiones fiscales que afectan los mercados de esos espacios económicos, respecto a los incentivos a la exportación de servicios como a la inversión intrazona y a la inversión directa extranjera (IDE). Respecto a las inversiones ha conllevado a una “guerra fiscal” de incentivos entre determinados países para atraerlas, con el inevitable perjuicio a sus ingresos tributarios.

Existe una tendencia de los países americanos a no limitar su soberanía económica y fiscal, lo que impide no solo seguir avanzando en la integración, sino también en poder solucionar la problemática que las distorsiones fiscales están provocando en la actualidad.

Por último, cabe destacar como un efecto no deseado de la actual estrategia, la debilidad en el poder de negociación que tienen los espacios económicos americanos[9] en la búsqueda de acuerdos en el ámbito internacional con las jurisdicciones económicamente más desarrolladas.

[1]Se exceptúa a los regímenes de preferencias arancelarias, asociaciones económicas, acuerdos comerciales, etc. que no conlleven como mínimo a una ZLC.

[2]Sucesora de la CEE (1958).

[3]A pesar de la salida del RU, se ha mantenido el número debido al ingreso de Croacia.

[4]Coexisten en forma independiente y minoritaria la EFTA (Acuerdo Europeo de Libre Comercio) y el RU.

[5]Mientras el SICA, la CARICOM y el MERCOSUR se configuran como UA imperfectas, la CAN retrocedió a una ZLC.

[6] En el proceso final de adhesión.

[7]Aunque imperfectos por los regímenes de excepción que aplican.

[8]CAN y CARICON.

[9]Exceptuando obviamente a los EE.UU.

901 total views, 22 views today