Sistema tributario ¿Integrado o Desintegrado?

Quizás para el lector latinoamericano de materias tributarias puedan parecer desconocidos los términos integrado y desintegrado referidos al sistema tributario. En concreto, a lo que se hace referencia es a un tema que ha sido de constante debate dentro de la Teoría de la Hacienda Pública: la Imposición sobre los Dividendos. Particularmente, la discusión se concentra en el tipo de régimen o estructura impositiva sobre la renta de las sociedades y sus dueños, socios o accionistas, que será utilizada. Por un lado, existen defensores de un sistema tributario desintegrado (también denominado sistema clásico) consistente básicamente en dos impuestos independientes;

Por otro lado, existen posiciones a favor de un régimen o sistema tributario integrado (también denominado sistema de imputación) en el IRPF para la fiscalidad de las sociedades, personas jurídicas o empresas. No obstante, ambas posturas tienen sus matices y variantes intermedias.

En el seno de la OCDE, los sistemas utilizados se han definido de la siguiente forma[1]:

Sistema clásico: los ingresos por dividendos se gravan a nivel de accionista de la misma manera que otros tipos de ingresos de capital, por ejemplo, ingresos por intereses.

Sistema clásico modificado: los ingresos por dividendos son gravados a tasas preferenciales, por ejemplo, en comparación con los ingresos por intereses, a nivel de accionistas.

Imputación completa: se otorga un crédito tributario a los dividendos a nivel de accionista por el impuesto a las ganancias corporativas subyacente.

Imputación parcial: se otorga un crédito fiscal a los dividendos a nivel de accionista para parte del impuesto a las ganancias corporativas subyacente.

Inclusión parcial: una parte de los dividendos recibidos se incluye como ingreso imponible a nivel de accionista.

Sistema de tasa dividida: los dividendos distribuidos se gravan a tasas más altas que las ganancias retenidas a nivel corporativo.

Sin impuestos de dividendos para los accionistas: ningún otro impuesto que no sea el impuesto sobre las ganancias corporativas.

Deducción corporativa: deducción a nivel corporativo, total o parcialmente, con respecto al dividendo pagado.

Otros tipos de sistemas

Dentro de este ámbito, el debate ha estado dirigido al cuestionamiento de la presencia dentro de los dividendos de una doble imposición que se generaría al gravar la misma fuente de renta en dos sujetos distintos, primero la empresa y después sus dueños. No obstante, esa doble imposición solo tiene sentido si la miramos desde un punto de vista exclusivamente económico que entiende que una misma magnitud económica se grava doblemente, primero en la persona jurídica y luego en la persona natural, lo que nos conduciría a entender que la forma societaria no sería más que una “cáscara” que alberga a sus dueños, socios o accionistas. Pero si uno visualiza esta relación entre ambos impuestos, primero, desde el punto de vista legal, no existe esa supuesta doble imposición, ya que el flujo de dinero proviene de dos entidades jurídicamente distintas y con obligaciones propias e inherentes a su conformación legal; por un lado la empresa, y por otro lado, los accionistas. Además, estamos frente a dos ingresos distintos, uno es por utilidades empresariales y otro es por los rendimientos de ese capital (beneficios y dividendos). En segundo lugar, si analizamos el Impuesto sobre Sociedades desde el punto de vista del principio del beneficio ¿cómo se explica entonces la responsabilidad limitada de la forma societaria de organización que permite separar el patrimonio de los dueños, socios o accionistas respecto del patrimonio de la sociedad? ¿no es acaso el mismo Estado quien reconoce esa conformación jurídica y le otorga el “beneficio” de las ventajas que supone la separación de esos patrimonios la que justifica el Impuesto sobre Sociedades? ¿no es acaso la forma societaria la mayoritariamente utilizada en el mundo de los negocios actuales? ¿entenderemos a las grandes transnacionales como simples empresas que sólo están conformadas por accionistas que reciben beneficios de ellas? ¿o acaso la complejidad de los grandes holdings y cadenas de empresas no es una muestra de que no estamos en presencia de solo personas naturales detrás de empresas?

No se puede soslayar que la empresa, en su forma más representativa; las grandes transnacionales y otros entes jurídicos, adquieren derechos y obligaciones distintos de los de sus accionistas, lo que justifica su tributación.

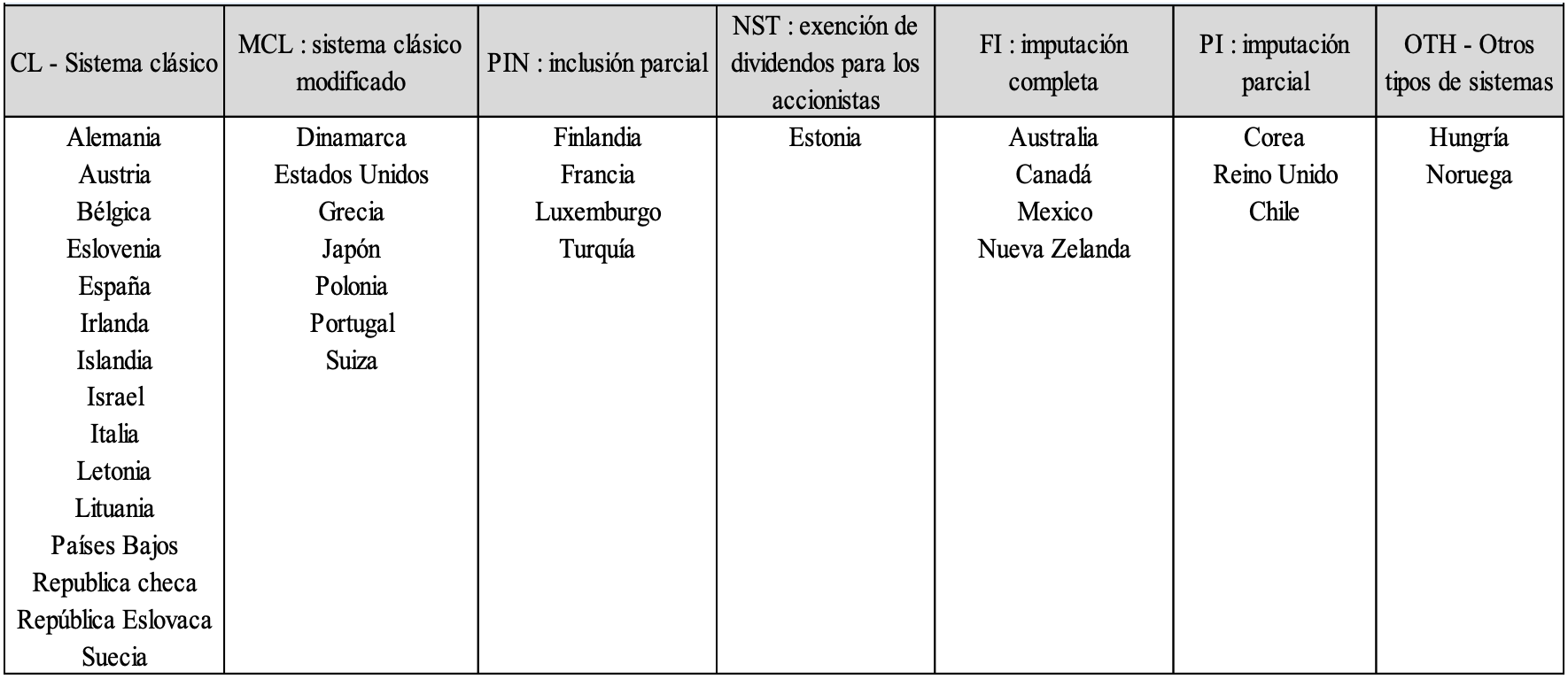

Si tomamos como referencia a los países integrantes de la OCDE, veremos que el sistema clásico es predominante en la OCDE con 15 de 36 países que lo utilizan; el sistema desintegrado es predominante con 26 de 36 países que lo utilizan; y solo 8 de 36 países utilizan un sistema integrado de imputación total o parcial, tal como se exhibe en el siguiente cuadro:

Clasificación de países según sistemas tributarios de tratamiento de la renta corporativa y personal en la OCDE.

Fuente: Elaboración propia en base a OECD.stat, 2020

Fuente: Elaboración propia en base a OECD.stat, 2020

La experiencia comparada con la OCDE nos demuestra que el sistema tributario desintegrado es el de mayor aplicación en esos países.

En Latinoamérica, esta discusión es especialmente importante para Chile, que tuvo un sistema completamente integrado (de imputación completa) desde los años 1984 hasta el 2014, es decir, 30 años con dicho sistema para transitar con la reforma tributaria del 2014 hacia un sistema semi integrado (de imputación parcial).

En el año 2018 con un nuevo gobierno, el tema tributario nuevamente salió a la palestra y el proyecto que el actual gobierno propuso, tenía como eje central la reintegración del sistema tributario, llegando a catalogarse como “el corazón” de la reforma tributaria propuesta[2]. Ese es el nivel de relevancia que tiene esta discusión para Chile.

Llama la atención que a propósito de la discusión sobre el Impuesto a los denominados “super ricos” (Impuesto al Patrimonio) la mayoría de los análisis de expertos en la materia ha tomado como referencia a la OCDE para señalar que únicamente 3 de 36 países mantienen un impuesto de esas características, lo cual haría prever que su implementación sería un error. No obstante, para defender la reintegración del sistema no se toma como referencia que sólo 8 de 36 países mantiene un sistema de esas características.

Claramente que aquí se presenta también una disyuntiva política, que dice relación con la concepción y el rol del Estado en una sociedad. Los países europeos más que los anglosajones tienen una percepción mucho más garantista de un Estado que les provee de servicios públicos a la población en general y lo hace con un estándar medio-alto. En los países latinoamericanos como Chile, la percepción es la contraria, y por eso es tan difícil confiar en que el Estado, tal como está concebido y con las reglas actuales, sea un agente promotor de mejores condiciones de existencia para la población general.

En ese sentido, establecer un sistema tributario, cualquiera sea, puede ser apresurado si aun los países latinoamericanos no llegan a consensos civilizatorios mínimos. Después del denominado “estallido social” del 18 de octubre de 2019, se abrió en Chile un espacio para discutir sobre un nuevo pacto social. Esa instancia puede ser una gran oportunidad para reflexionar qué tipo de país y sociedad se quiere construir y qué rol va a jugar el sistema tributario y la política tributaria en la consecución de esos objetivos. Los países de la región estarán expectantes del proceso chileno y podrán sacar lecciones que permitan avanzar en la construcción de sociedades más igualitarias, donde el sistema tributario se conciba como una herramienta al servicio del bienestar social.

[1] Ver https://stats.oecd.org/ Table II.4. Overall statutory tax rates on dividend income

[2] Ver: https://www.latercera.com/pulso/noticia/reforma-tributaria-horas-clave-votar-la-reintegracion-corazon-del-proyecto-del-gobierno/768434/

17,619 total views, 8 views today

8 comentarios

Buen artículo, gracias.

Excelente articulo. Muy interesante el planteamiento de una interpretación desintegrada cuando se trata de la responsabilidad limitada de los accionistas y al mismo tiempo se trata de la tributación integrada de la persona jurídica y sus accionistas. !Dos pesos y dos medidas! Desafortunadamente, en Brasil existe una exención total de los ingresos por dividendos para los accionistas, acompañados solo por Estonia.

Felicitaciones y gracias estimado Felipe Rodrigo, por el aporte que hace en el tema, por la forma en que lo expone dando apertura a un abanico de posibilidades, sin dejar de lado ninguno de los aspectos sustanciales, es de resaltar la visión económica y el enfoque de política tributaria como parte de la política económica,

Qué los agentes económicos logren prevalecer a ésta etapa que ha tocado a la humanidad con el sostenimiento de salud global, son tareas principales, es el reto de todos los retos y también para la doctrina tributaria como para la fiscalidad y su aplicación.

Como señala Usted, Que gravamos?: renta o utilidad, empresas o personas, riqueza o patrimonio, son estados diferentes o son los estados de una misma fuente.

Excelente Estimado Felipe, muy interesante el aporte. Saludos.

me nace una pregunta que quisiera sus opiniones

¿cuál es la diferencia entre deducir la renta de la base imponible de la empresa y mitigando la doble imposición a nivel del accionista (crédito en la fuente)?

¿cuál es la diferencia entre deducir la renta de la base imponible de la empresa y disminuir la doble imposición a nivel del accionista (crédito en la fuente)?

es importasnte precisar bajo que sistena esta el modelo de la OCDE un sistema clasico o dsitribucion de ingresos

si el Modelo OCDE ha sido concebido de acuerdo con el sistema clásico de impuesto sobre la renta de sociedades/accionistas.

se podria decir que el Art 10 , solo existe una reciprocidad formal en la tasa impositiva legal sobre el impuesto a los dividendos. Sin embargo, se podria, consideran un mismo objeto imponible gravado en dos sujetos diferentes. En consecuencia, cuando los sistemas de integración reducen la tributación de la entidad y persiguen gravar persona natural aumentando su tributación, los tratados tributarios pueden resultar incoherentes desde el punto de vista de la política fiscal y no garantizar la reciprocidad efectiva. Además, la simple elevación del tipo del impuesto de sociedades puede quebrantar la reciprocidad efectiva del art. 10