Taller de la ONU sobre los impuestos al carbono en países en desarrollo (Primera sesión)

La mitigación del cambio climático es una emergencia mundial. Ya enfrentamos graves consecuencias de la falta de acción colectiva previa, y el aumento de los daños relacionados con el clima muestra las consecuencias de la respuesta global demasiado lenta a la amenaza de las emisiones de carbono sobre el calentamiento de la atmósfera de nuestro planeta.

Como sabrán, la comunidad internacional ha respondido a la creciente conciencia de esta amenaza con varios acuerdos globales, siendo el primero el Panel Intergubernamental sobre Cambio Climático (1992) y el último el Acuerdo de París de 2015, ratificado casi universalmente, donde todos los países se han comprometido con Contribuciones Determinadas a Nivel Nacional (Nationally determined contributions, NDCs) para reducir sus emisiones de carbono y ralentizar o detener el calentamiento del clima de la tierra.

Entre las principales políticas públicas destinadas a mitigar la amenaza se encuentran el Comercio de derechos de emisión (ETS, Emission Trading Schemes) y la tributación de las emisiones de carbono (Carbon tax, CT). Ambos instrumentos siguen creciendo: en 2020, 31 jurisdicciones nacionales o subnacionales han adoptado un ETS y 30 han adoptado impuestos al carbono. En este momento, estas regulaciones cubren solo el 20% de las emisiones globales de carbono, y solo el 5% están a un nivel de precios que se considera suficiente para cumplir con el objetivo de prevenir un calentamiento global por encima de la marca fatídica de 1,5 °C de límite de aumento de temperatura global expresada en el Acuerdo de París. En 2020, se considera que este precio debe evolucionar alrededor de $ 30 por tonelada de CO2 emitida.

En el seminario web de la ONU, la Coordinadora, Sra. Natalia Aristizabal, subraya una buena noticia: No menos de 62 nuevos instrumentos nacionales están en proceso de elaboración o bajo consideración. El taller se centró en los aspectos descritos en el capítulo 3 del Manual del Comité de Expertos de Cooperación Internacional, “Diseñar un impuesto al Carbono- Manual de Tributación del Carbono” [1]

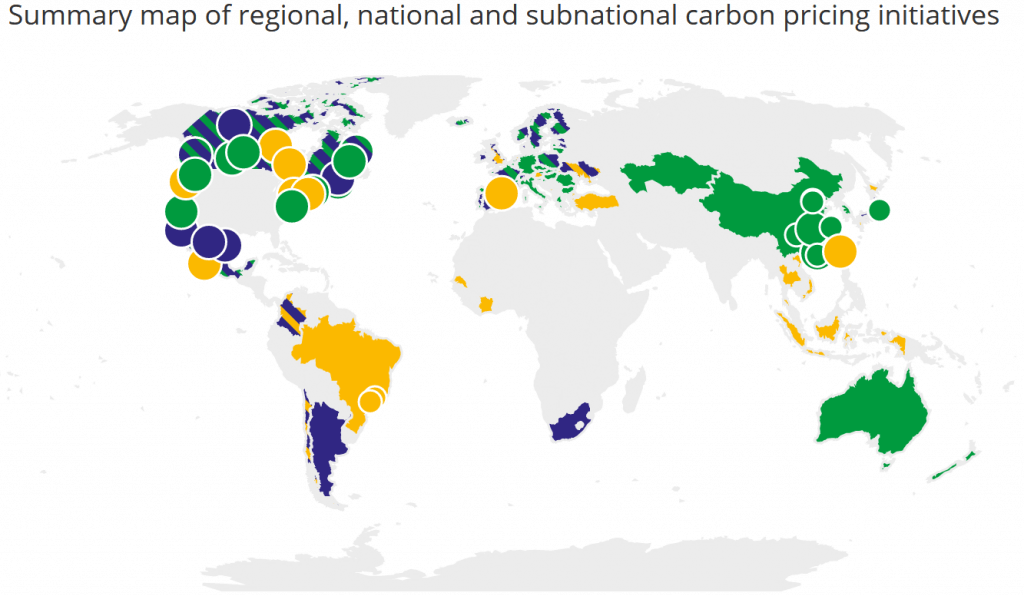

El mapa de la implementación de instrumentos de tributación del carbono ilustra la diversidad de los enfoques: Algunos países, como Canadá, tienen ambos sistemas operando en varios estados, con un sistema federal que se aplica solamente a los estados que no implementan un sistema propio. Otros, como Estados Unidos, tienen instrumentos implementados en algunos estados, como el ETS de California, pero no a nivel federal. En la Unión Europea, los enfoques nacionales se coordinan a nivel regional.

Mapa actual de los instrumentos de fijación de precios del carbono[2]

Verde: ETS implementado o programado

Amarillo: Se considera un ETS o impuesto al carbono

Azul: Impuesto al carbono implementado o programado

Verde/amarillo: ETS implementado, impuesto al carbono bajo consideración

Azul/amarrillo: Impuesto al carbono implementado o programado, ETS considerado

ETS e impuestos al carbono: “Comando y control” o “basado en el mercado”?

Una diferencia importante entre el ETS y los impuestos al carbono es que los primeros son básicamente instrumentos de «comando y control»: establecen un límite de emisiones por el cual que hay que pagar precios, incluso si se organizan mercados para la venta o compra de estos derechos de emitir carbono. Los precios fluctúan según la proximidad del «techo» considerado.

Los impuestos al carbono, por otro lado, son instrumentos «basados en el mercado»: establecen un precio fijo por tonelada de emisiones y dejan que los contribuyentes decidan cómo manejar sus emisiones, siempre que paguen por ellas.

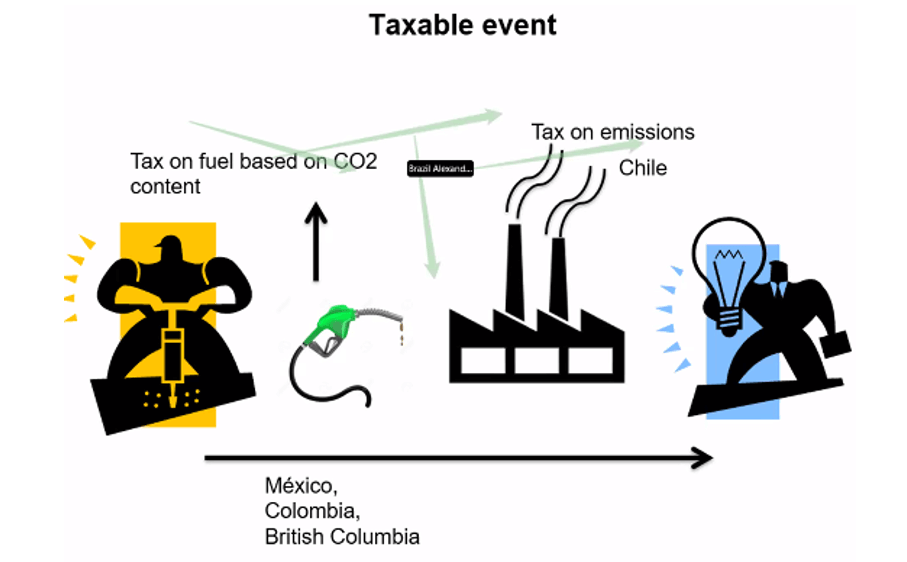

Los dos enfoques de los impuestos al carbono: ¿Gravar los combustibles o gravar las emisiones?

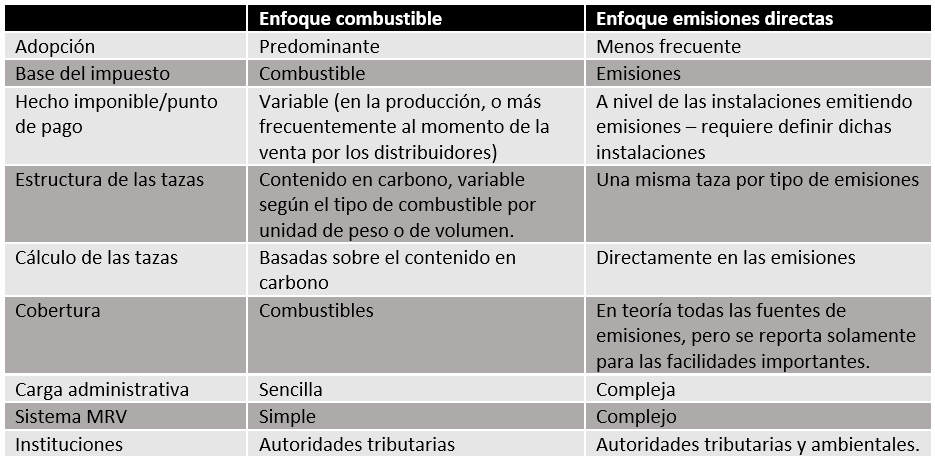

Sobre los impuestos al carbono, el Capítulo 3 del manual de la ONU sobre impuestos al carbono presenta en detalle los dos modelos, dos enfoques de impuestos al carbono adoptados por los países: uno se basa en gravar los combustibles y el otro en gravar las emisiones de carbono.

Estos dos enfoques difieren en la definición del hecho imponible

Fuente: Subcomité de Impuestos Ambientales de la ONU

El primer enfoque, impuestos al carbono basados en combustibles, implementado por la Unión Europea, México, Colombia Británica y Canadá, es el más adoptado hasta ahora, con la tasa impositiva más alta implementada en Suecia (USD 126 / tonelada métrica de CO2). Para implementar este impuesto, este sistema tiene la ventaja de utilizar fácilmente el sistema de monitoreo existente para los impuestos especiales sobre combustibles tradicionalmente implementado en la mayoría de los países. Las administraciones tributarias, o en algunos países las administraciones aduaneras (donde el combustible se importa íntegramente), ya están acostumbradas a controlar la importación y transferencia de combustibles, y los aspectos técnicos de la implementación de estos impuestos no se considera como un tema difícil. En la Unión Europea, los contribuyentes son las empresas reconocidas distribuidoras de combustibles fósiles, y el impuesto se cobra una vez que una determinada cantidad de combustible se transfiere de los espacios reconocidos para su almacenamiento para ingresar a las cadenas de distribución. Esto limita el número de contribuyentes que las AT deben monitorear.

El segundo enfoque, un impuesto sobre las emisiones directas de carbono, es implementado en América Latina por Chile. En este sistema, se mide la cantidad de emisiones de carbono producidas por generadores potentes (principalmente para generación de energía) y el impuesto se calcula en base a la medición de estas emisiones.

Este enfoque requiere un sistema de Monitoreo, Reporte y Verificación (MRV) que, a su vez, requiere la colaboración entre las autoridades tributarias encargadas de recaudar el impuesto y las autoridades ambientales que establecen los criterios y adquieren la experiencia para su monitoreo y verificación técnica. Este es un enfoque innovador, que cubre solo las emisiones de los grandes emisores de CO2 del país. En Chile, alrededor del 40% de las emisiones están cubiertas por este sistema de medición.

En ambos casos, los sistemas se ajustan progresivamente, en términos de identificación de contribuyentes y ajuste de tasas impositivas. La fiscalidad del carbono está en ambos casos, en continua mejora y en la mayoría de los países las tasas impositivas se incrementan progresivamente.

Si su país tiene menos emisiones por combustión de combustibles y más emisiones de otras fuentes, como cambios en el uso de suelos, es interesante considerar alternativas al enfoque de combustibles. Los países donde las emisiones no son esencialmente producto de la quema de combustibles fósiles pueden considerar útil desarrollar la tributación de las emisiones directas, aunque implica una carga administrativa más pesada.

Características principales del diseño de los diferentes enfoques

Fuente: Sra. Susanne Akerfeld, Subcomité de Asuntos Tributarios Ambientales de la ONU

El taller concluyó con una recapitulación:

Opciones importantes al diseñar un impuesto al carbono

Seguiremos resumiendo este trabajo esencial del subcomité de la ONU sobre impuestos ambientales.

[1] Lectura obligatoria para los participantes https://www.un.org/development/desa/financing/sites/www.un.org.development.desa.financing/files/2020-05/CRP17%20-%20Chapter%203%20Designing%20a%20Carbon%20Tax%20-Ver4_21-04-2020.pdf

[2]Fuente: Banco Mundial, Carbon Pricing Dashboard, noviembre de 2020 https://carbonpricingdashboard.worldbank.org/

14,309 total views, 3 views today

9 comentarios

Hola muy buenos días y con los mejores deseos para todas las administraciones tributarias en este año 2021, en ejercicio y desarrollo de sus propuestas, metas y propósitos institucionales. Orgullosa de recibir esta invitación. Un tema invaluable en las agendas de este y los próximos años.

Un saludo especial a todos.

Muchas gracias por su apoyo! La secunda entrega tiene Colombia entre los ejemplos de iniciativas para America Latina.

Al leer el texto correspondiente al párrafo relacionado con el primer enfoque, de manera respetuosa creo que deben tener en cuenta el término «Colombia Británica», supongo debe ser «Columbia».

Saludo especial.

La lista es ejemplar, no exhaustiva. Podemos efectivamente añadir Colombia a la lista. Colombia Britanica es mencionada porque, como estado de Canada, es un ejemplo de entidad sub-nacional que ha iniciado un importante impuesto al carbono mucho años antes de la iniciativa del gobierno federal de Canada.

Adicionalmente en lo concerniente a la Comunicación Pública, el modelo de estrategia debe ser claramente pactado por los organismos internacionales, esto es la ONU, el CIAT, entre otros actores, toda vez que este tipo de herramientas deben pensarse y ajustarse a las profundas necesidades y realidad de los países emergentes, por ejemplo.

Importante aporte, muchas gracias.

Muy interesante el artículo. Creo que el impuesto a aplicar debe ser progresivo, especialmente, para grandes consumidores/emisores. Si ello se comparte creo que resulta complicado implementarlo con base en los Impuestos a los Combustibles tradicionales qué, en general son indirectos, se trasladan a los consumidores en forma proporcional. Saludos.

Muchas gracias por su aprecio, Sr. Norman. Asi es, el impuesto se aplica no a nivel de los pequeños distribuidores pero a nivel de los importadores y/o companias manejando centros de almacenamiento importantes, y registrados. En muchos paises, el aumento del precio de la energia producida por combustible fosiles se compensa con exenciones o reducciones de impuestos para productos producidos con energia renovable. Es claramente una orientacion tributaria pigoviana (tipo de impuesto que busca corregir una externalidad negativa), comparable a lo que ocurrio para los cigarrillos pero a una escala mucho mayor.

Donde podemos saber de estos cursoso talleres de la ONU sobre sobre los impuestos al carbono ?