Una herramienta fundamental para las Administraciones Tributarias latinoamericanas: El intercambio de información fiscal

- Introducción

Un efectivo intercambio de información fiscal (EOI) entre los Estados es imprescindible para lograr “un campo de juego equiparado” y así erradicar los males que acarrea la competencia desleal que produce la opacidad que ofrecen ciertos países.

Actualmente es posible identificar dos estándares internacionales de EOI impulsados desde el G20 y la OCDE, el primero, referido al intercambio a pedido o previa petición (EOIR) y el segundo y más reciente, relativo al intercambio automático de cuentas financieras (AEOI), que se presentan como instrumentos fundamentales para obtener ingresos frescos -más allá de las fronteras nacionales- a las AATT de la región latinoamericana[1], en particular frente a las restricciones presupuestarias que impuso la pandemia del covid19 a los respectivos Estados (menores ingresos y mayores gastos).

La OCDE destaca que un ambiente más transparente -mayor sensación de riesgo- ha permitido a los Estados a nivel global recaudar 107.000 millones de euros en ingresos (impuestos, intereses, multas), como resultado de los programas de divulgación voluntaria y fiscalizaciones.

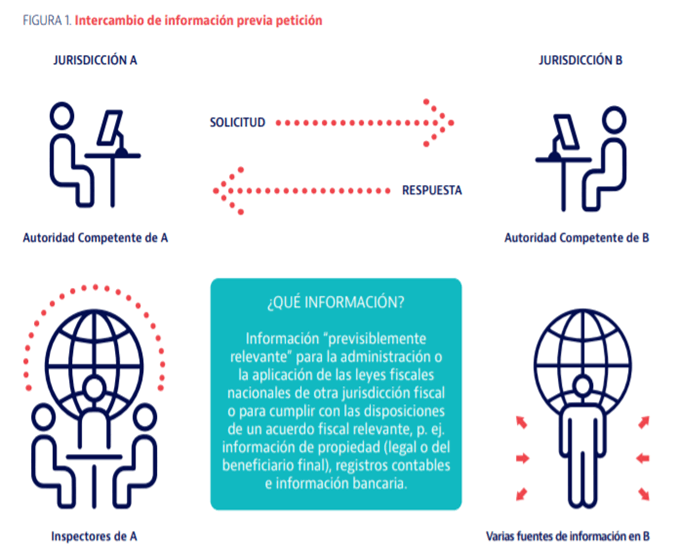

- Intercambio de información fiscal a pedido o previa petición.

Los miembros del Foro Global de Transparencia e Intercambio de Información Tributaria han gestionado más de 250.000 solicitudes de información en 10 años, lo que ha permitido recaudar más de 7.500 millones de euros en impuestos adicionales.

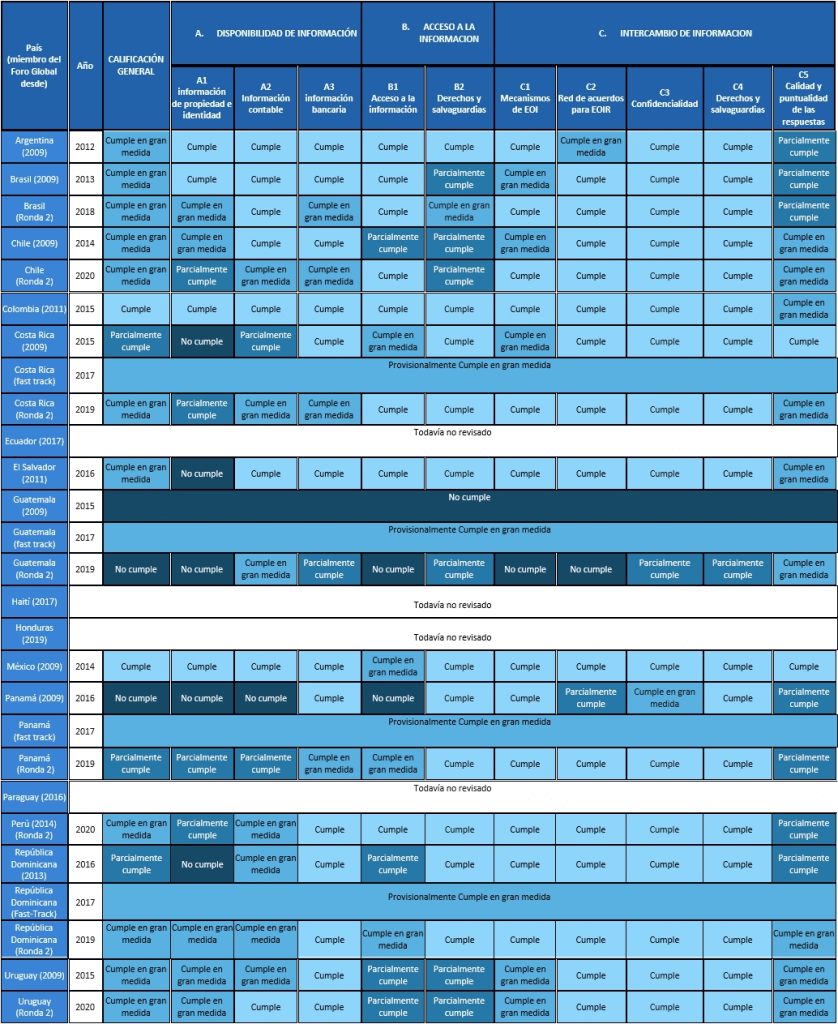

Las revisiones por pares de este estándar han sido la principal actividad del Foro Global desde 2009. La primera ronda se completó en 2016 con los Términos de Referencia del 2010.

Tras el llamado en abril de 2016 del G20 para establecer criterios objetivos y una lista de jurisdicciones que no han logrado un progreso satisfactorio en la implementación de estos estándares, se aprobó un procedimiento especial de revisión rápida (fast track), implementado entre abril y junio de 2017, por el cual varias jurisdicciones pudieron demostrar avances y se les otorgó una calificación provisional.

En la segunda ronda de revisiones, iniciada en 2016, se realizan evaluaciones en función de los nuevos Términos de Referencia, que incluyen un estándar reforzado sobre la disponibilidad de información sobre beneficiarios finales (beneficial owners)[2].

Para que el intercambio de información sea efectivo, cada jurisdicción debe contar con los instrumentos internacionales de EOI apropiados con todos los socios relevantes (punto C.), pero también debe asegurarse de que la información buscada esté disponible (punto A) y accesible para su autoridad competente (punto B).

Se pueden asignar cuatro calificaciones a una jurisdicción: 1. Cumple (Compliant), 2. Cumple en gran medida (Largely compliant), 3. Cumple parcialmente (Parcially compliant) y 3. No cumple (Non-compliant).

Más de la mitad de los miembros del Foro Global (81 de 161) habían sido revisados a fines del año 2020 en la segunda ronda obteniendo calificaciones generalmente muy buenas: el 85% de las jurisdicciones ha recibido una calificación general satisfactoria (“Cumple” o “Cumple en gran medida”), el 12% ha sido evaluado como Parcialmente Cumplido y el 3% como No Cumplido. En el siguiente cuadro se exponen los resultados de las revisiones de los países de América Latina.

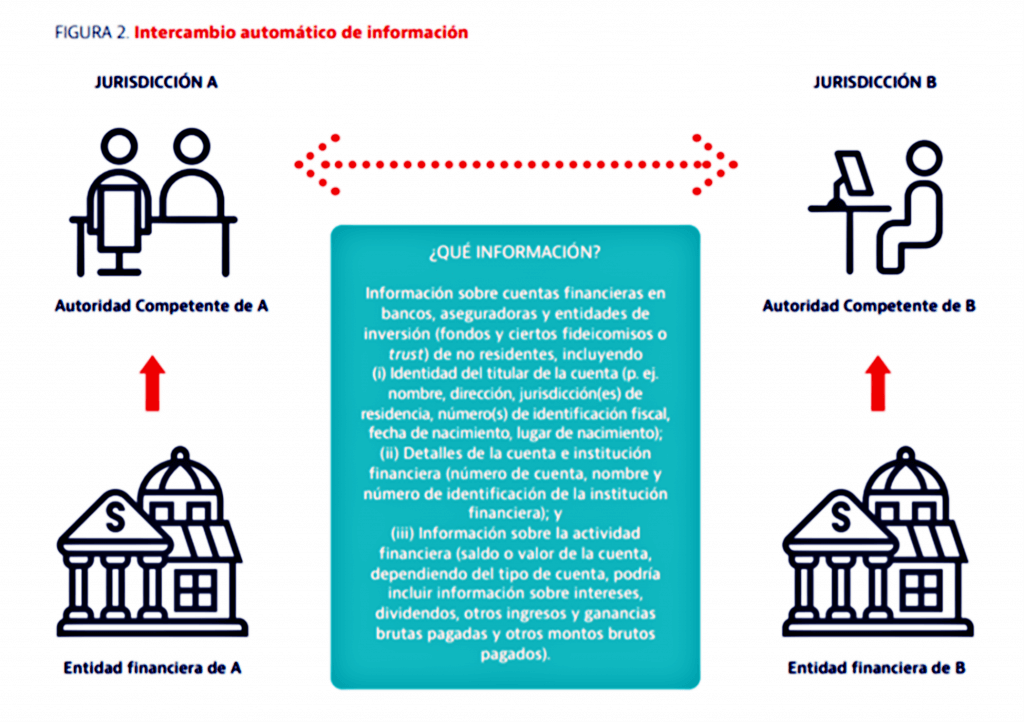

- Intercambio automático de información fiscal sobre cuentas financieras.

Se estableció como segundo estándar internacional, el AEOI de cuentas financieras, conforme el “Common Reporting Standard” (CRS), comenzando a operar desde el año 2017 con información del año anterior.

El hecho de que casi 100 jurisdicciones intercambiaran información en 2019 relativa a 84 millones de cuentas financieras con un valor aproximado de 10 billones de euros, demuestra la importancia del estándar (el 94% de las jurisdicciones cumplieron su compromiso de intercambio). En 2020, 105 jurisdicciones se comprometieron.

Desde el Foro Global se monitorea:

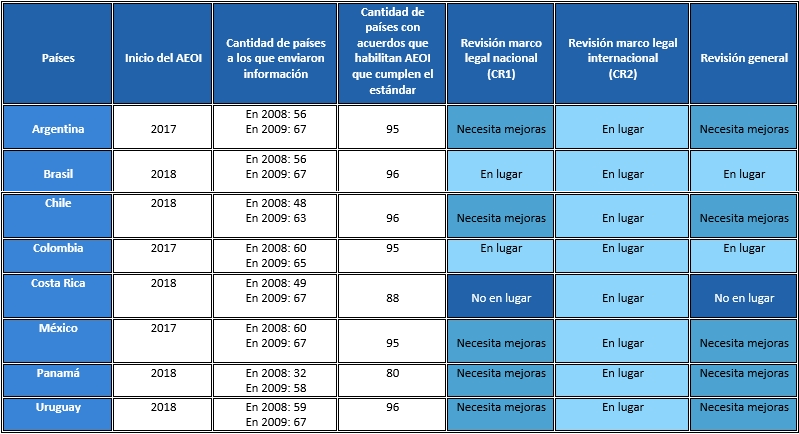

La OCDE (2020)[3] ha publicado un primer informe con las conclusiones de las primeras revisiones por pares de los marcos legales vigente en cada jurisdicción para implementar el estándar. Los resultados se refieren a las 100 jurisdicciones comprometidas a intercambiar información en 2017 o 2018.

Reconocen, desde la OCDE que, al considerar los resultados de la revisión de pares, debe tenerse en cuenta lo extraordinario que ha sido el progreso en la implementación de este estándar, se movieron en un tiempo récord para implementar los marcos legales necesarios.

El nivel de cumplimiento es muy alto, un 88% de las jurisdicciones tienen leyes marco nacionales e internacionales que están total o sustancialmente de acuerdo con el estándar. De las jurisdicciones restantes, 10 han implementado un marco legislativo nacional que contiene muchos de los requisitos, pero incluye deficiencias que podrían socavar el funcionamiento de la norma (Aruba, Azerbaiyán, Belice, Costa Rica, República Checa, Granada, Israel, Macao y Rumania). Las 2 jurisdicciones restantes aún no han aplicado la legislación primaria y secundaria necesaria que contiene la obligación de procedimientos de diligencia debida y presentación de informes, que también son necesarios (Sint Maarten y Trinidad y Tobago). Por lo tanto, 12 jurisdicciones han recibido una determinación general de «no en el lugar».

En el siguiente cuadro se puede observar la situación de los países de América Latina:

Cabe destacar que Perú comenzó a intercambiar en 2020, Ecuador se comprometió a comenzar a hacerlo a partir de 2021 y se comprometieron sin fecha de implementación El Salvador, Guatemala, Haití, Honduras, Paraguay y República Dominicana.

- Conclusiones

En el actual contexto de alta globalización y avance imparable de la digitalización de la economía, el EOI, entre los países, deviene una herramienta clave para las AATT, considerando la asimetría de información que existe entre éstas y los contribuyentes, ante lo cual el EOI permite poner en un pie de igualdad a tales organizaciones con los contribuyentes, que pueden operar a nivel internacional, sin límites geográficos, para montar sus negocios e inversiones.

Esa asimetría de información también afecta a los contribuyentes, dado que las AATT ante la ausencia de información sobre operaciones internacionales y para resguardar sus bases tributarias, tienden a utilizar medidas generales anti elusión que le permiten recaracterizar o desconocer transacciones, a partir del uso abusivo de ciertas formas y estructuras e incluso medidas específicas antiabuso, que terminan muchas veces generando controversias y costos innecesarios para ambas partes de la relación tributaria. Esta mayor transparencia propiciará, seguramente, más determinaciones sobre una base cierta en el futuro.

De allí la importancia de aprovechar estas herramientas, aunque sin olvidar que su utilización responde a ciertos principios, alcance y límites, de modo tal de propiciar un adecuado equilibrio entre las potestades de las AATT y los derechos de los contribuyentes[4].

Se observa de parte de los países de América Latina -y no sólo aquellos que son miembros OCDE o G20- un compromiso generalizado en adoptar estos estándares e implementarlos efectivamente, conscientes de que el EOI es una herramienta fundamental de las AATT en estos tiempos.

[1] Previamente en este blog he presentado a estos estándares en el contexto de América Latina, sugiero revisar lo expuesto a ese momento: https://www.ciat.org/estandares-de-transparencia-e-intercambio-de-informacion-tributaria-avances-de-los-paises-de-america-latina/ .

[2] Para conocer mas sobre esta figura se puede consultar: https://www.ciat.org/quien-esta-detras-de-todo-esto-el-beneficial-owner/.

[3] La información de este informe está actualizada al 2 de diciembre de 2020. Más información y actualizaciones están disponibles en el Portal de AEOI (www.oecd.org/tax/automatic-exchange).

[4] Se sugiere consultar las siguientes intervenciones previas en este mismo blog: https://www.ciat.org/derechos-y-garantias-de-los-contribuyentes-en-relacion-al-intercambio-de-informacion-de-indole-tributaria-y-sus-nuevos-paradigmas-parte-i/ y https://www.ciat.org/derechos-y-garantias-de-los-contribuyentes-en-relacion-al-intercambio-de-informacion-de-indole-tributaria-y-sus-nuevos-paradigmas-parte-ii/.

11,871 total views, 9 views today

8 comentarios

Excelente informacion muy bien presentada.

Gracias Alberto. Abrazo

Valiosa información. Muchas gracias.

gracias Octavio. Saludos

Muy interesante, Pablo. Muchas gracias.

muchas gracias, saludos

¡Felicitaciones por el artículo Pablo!

Es una labor muy importante, viabilizar, difundir e impulsar el intercambio automático de información fiscal entre los países. Las grandes empresas cada vez más no pagaban nada, o casi nada, en lugar ningún del mundo. El intercambio automático de información es el recurso, la herramienta, a que pueden recurrir las administraciones tributarias de los países para estancar este desvío privado de recursos públicos, la evasión de impuestos (que suelo nombrar de corrupción privada).

Comparto tu opinión João, muchas gracias. Saludos