¿Deberían los países de América Latina y el Caribe reducir los impuestos a la renta corporativa para estimular la inversión y el crecimiento?

América Latina y el Caribe (ALC) presenta de tasas de inversión crónicamente bajas, lo que perjudica el crecimiento económico. Considerando que los altos impuestos a la renta corporativa desincentivan la inversión de las empresas, una cuestión importante de política pública es si la región debería reducir estos impuestos.

Un primer paso para responder a esta pregunta es analizar cuál es la presión fiscal sobre las rentas empresariales en la región. El Banco Interamericano de Desarrollo (BID) y la Organización para la Cooperación y el Desarrollo Económico (OCDE) se embarcaron en un proyecto de investigación para responder a esta pregunta y los resultados pueden encontrarse en la publicación “Tasas efectivas del impuesto a la renta corporativa en América Latina y el Caribe” (solo en inglés).

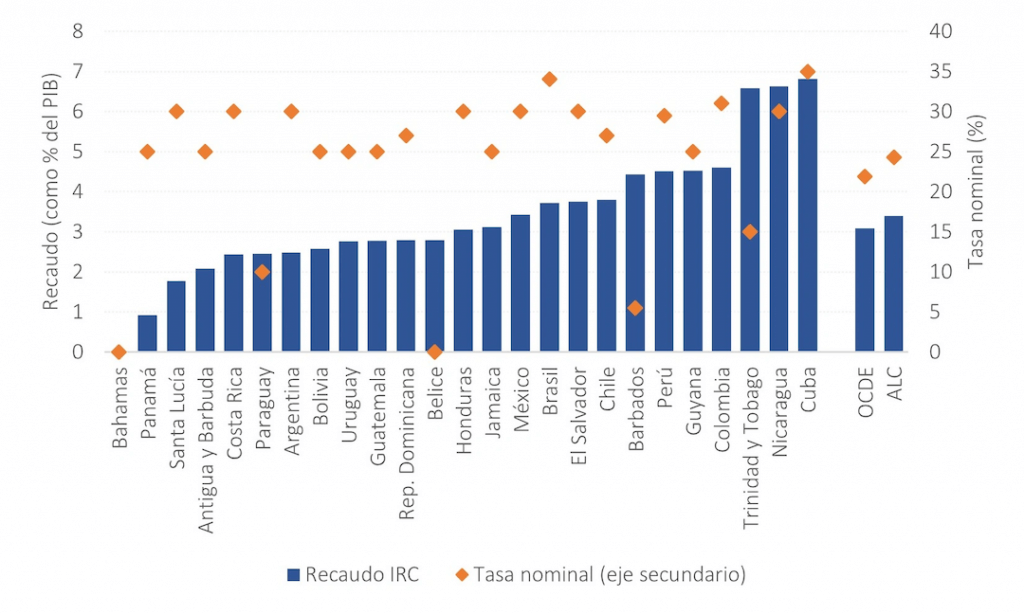

La motivación del estudio fue que la presión fiscal sobre las rentas empresariales en los países de ALC suele percibirse como elevada. Esto se debe principalmente a dos razones. En primer lugar, las tasas nominales del impuesto a la renta corporativa (IRC) son en promedio elevadas. Mientras que en la OCDE la tasa promedio del IRC es del 21,5 por ciento, en ALC es del 25 por ciento. En segundo lugar, las recaudaciones del IRC también son elevadas. En 2021, este impuesto recaudó en promedio el 3,1 por ciento del PIB en los países de ALC, mientras que en los países de la OCDE promedió el 2,8 por ciento del PIB (véase el Gráfico 1).

Aunque las cifras anteriores son relevantes, no reflejan de forma fidedigna el nivel de tributación efectiva al que se enfrentan las empresas sobre sus rentas.

Gráfico 1. Ingresos por IRC y tasas nominales (2021)

Calculando las tasas efectivas para 21 países de ALC

Calcular la tributación efectiva que enfrentan las empresas sobre sus ganancias requiere un análisis detallado de la proporción de sus ganancias totales que están sujetas a impuestos (por ejemplo, la base imponible). La forma en que se definen las rentas imponibles es clave para este cálculo. Las rentas imponibles no se definen simplemente como la diferencia entre las ventas de una empresa menos sus costes de producción. La definición incluye además numerosas disposiciones tributarias, como deducciones por depreciación de activos (tales como los bienes de capital), deducciones por el pago de intereses de la deuda empresarial, la valoración del inventario, entre otras. Cuanto mayor sea la generosidad de estas disposiciones, menor será la base imponible y la imposición efectiva de las rentas empresariales.

Teniendo las bases imponibles y las tasas del IRC, se pueden calcular las tasas impositivas efectivas (TIE). En nuestro estudio, emprendimos la tarea de calcular la TIE del impuesto a la renta corporativa para 21 países de ALC, utilizando una metodología que nos permite compararlos con las 77 jurisdicciones incluidas en la cuarta versión de las Estadísticas del Impuesto a la Renta Corporativa de la OCDE.

¿Cómo se calculan las tasas efectivas del impuesto a la renta corporativa?

La metodología que utilizamos para calcular las TIE simula el importe de los impuestos que los posibles proyectos de inversión tendrán que pagar en el futuro. Esta metodología suele denominarse TIE prospectivas. Este tipo de metodología prospectiva no requiere el uso de información procedente de las declaraciones de la renta, ya que los cálculos se realizan a partir de supuestos sobre los rendimientos financieros de proyectos de inversión hipotéticos, a los que se aplica la legislación fiscal vigente para determinar el importe de los impuestos adeudados.

Calculamos dos tipos de TIE:

Vale la pena destacar dos aspectos de la metodología. En primer lugar, la metodología considera el caso de una empresa típica que no recibe ningún tipo de trato fiscal preferente. Esto es relevante, ya que los países de ALC tienden a recibir muchos tratamientos fiscales preferenciales que benefician a ciertas empresas y sectores, lo que reduce las TIE de las empresas beneficiadas.

En segundo lugar, las TIE que calculamos son tasas compuestas, obtenidas como el promedio ponderado de TIE distintas combinaciones específicas de activos y fuentes de financiación. Se trata de un aspecto importante de la metodología, ya que suelen aplicarse tratamientos fiscales diferentes a los proyectos financiados con deuda y a los financiados con capital. Del mismo modo, se aplican distintos descuentos fiscales por depreciación a las inversiones en distintos tipos de activos. Estos tratamientos diferentes afectan el valor de la TIE.

¿Cuál es el nivel de las TIE en ALC?

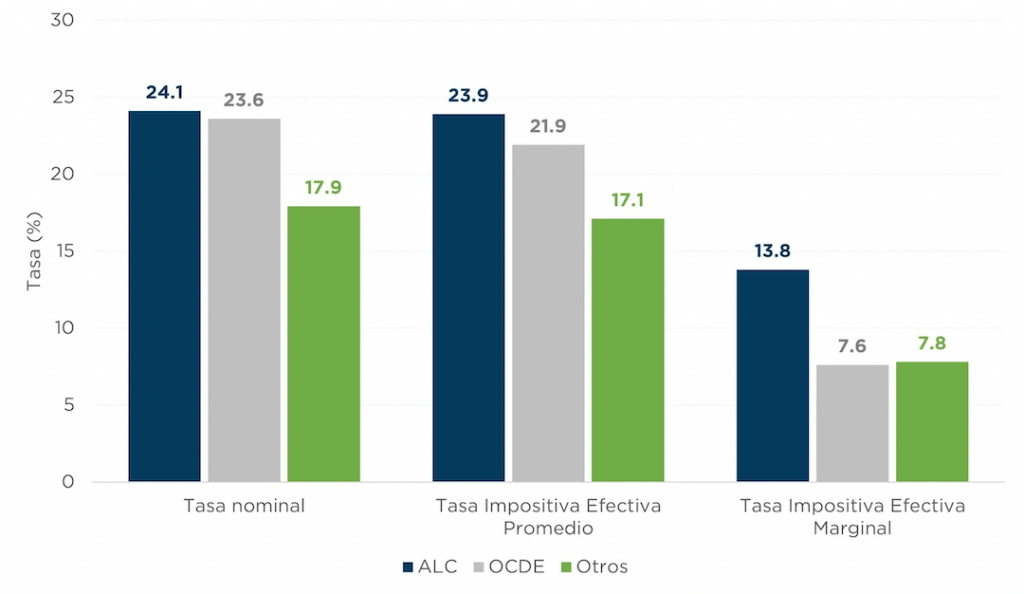

Nuestro estudio revela que los países de ALC tienden a tener altas tasas impositivas efectivas marginales (TIEM) y promedio (TIEP). En 2021, la TIEP promedio en los 21 países de ALC considerados en el estudio fue de 23,9 por ciento, comparado con 21,9 por ciento en los países de la OCDE y con 17,1 por ciento en el resto de los países analizados por la OCDE (ver Figura 2). En el caso de la TIEM, la tasa media fue del 13,8 por ciento en ALC, casi el doble de la media de 7,6 por ciento en la OCDE y de 7,8 por ciento en el resto de países (ver Gráfico 2).

Gráfico 2. Tasas nominales y efectivas del impuesto a la renta corporativa, 2021 (promedio de los países)

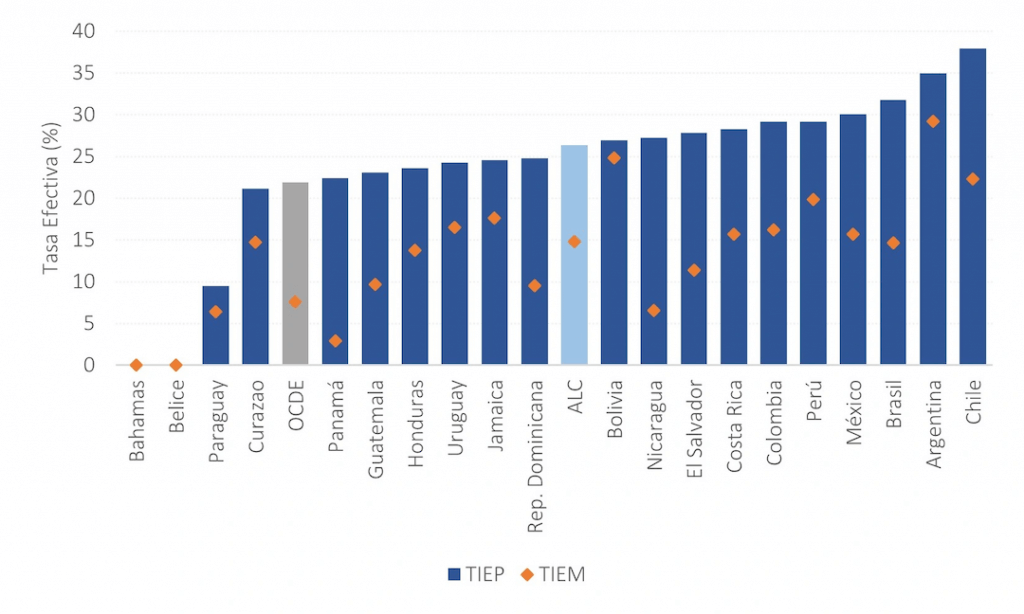

A nivel país, Argentina, Brasil y Chile tienen las TIEP más altas de las 89 jurisdicciones analizadas. Además, Colombia, México y Perú se encuentran entre los diez países con mayor TIEP. En el caso del TIEM, Argentina encabeza la lista, en tanto que Bolivia, Chile, Jamaica y Perú aparecen entre los diez primeros (véase el Gráfico 3 para los países de ALC y la Figura 6 del estudio, para las 89 jurisdicciones consideradas).

Gráfico 3. Tasas efectivas del impuesto a la renta corporativa, 2021 (por país)

Las elevadas TIE encontradas en los países de ALC se explican principalmente por las altas tasas nominales del impuesto a la renta corporativa. Sin embargo, también se deben en parte a provisiones fiscales poco generosas. De hecho, la TIEP en ALC es en promedio sólo 0,2 puntos porcentuales (p.p.) inferior a las tasas nominales del IRC, mientras que en los países de la OCDE es en promedio 1,7 p.p. inferior.

Un ejemplo claro de disposiciones fiscales poco generosas es el tratamiento dado a la depreciación del software en varios países de la región. Mientras que la tasa de depreciación económica anual real del software se estima en la literatura en un 40 por ciento, la legislación chilena no permite depreciar el software y las tasas de depreciación permitidas en Argentina y Bolivia son muy bajas (2 por ciento y 5 por ciento, respectivamente).

¿Qué deberían hacer los países latinoamericanos con sus impuestos a la renta corporativa?

Dado que cada país de la región tiene una situación fiscal y una estructura impositiva diferente, es imposible ofrecer una recomendación única para toda ALC.

Cabe destacar que, aunque nuestro estudio indica que las TIE sobre las rentas empresariales en la mayoría de los países latinoamericanos se encuentran entre las más elevados del mundo, esto no implica que su reducción deba ser una prioridad de política pública en estos momentos. Si bien existen diversas razones para sugerir esta cautela, dos son especialmente importantes en el contexto actual: la situación fiscal de la región y el debate internacional en curso sobre un impuesto mínimo global a la renta corporativa.

Muchos países de la región tienen actualmente elevados niveles de deuda pública y muchos están aplicando procesos de consolidación fiscal. Completar estos procesos es de vital importancia porque una posición fiscal más fuerte puede reforzar la confianza de los inversores y reducir la percepción del riesgo en la región. Esto puede dar lugar a una reducción de las tasas de interés y de la inflación, lo que a su vez reducirá las TIE en la región.

Recortar las tasas nominales del IRC tampoco puede ser acertado en este momento, ya que muchos países en todo el mundo están ajustando sus impuestos a la renta empresarial para alinearlos con la solución de dos pilares para abordar los retos fiscales derivados de la digitalización de la economía. En particular, el segundo pilar de esta solución contempla la introducción de un impuesto mínimo global. La introducción de esta disposición podría llevar a varios países a aumentar su TIE sobre las grandes empresas, lo que hará que los sistemas fiscales de la región sean relativamente más competitivos.

Por último, aunque recomendamos actuar con cautela antes de reducir las tasas nominales del IRC, esto no significa que no existan oportunidades para revisar otros aspectos relacionados con la fiscalidad de las empresas. Por ejemplo, la introducción de un impuesto mínimo global presenta una oportunidad para que los países de ALC revisen los gastos fiscales actualmente destinados a atraer inversiones de grandes empresas. Estos gastos fiscales perderán atractivo si la mayoría de los países introducen un impuesto mínimo global, ya que los establecimientos que pagan pocos impuestos en los países de la región tendrán que pagar impuestos más altos en los países de las empresas matrices. Los gastos fiscales que se consideren ineficaces deberán entonces eliminarse.

A medida que avancen los programas de consolidación fiscal y haya más claridad sobre las normas fiscales internacionales, los países podrían plantearse reformar sus disposiciones sobre el impuesto a la renta corporativa para reducir las distorsiones y fomentar más inversión y crecimiento. Estas reformas podrían hacer más generosas las desgravaciones sobre el capital e incluir también reducciones fiscalmente responsables de las tasas nominales del IRC que no comprometan la sostenibilidad de las finanzas públicas.

Descargar la publicación: Tasas efectivas del impuesto a la renta corporativa en América Latina y el Caribe (solo en inglés)

Nota: El presente artículo fue publicado originalmente en el Blog del BID: Recaudando Bienestar.

23,241 total views, 5 views today

1 comentario

Interesante artículo.

En mi opinión es necesario reducir las tasas (alícuota) de Impuesto Sobre la Renta, en estos últimos años el servicios desempeñado por el estado ha disminuido; pero, para que esto sea una realidad hay que disminuir el gasto público innecesario y re diseñar el gobierno para que sea eficiente, y por cierto, con mayor transparencia y menos corrupción.