Eficiencia Recaudatoria del Impuesto al Valor Agregado e Impuesto a las Rentas Empresariales

Los Impuestos al Valor Agregado (IVA) e Impuestos a las Rentas de las Empresas (IRE), suelen ser dos de los instrumentos, individualmente considerados, que mas aportan a la recaudación de los países.

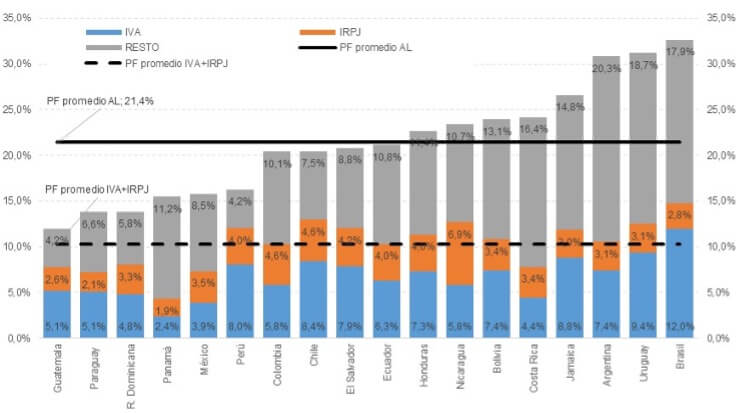

En el último período registrado (2016 a 2018), la presión total, de los países considerados equivalió al 21.4% del PIB, en promedio. Y la presión fiscal específicamente del IVA e IRPJ representó prácticamente el 50% de la aquella, con mayor o menor presencia de cada una de estas figuras en los diferentes países.

Presión Fiscal: Total, IVA e IRPJ.

América Latina y el Caribe

Promedio 2016 – 2018

Elaborado sobre la base de estadísticas de Recaudación BID&CIAT y serie de CCNN de los países

Elaborado sobre la base de estadísticas de Recaudación BID&CIAT y serie de CCNN de los países

En una mirada de largo plazo, la presión fiscal promedio de AL y C ha venido en aumento de forma consistente año tras año (con excepción de 2008 y 2009).

Mientras que en 1990 la recaudación representaba el 16.3% del PIB, en promedio, en 2018 la presión fiscal fue de 21.6%. En ese lapso, el IVA y el IRPJ, son quienes más explican ese crecimiento. El IVA e IRPJ que actualmente representan el 50% de la presión fiscal promedio de AL y C, al inicio de la serie tenían una incidencia del 30% en el total.

Esta mayor participación de ambas figuras es explicada por sucesivas reformas concentradas en estos impuestos, que han aplicado los países de la región, de ampliación de las bases imponibles, reducción de excepciones y una mayor concentración de las Administraciones Tributarias en la gestión de estos.

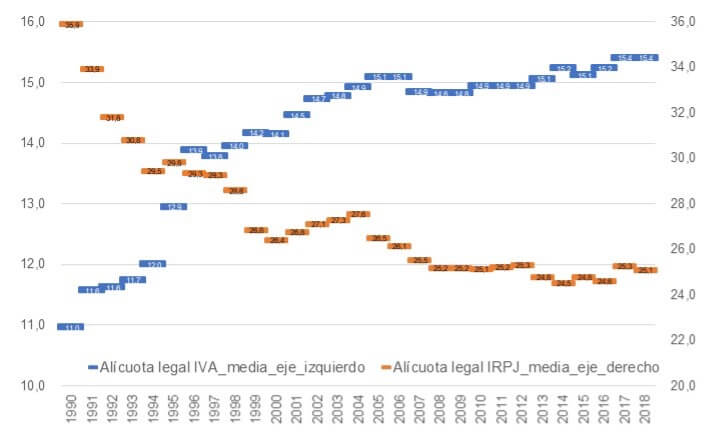

En lo que respecta a las alícuotas, y tratándose principalmente de impuestos que aplican a la base imponible una alícuota proporcional, observamos, en el periodo de análisis, un aumento paulatino de las tasas de IVA en los países, pero manteniendo cierta heterogeneidad y una reducción hacia una convergencia en las alícuotas del IRPJ.

Alícuotas Legales de IVA e IRPJ. Promedio de países AL y C.

1990 – 2018

Elaboración propia, sobre la base series de Alícuotas de Impuestos CIAT y legislación de países.

Elaboración propia, sobre la base series de Alícuotas de Impuestos CIAT y legislación de países.

La eficiencia recaudatoria.

El trabajo que los invitamos a leer analiza el desempeño recaudatorio de estos impuestos en un período largo de tiempo, hasta los últimos años. El desarrollo cuantitativo se basa en estimaciones de indicadores de eficiencia recaudatoria, de cada impuesto.

Los resultados del análisis nos indican que la eficiencia recaudatoria vino en aumento a lo largo del período de análisis. Si bien la eficiencia del IRPJ es más baja que la del IVA, se observó que la evolución del primero tuvo un mejor desempeño, sobre todo en los períodos más recientes, donde la eficiencia recaudatoria del IVA se mantuvo sin crecimiento.

Estimamos la recaudación teórica, y, el contraste de la recaudación efectiva con la recaudación teórica nos permitirá obtener la eficiencia recaudatoria del impuesto. Con los datos disponibles podremos construir una serie larga de eficiencia recaudatoria, e inferir si la mejora observada en la recaudación del impuesto es atribuible únicamente a cambios nominales al alza de las tasas o bien también a una mejora en la capacidad recaudatoria intrínseca de cada impuesto.

Si la recaudación efectiva alcanzase la misma magnitud que la recaudación teórica, estaríamos frente a un impuesto que recauda todo su potencial, un caso teórico en el que no existiría brecha de política (gastos tributarios) ni brecha de incumplimiento (evasión). La evidencia empírica nos mostrará que la eficiencia recaudatoria es inferior a 1, dado que la recaudación efectiva es menor que la recaudación potencial. La brecha global la determinaremos como la diferencia entre 1 menos el cociente entre la recaudación efectiva sobre la recaudación teórica.

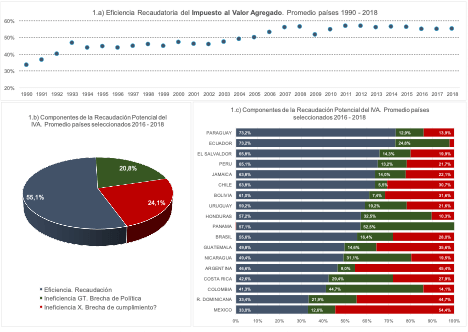

Eficiencia recaudatoria del IVA 1990 – 2018 (1.a)

Componentes de la Recaudación teórica 2016 – 2018 (1.b; 1.c)

En primer lugar (gráfico 1.a) mostramos la eficiencia recaudatoria media del IVA, para el período 1990 – 2018. La misma fue calculada como el promedio anual de la eficiencia recaudatoria hallada en cada país.

Este resultado, es explicativo de por qué este impuesto juega un papel tan importante en la recaudación y por qué el mismo explica el crecimiento sostenido de la presión fiscal en el período analizado. Además de que creció la capacidad recaudatoria del impuesto, medido en este indicador a través del aumento de las tasas legales, la eficiencia recaudatoria no neutralizó este efecto, sino que al contrario lo fortaleció, ya que aumentos de eficiencia recaudatoria en escenarios de aumento de las capacidades recaudatorias del instrumento, resultarán en mejoras en los niveles de recaudación.

El gráfico (1.b), muestra estáticamente la composición de la recaudación teórica del IVA calculada como el promedio de la composición de la recaudación teórica de los países incluidos en el análisis.

El sub-gráfico (1.c), muestra estáticamente la composición de la recaudación teórica del IVA a nivel de país.

Para leer los detalles sobre el desarrollo metodológico de estos indicadores, conocer los resultados para el Impuesto a la Renta de las Empresas, así como obtener los cuadros de resultados los invitamos a descargar el informe completo, disponible en la biblioteca del CIAT.

6,578 total views, 5 views today

2 comentarios

Buenos días Sr. Pelaez.

Su trabajo llena un vacío de publicaciones recientes sobre este tema, y planeo revisarlo.

Con animo de contribuir a su ánimo investigador, y a los trabajos que desarrolla el CIAT, le propongo verificar si la mejora material ocurrida en los niveles de recaudación entre 1990 y el 2018 – aparte del crecimiento del PIB – tienen impulso – y cuanto de ello – en la digitalización creciente de las transacciones económicas, el mayor empleo de los servicios bancarios y financieros, la mayor (o menor) exposición al comercio exterior de toda la economía, la mayor (o menor) transparencia con la que las autoridades nacionales y sub-nacionales gastan los recursos financieros obtenidos y la cobertura real de los servicios de asistencia y apoyo que brindan las ATs.

Tengo la impresión, luego de mis años de servicio en la SUNAT (Perú), de que «la curva de nivel» en la que se mueve la trayectoria de la recaudación tiene determinantes no tributarios – que se relacionan con la transparencia del gasto público, la trazabilidad legal del bien dinero, la productividad de las firmas en relación a las oportunidades y amenazas del comercio exterior y una eficiente logística de servicios.

Las variaciones interanuales de recaudación de un país determinado, más allá del incrementalismo – del que viven los políticos y los ministros de finanzas – pueden estar ocultando el paso de una curva de nivel a otra.

Felicitaciones por su entregable.

Eduardo Manrique

Estimado Eduardo Manrique.

En primer lugar, muchas gracias por sus apreciaciones sobre este trabajo y principalmente por aportar estos valiosos comentarios aquí en el blog. Usted en este corto espacio nos brinda una reflexión muy valiosa acerca de algunos factores determinantes de la eficiencia recaudatoria creciente que hallamos en este estudio.

Pues sí, en buena medida estoy de acuerdo con sus planteos. El contexto tecnológico actual, presiona hacia una mayor formalización de la economía, mientras que una mayor transparencia del gasto publico y una más visible rendición de cuentas, deberían conducir a una mayor aceptación social del tributo y una mejora del cumplimiento voluntario. Ambos contribuyen a la mejora de la capacidad recaudatoria de un sistema con unos parámetros dados y por ende, resultan en unas mayores eficiencias recaudatorias.

Le dejo en saludo.

Fernando Peláez Longinotti