El Impuesto a las Transacciones Financieras (ITF) en ALC

Los impuestos heterodoxos

Transcurr├Ła la d├®cada de los noventa y en pleno auge de la doctrina de los ŌĆ£Chicago boys┬╗ y la ortodoxia econ├│mica, cualquier tributo que no siguiera la tradici├│n cl├Īsica, es decir que no fuera un impuesto sobre la renta y el patrimonio (imposici├│n directa) o un impuesto al consumo general -IVA- o espec├Łfico (imposici├│n indirecta), era maldecido y su implementaci├│n considerada una herej├Ła.

Me resultaba curioso que ni siquiera se tomaran la molestia de hacer estudios sobre sus ŌĆ£nocivas consecuencias┬╗, y simplemente se los demonizaba con la definici├│n fulminante de ŌĆ£distorsivos┬╗, como si el resto de los impuestos no lo fueran. Mi grado de asombro lleg├│ al m├Īximo cuando en un encuentro internacional, un experto tributario de un organismo internacional los calific├│ de ŌĆ£bananeros┬╗, como que no hab├Ła ni que mencionarlos.

Ello me motiv├│ a su estudio, para conocer sus causas, caracter├Łsticas, categor├Łas, objetivos y consecuencias. De all├Ł que en el 2009 en el marco de la CEPAL (Comisi├│n Econ├│mica para Am├®rica Latina y el Caribe de las Naciones Unidas) present├® mi ponencia sobre el tema y los design├® como ŌĆ£impuestos heterodoxosŌĆØ, es decir, opuestos a los ortodoxos o cl├Īsicos[1].

Para entender a esta pol├Łtica, hay que considerar que tiene m├║ltiples causas, instrumentaciones y objetivos. En aquel momento la preocupaci├│n de los formadores de la pol├Łtica tributaria era aumentar los ingresos, ante un sistema tributario tradicional incompetente para hacerlo por razones de la estructura tributaria (elevado gasto tributario), debilidad de la administraci├│n tributaria, inestabilidad econom├Ła (crisis econ├│mica, elevada informalidad) y la sociolog├Ła fiscal (bajo nivel de conciencia o disciplina).

Esta clase de pol├Łtica tributaria abarca, desde los impuestos a las transacciones financieras (tanto en moneda nacional como en divisas), impuestos empresariales (activos, presuntos sobre la renta, ŌĆ£m├Łnimum taxŌĆØ, etc.), impuestos a la actividad primaria de la econom├Ła (presuntos sobre la renta del sector agropecuario, retenci├│n a las exportaciones, etc.) e impuestos patrimoniales (a las grandes fortunas). Queda un debate por resolver sobre si los reg├Łmenes simplificados para peque├▒os contribuyentes son ŌĆ£heterodoxosŌĆØ o forman parte de la ŌĆ£ortodoxiaŌĆØ como un umbral o puente hacia la misma.

El Impuesto a las Transacciones Financieras (ITF)

Corresponde diferenciar a este impuesto de la denominada ŌĆ£tasa TobinŌĆØ[2] que al principio fue un impuesto destinado a gravar las operaciones de conversi├│n entre divisas que se producen al contado,┬Āy en la actualidad es un impuesto sobre todas las transacciones de acciones, bonos y divisas denominado ŌĆ£Financial Transactions TaxŌĆØ (FTT).

En el presente post me limitar├® a desarrollar los impuestos heterodoxos a las transacciones financieras de la regi├│n, destinados a gravar las operaciones efectuadas por los contribuyentes dentro del sistema financiero.

Argentina (1983)[3] fue el precursor de este impuesto (gravaba solo los d├®bitos bancarios y fue denominado por la doctrina como ŌĆ£impuesto al cheque┬╗), que luego se extendi├│ a otros pa├Łses de la regi├│n. Generaba importantes recursos casi sin costos para la administraci├│n tributaria y alcanzaba los movimientos de casi todos los contribuyentes (incluidos los informales y los exentos o exonerados de los impuestos ortodoxos).

Brasil (1997) [4] con la CPMF (Contribuci├│n Provisoria de Movimientos Financieros) fue el precursor de extenderlo tambi├®n a los cr├®ditos financieros[5]. En 2001 Argentina lo aplic├│ con el ŌĆ£Impuesto a los d├®bitos y cr├®ditos en cuentas corrientes y otras operatoriasŌĆØ.

Las caracter├Łsticas de los impuestos heterodoxos a las transacciones financieras fueron las siguientes:

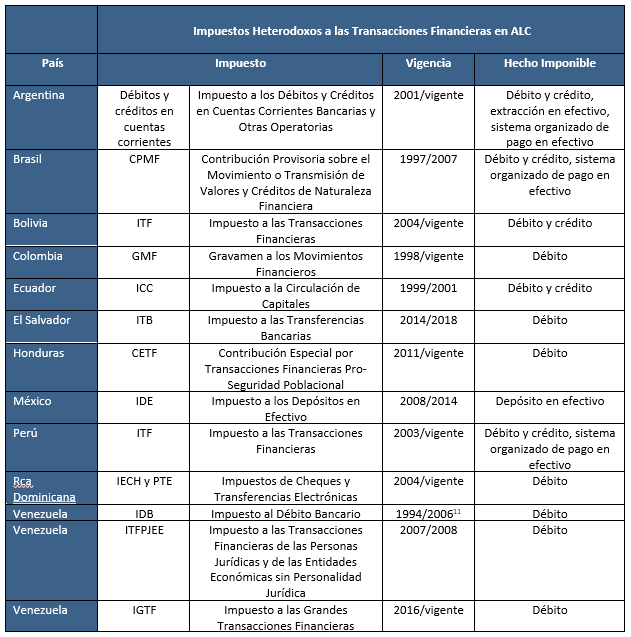

En la regi├│n, entre otros pa├Łses, lo aplicaron:

Impuesto a las Transacciones en Divisas (ITD)

Con respecto a esta imposici├│n, sus objetivos fueron:

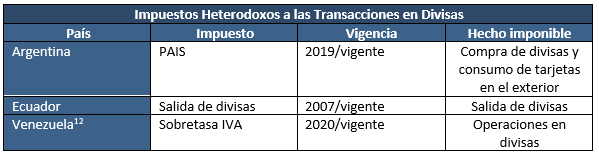

En la regi├│n la aplican:

Conclusiones:

[1] ŌĆ£La Pol├Łtica Tributaria Heterodoxa en los Pa├Łses de Am├®rica LatinaŌĆØ, (2009) CEPAL, Santiago.

[2] Debe su nombre al economista estadounidense James Tobin, Premio Nobel de Econom├Ła en 1981. Este impuesto ser├Ła pagado por los integrantes del sector financiero (no los consumidores), para controlar la estabilidad de la moneda de un pa├Łs.

[3] Ley N┬░ 22.947 del 14/10/1983.

[4] No se lo extendi├│ en el 2008 cuando recaudaba el equivalente a USD 22.000 millones.

[5] La denominaci├│n de Impuesto a las Transacciones Financieras (ITF), resulta m├Īs adecuada desde el punto de vista t├®cnico y ya la han adoptado Bolivia, Per├║ y Venezuela.

[6] Si bien algunos pa├Łses cumplieron la transitoriedad otros lo fueron prorrogando o sustituyendo por otro gravamen similar.

[7] En Ecuador lleg├│ a recaudar en el a├▒o 1999 el 3,5 % del PBI.

[8] En algunos casos fue reemplazar el Impuesto sobre la Renta (Ecuador) u obtener informaci├│n financiera para controlar dicho impuesto (Per├║).

[9] Retenci├│n y percepci├│n en la fuente en el sistema financiero.

[10] Variados seg├║n el pa├Łs.

[11] Varias derogaciones y reimplantaciones.

[12] Fue anunciado un gravamen diferencial a las divisas dentro del Impuesto a las Grandes Transacciones Financieras.

[13]┬Ā Los cr├Łticos ortodoxos al comienzo sosten├Łan que la desbancarizaci├│n que provocar├Ła obligar├Ła a subir a├▒o tras a├▒o la tasa para mantener la recaudaci├│n, lo que provocar├Ła una mayor desbancarizaci├│n. Nada de ello ocurri├│. Este pa├Łs mantuvo la misma tasa hace 20 a├▒os y la recaudaci├│n fue aumentando hasta convertirse hoy en el tercer impuesto en recaudaci├│n del sistema.

[14] En Argentina la Corte Suprema de Justicia de la Naci├│n se ha pronunciado el 12/12/2017 sobre la constitucionalidad del marco normativo del Impuesto sobre los Cr├®ditos y D├®bitos Bancarios, poniendo fin a una controversia de varios a├▒os. En las causas ŌĆ£Piantoni Hnos. S.A.C.I.F.I. y A.ŌĆØ y ŌĆ£M├Īxima Energ├Ła S.R.L.ŌĆØ resolvi├│ que dicho marco normativo es constitucionalmente v├Īlido resultando, en consecuencia, alcanzadas por el impuesto a la al├Łcuota incrementada prevista por la ley, las sumas en efectivo que en forma habitual se depositan en la cuenta bancaria de un proveedor.

[15] Muy baja en Bolivia y Per├║.

[16] Por ejemplo Brasil, donde se destin├│ a la salud.

28,395 total views, 1 views today

14 comentarios

Excelente a obordaje Dario

Mar├Ła Eugenia gracias, m├Īxime viniendo de ti por tu dilatada y extensa trayectoria en los pa├Łses de Am├®rica Latina.

Muy bueno, conciso y claro. Da para pensar. La punta del ovillo hacia donde ir en materia de politica tributaria.

Neli gracias por tu reflexi├│n. Indudablemente los impuestos heterodoxos fueron hijos del pragmatismo no de la teor├Ła. Por lo tanto se fueron construyendo d├Ła a d├Ła atento las necesidades fiscales. Su evoluci├│n depender├Ī de la realidad.

Valioso experto Dario. Excelente publicaci├│n que me record├│ a CPMF en Brasil. Estos fueron tiempos en que un peque├▒o porcentaje de las transacciones financieras sostuvieron muchos an├Īlisis de infracciones. Cosme Balthazar RFB

Cosme tanto en Brasil como en Per├║ especialmente tambi├®n fue un instrumento de control del Impuesto sobre la Renta. Y en todos los supuestos para identificar a los informales.

Buenos d├Łas Cosme, importante art├Łculo. Quer├Ła saber si esto lo puedo publicar en el e-bolet├Łn de Sunat. ┬┐Qu├® hay respecto a los derechos del CIAT?

Felicia por correo privado he contestado tu petici├│n.

Excelente Sr. Dario, no afecta la legislaci├│n de los pa├Łses que tienen sigilo bancario?

No afecta el sigilo bancario? Opera como una retenci├│n en la fuente?

No afecta el sigilo. Opera como una retenci├│n en la fuente definitiva.

No afecta. Todo lo contrario, Brasil y Per├║ utilizaron informaci├│n de este impuesto para obtener la informaci├│n financiera de los contribuyentes para controlar el Impuesto sobre la Renta, cuando no la pod├Łan obtener directamente por el sigilo.

Me encant├│, gracias Dar├Ło

Magdalena gracias por tu devoluci├│n!! Como te imaginar├Īs es un impuesto heterodoxo que la ortodoxia lo critica, y en mi caso, destaco los aspectos positivos que ha tenido su implementaci├│n en los pa├Łses de la regi├│n.