Estudio vulnerabilidad de los Flujos Financieros ilícitos en América Latina

La Red de Justicia Tributaria publica hoy su nuevo estudio sobre “Vulnerabilidad y exposición al riesgo de flujos financieros ilícitos en América Latina” (el Informe). Es el análisis más completo y sistemático de los riesgos de los flujos financieros ilícitos en América Latina y proporciona la base para tomar decisiones políticas granulares. Los flujos financieros ilícitos (FFI) son transferencias de dinero de un país a otro que están prohibidas por la ley o las normas vigentes. Comprenden flujos tanto de capital de origen ilegal (lavado de dinero clásico, armas, drogas, tráfico de personas, corrupción) como de capital de origen legal (evasión y elusión de impuestos).

Los FFI afectan las economías, las sociedades, las finanzas públicas y la gobernanza de los países de América Latina, como lo hacen en todos los demás países. Los países de América Latina y el Caribe representan una parte significativa de los flujos financieros ilícitos basados en el comercio, y se estima que se pierden US $ 43 mil millones anuales debido al abuso fiscal transfronterizo mundial. Es urgente la necesidad de hacer frente a los FFI. A pesar del acuerdo mundial en la meta 16.4 de los Objetivos de Desarrollo Sostenible de las Naciones Unidas, la arquitectura internacional sigue siendo totalmente insuficiente para apoyar el progreso, aunque el informe final del panel FACTI de la ONU, que se presentará en febrero, identificará lagunas clave y formulará recomendaciones para una acción inmediata.

A nivel nacional, un desafío particular para contrarrestar los FFI radica en dar prioridad entre los muchos canales; y dentro de cada canal, identificar las jurisdicciones asociadas económicas responsables de la vulnerabilidad. Abordamos esta brecha de investigación elaborando un enfoque pionero en el informe publicado por el Grupo de Alto Nivel sobre Flujos Financieros Ilícitos desde África (“El Grupo Mbeki”), que puede utilizarse para generar representaciones para el riesgo de los FFI combinando datos bilaterales sobre comercio, inversión y acciones y flujos bancarios, con medidas de secreto financiero en las jurisdicciones asociadas. Se puede acceder al conjunto de datos completo en el portal de seguimiento de vulnerabilidades FFI en línea de TJN.

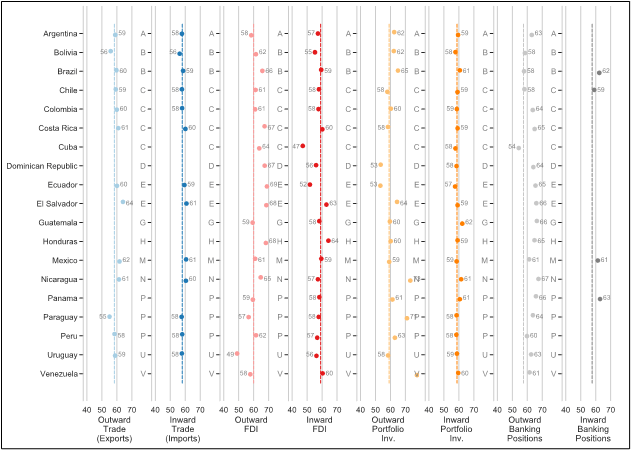

El gráfico 1 que figura a continuación ilustra la vulnerabilidad en los ocho canales económicos de los 19 países de América Latina objeto de examen, donde cero representa ausencia de vulnerabilidad o secreto en el canal económico, y 100 implica mayor vulnerabilidad, o flujos económicos con una contraparte totalmente secreta. Las líneas punteadas representan el promedio global de vulnerabilidad, por lo que Chile, por ejemplo, enfrenta aproximadamente el riesgo promedio en la mayoría de los canales, mientras que México es más vulnerable en la mayoría.

Gráfico 1: Vulnerabilidad de las jurisdicciones latinoamericanas a flujos financieros ilícitos en diferentes canales, 2018.

Gráfico 1: Vulnerabilidad de las jurisdicciones latinoamericanas a flujos financieros ilícitos en diferentes canales, 2018.

Las líneas punteadas representan el promedio global.

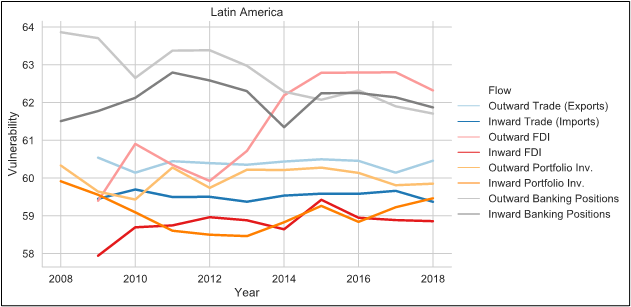

Al analizar la evolución de vulnerabilidades en los diferentes canales a lo largo del tiempo (gráfico 2), a excepción de la IED hacia el exterior, éstas se han mantenido prácticamente constantes entre 2009 y 2018. Las posiciones bancarias han sido, y siguen siendo, entre los canales más vulnerables de América Latina.

Gráfico 2: Promedio de vulnerabilidad de los estados latinoamericanos a lo largo del tiempo, para todos los canales económicos.

Gráfico 2: Promedio de vulnerabilidad de los estados latinoamericanos a lo largo del tiempo, para todos los canales económicos.

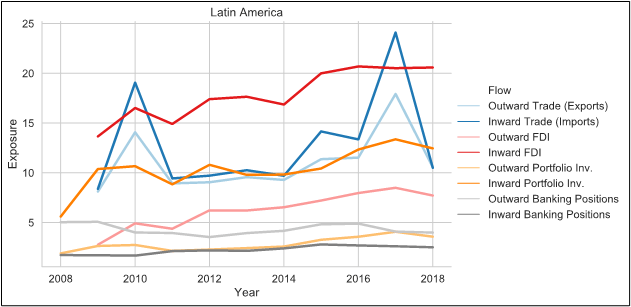

Para complementar el análisis del secreto en los canales económicos, combinamos las medidas de vulnerabilidad con la proporción del volumen total de los flujos transfronterizos para ese canal en el PIB de un país, para calcular la exposición global del país a los riesgos de los FFI. El gráfico 3 ilustra que el canal económico más significativo que expone a América Latina a la mayoría de los riesgos de los FFI es la entrada de IED, seguida del comercio y el capital de cartera. El aumento de la exposición en la mayoría de los canales puede atribuirse a una mayor internacionalización de las economías latinoamericanas, ya que las transacciones económicas transfronterizas representan una proporción creciente del PIB de los países latinoamericanos. Sin embargo, en el caso de la IED hacia el exterior, la vulnerabilidad ha aumentado por encima del promedio mundial de 60 (véase el gráfico 2 supra).

Gráfico 3: Exposición media de los estados latinoamericanos a lo largo del tiempo, para todos los canales económicos

Gráfico 3: Exposición media de los estados latinoamericanos a lo largo del tiempo, para todos los canales económicos

Riesgos asociados a la inversión extranjera directa

El Informe analiza cómo los perfiles de vulnerabilidad basados en datos para cada país latinoamericano se relacionan y pueden utilizarse para ayudar a identificar casos reales de elusión fiscal, evasión, lavado de dinero y corrupción. Por ejemplo, los riesgos derivados de la inversión extranjera directa (IED) en el exterior son tales que las empresas y los individuos nacionales pueden hacer declaraciones falsas sobre la vinculación, los propietarios y las cuentas de sus negocios o actividades en el extranjero en las declaraciones de impuestos. Esto se puede hacer para propósitos de ida y vuelta. Es decir, invertir nominalmente en el extranjero con el destino final de la economía nacional, explotar los tratados fiscales u otras disposiciones solo disponibles para los inversores extranjeros, o pagar sobornos por asegurar contratos en el extranjero. Por ejemplo, en 2019, Joaquín Guzmán Loera (también conocido como Joaquín Guzmán Loera). “El Chapo”) fue declarado culpable por un Tribunal de Distrito en Brooklyn, Estados Unidos, de tráfico de drogas y lavado de dinero. Según la Administración de Control de Drogas de los Estados Unidos (DEA), uno de los métodos utilizados por El Chapo para lavar miles de millones de dólares de los ingresos de drogas consistió en usar compañías de seguros y controlar numerosas compañías pantallas en los Estados Unidos, en las que El Chapo invirtió.

Hay muchos otros ejemplos de riesgos de IED examinados más a fondo en el informe. Si bien este análisis a nivel macro indica banderas rojas que en algunas ocasiones podrían ser suficientes para comenzar a investigar el stock de IED hacia y desde paraísos fiscales corporativos altamente secretos y notorios, el siguiente nivel consistiría en aplicar el mismo análisis a las transacciones de inversión a nivel micro y a las transacciones comerciales intragrupo. Al aplicar este análisis de vulnerabilidad a los datos a nivel de transacción, las administraciones pueden analizar grandes volúmenes de datos e implementar una minería de riesgos analítica avanzada de sus conjuntos de datos. Este modelo podría aplicarse, por ejemplo, a transacciones controladas en declaraciones de precios de transferencia presentadas por empresas multinacionales, a formularios de declaración en aduana, a informes de transacciones sospechosas, a datos de transferencia de dinero SWIFT, etc. Al centrar la capacidad de auditoría limitada en las transacciones con los mayores riesgos de secreto compuesto y con los mayores valores financieros envueltos en secreto, tanto el rendimiento de los ingresos como el impacto en el cumplimiento de las auditorías podrían mejorarse considerablemente. TJN se asocia actualmente con las administraciones tributarias para iniciar y evaluar los efectos de este enfoque y está trabajando para su expansión.

Implicaciones geopolíticas

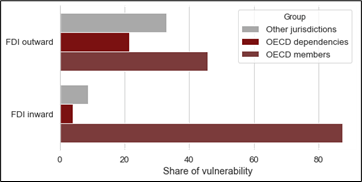

Otro hallazgo importante del Informe se refiere a la responsabilidad de los Estados miembros de la OCDE y sus dependencias en la vulnerabilidad (no sólo) de la IED en América Latina (véase el gráfico 4). En 2018, el 91% del riesgo de vulnerabilidad de América Latina en la inversión extranjera directa (hacia adentro) provino de los países de la OCDE y sus dependencias.[1] La economía política implícita de la gobernanza fiscal internacional apunta a la necesidad de vigilancia en las actuales negociaciones “BEPS 2.0” en torno a la reforma de la tributación de las empresas multinacionales bajo el Marco Inclusivo de la OCDE. Las propuestas más ambiciosas para reformas globales, como las formuladas por el Grupo Intergubernamental de los Veinticuatro (G24) y la Comisión Independiente para la Reforma de la Fiscalidad Internacional de Sociedades (ICRICT), se han incluido en los planos publicados en octubre de 2020 por la OCDE. Los países latinoamericanos deben evaluar cuidadosamente su representación política en la OCDE y el Marco Inclusivo y evaluar el potencial de un papel mejorado a través de un organismo y convención tributaria de las Naciones Unidas, especialmente a través del panel FACTI.

Gráfico 4: Vulnerabilidad en la inversión directa (entrada y salida (derivada)) 2018 –

Gráfico 4: Vulnerabilidad en la inversión directa (entrada y salida (derivada)) 2018 –

Principales proveedores de riesgos de secreto a los que se enfrentan América Latina, los miembros de la OCDE y las dependencias.

Evasión tributaria “offshore” e intercambio automático de información

Una concentración aún mayor de riesgos en los estados miembros de la OCDE se puede encontrar en los depósitos bancarios hacia el exterior de América Latina (como se ejemplifica en el caso «El Chapo» de 2019 anterior). Los países latinoamericanos que participan en este sistema de intercambio desequilibrado (a menudo no recíproco) podrían considerar trabajar hacia una posición conjunta para ajustar los parámetros del sistema para satisfacer sus necesidades. Por ejemplo, exigir estadísticas públicas podría ser un medio eficaz para aumentar el cumplimiento de las obligaciones de presentación de informes en los principales centros financieros controlados por la OCDE. Además, podrían revisarse las limitaciones legales artificiales que la OCDE impone al uso de datos para investigaciones de corrupción criminal y lavado de dinero. Además, deberían estudiarse opciones para lograr intercambios de información plenamente recíprocos.

Todos los datos subyacentes al informe están disponibles gratuitamente en el Rastreador de vulnerabilidades de flujos financieros ilícitos de la Red de Justicia Fiscal (https://iff.taxjustice.net/). En febrero de 2021, el sitio web se actualizará, proporcionando una mayor granularidad y un explorador de datos fácil de usar.

Recomendaciones de políticas

El Informe ofrece tres amplias recomendaciones de política para contrarrestar los FFI de manera más eficaz. En cada uno de los capítulos, se proporcionan recomendaciones políticas más detalladas.

[1] Las dependencias de la OCDE incluyen los territorios de ultramar del Reino Unido y las dependencias de la Corona y los territorios de ultramar estadounidenses y holandeses: Anguila, Aruba, Bermudas, Islas Vírgenes Británicas, Islas Caimán, Curazao, Gibraltar, Guernsey, Isla de Man, Jersey, Montserrat, Puerto Rico, Sint Maarten, Islas Turcas y Caicos e Islas Vírgenes de los Estados Unidos.

8,445 total views, 5 views today

1 comentario

Excelente artículo! Felicitaciones al autor.