Memorias del viernes 26 de abril en Foz de Iguazú: la cooperación internacional no es una opción

La cooperación representa la esencia y el propósito del CIAT. Desde su fundación, en 1967, numerosas acciones de cooperación con países y organizaciones han permitido al CIAT consolidar los pilares que le han permitido ser una organización con foco regional e impacto global, a pesar de la dimensión de su Secretaría Ejecutiva.

La Asamblea General es la reunión institucional más importante del CIAT y se celebra todos los años en el país que asume la presidencia del CIAT. A esta reunión asiste gran parte de la comunidad del CIAT (países miembros y socios estratégicos de todo tipo) y es un lugar propicio para intercambiar buenas prácticas y tratar iniciativas de cooperación.

Recientemente, gracias al auspicio de la Secretaría da Receita Federal do Brasil, se llevó a cabo en un lugar muy significativo para hablar de cooperación -muy cerca de la triple frontera entre Argentina, Brasil y Paraguay-, Foz de Iguazú, la 58 Asamblea General del CIAT, cuyo tema central fue la prevención y resolución de disputas tributarias.

Como es tradición desde hace más de una década, los viernes, luego de concluidas las sesiones técnicas de las asambleas generales del CIAT, se llevan a cabo seminarios internaciones donde la Secretaría Ejecutiva del CIAT da a conocer sus iniciativas junto a sus socios estratégicos y administraciones tributarias. En esta oportunidad tuve el gusto de coordinar un panel sobre Cooperación Internacional, donde se abordaron, junto con la Universidad de Leiden, el Foro Intergubernamental sobre Minería (IGF) y la SUNAT de Perú, experiencias e iniciativas de cooperación con diversos enfoques.

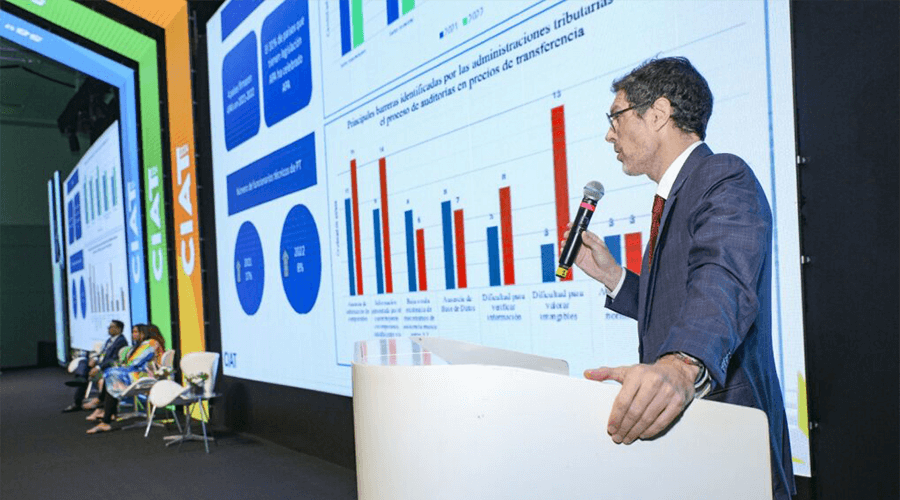

En representación del CIAT presenté las últimas actualizaciones disponibles en CIATData de la Base de Datos sobre Precios de Transferencia y el Monitoreo BEPS.

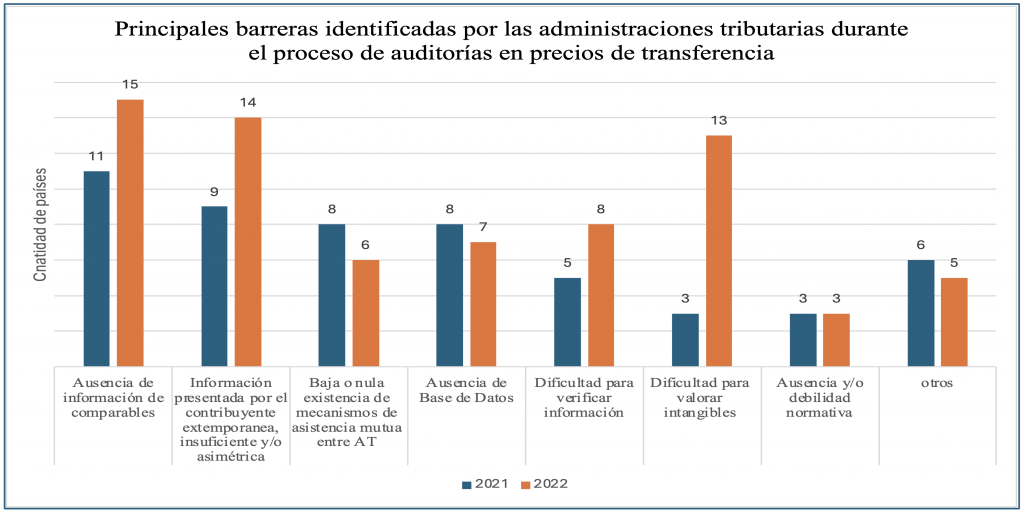

La base de datos sobre Precios de Transferencia está conformada por más de 100 tablas que brindan un detalle pormenorizado de las normas para el control de precios de transferencia de 25 países de América Latina y el Caribe, y algunos datos útiles y estadísticas sobre la forma en que se organizan las administraciones tributarias para implementar dichas normas y llevar a cabo acciones de control. Los datos actualmente disponibles muestran que la gran mayoría de los países de la región cuentan con normas para el control de precios de transferencia y las aplican, existiendo desafíos en materia de acceso a información, verificación de información, control de intangibles y adopción de mecanismos para simplificar, generar certeza y evitar la doble imposición. En el siguiente gráfico se muestra la evolución de los desafíos reportados por las administraciones tributarias que conforman esta base de datos, para los años 2022 y 2023.

Los invito a consultar los datos actualizados al mes de agosto de 2023 .

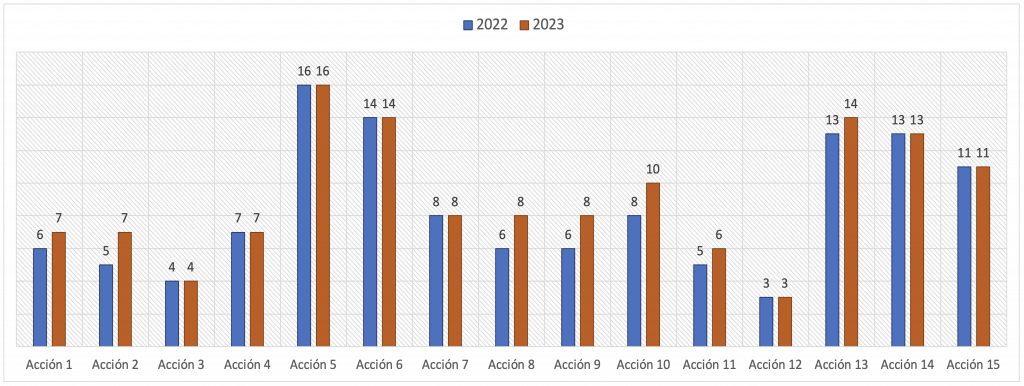

El Monitore BEPS contiene datos sobre la situación de una selección de 37 países miembros del CIAT respecto de la adopción de medidas inspiradas en las recomendaciones del Plan de Acción BEPS. En Foz de Iguazú se presentaron datos correspondientes a septiembre de 2023, para una selección de 19 países de América Latina y el Caribe. La gran mayoría de estos países forma parte del Marco Inclusivo BEPS y ha adoptado las recomendaciones del mínimo estándar, que involucra las Acciones 5, 6, 13 y 14. Asimismo, del Monitoreo BEPS se desprende el interés de muchos países de la región en adoptar medidas inspiradas en acciones opcionales, en particular las relacionadas con el control de los precios de transferencia (Acciones 8, 9 y 10), el control de transacciones que involucran híbridos (Acción 2), la deducibilidad de componentes financieros (Acción 4), el control de la elusión artificiosa del estatus de establecimiento permanente (Acción 7) y la adopción de metodologías para recopilar y analizar datos sobre la erosión de la base imponible y el traslado de beneficios (Acción 11). El siguiente gráfico muestra, para 19 países de América Latina y el Caribe, la evolución entre 2022 y 2023 de las medidas inspiradas en el Plan de Acción BEPS.

Si desea puede consultar los datos actualizados a 2021. Próximamente se publicarán datos correspondientes al año 2024.

Tanto la base de datos relativa a precios de transferencia como el Monitoreo BEPS se encuentran en inglés y español, y son el resultado de un trabajo coordinado con administraciones tributarias de países miembros del CIAT el apoyo de que durante años recibimos de socios estratégicos, como la Cooperación Alemana (GIZ) y EUROsociAL+.

Otra de las iniciativas que presenté en Foz de Iguazú fue la Guía sobre “El fideicomiso y otras estructuras complejas. Riesgos para la transparencia, la elusión y la evasión fiscal”, coordinada por el CIAT y LATINDADD, con el apoyo de la Cooperación Noruega (Norad). Esta guía surge como resultado de debates mantenidos en las reuniones que anualmente auspician el CIAT y LATINDADD, sobre la necesidad de entender como funcionan las estructuras complejas y las figuras que facilitan la elusión, la evasión y el fraude fiscal; dado que actualmente no existe en muchos paíse la necesidad de registrar fideicomisos, impidiendo ello conocer su impacto a nivel mundial, sus verdaderos beneficiarios y los activos que por su intermedio se gestionan. Esta Guía brinda una explicación sobre la figura del fideicomiso, sus partes, las diferencias de esta figura entre los países anglosajones y de tradición civil, y sus usos legítimos e ilegítimos, con foco en sus usos ilegítimos. Asimismo, describe, haciendo uso de casos reales, cómo se puede lograr estructuras complejas para esconder a los verdaderos beneficiarios y facilitar la evasión o elusión del impuesto a la renta corporativa, el impuesto a la renta personal, el impuesto a la riqueza, el impuesto a la herencia, el impuesto a las ganancias de capital, etc. Además, la Guía proporciona propuestas para evitar la opacidas del fideicomiso, la elusión y la evasión tributaria. Si desea obtener este documento, aquí .

Finalmente, destaqué los avances relacionados con el Manual para el Control de la Planeación Tributaria Internacional, coordinado por el CIAT, con el apoyo de EUROsociAL+ y GIZ. El Manual trata las principales conductas tendientes a la evasión y elusión, medidas para contenerlas y aspectos relacionados con la gestión de las administraciones tributarias. El mismo cuenta con 42 apartados redactados por 48 expertos y organizaciones. Dado el amplio contenido del Manual, los apartados han sido publicados periódicamente como documentos independientes. Hasta la fecha se han publicaron 29 apartados, que están disponibles en idioma inglés y español, aquí .

La Universidad de Leiden presentó en esta oportunidad el Juego de Herramientas sobre el Diseño y Aplicación de Normas Generales Anti-abuso. Este documento, publicado en el año 2022, es el resultado de la coordinación de esfuerzos entre el CIAT, la Universidad de Leiden, GLOBTAXNET, EUROsociAL+ y GIZ, y tiene como propósito atender una necesidad creciente. Las normas generales anti abuso (GAAR, por sus siglas en inglés) han ganado peso específico en los últimos años, dada la complejidad de las operaciones y las recomendaciones de la Acción 6, que constituyen un estándar mínimo en el seno del Marco Inclusivo BEPS -Propósito Principal de la Transacción-.El mismo puede resultar de gran utilidad tanto para países con experiencia en la aplicación de normas generales anti-abuso (GAAR, por su sigla en inglés), que desean mejorar la objetividad de su aplicación y prevenir conflicos; como para países que requieren diseñar este tipo de normas o bien implementarlas por primera vez. El Juego de Herramientas brinda un marco teórico sobre el diseño y aplicación de GAAR y una guía de autoevaluación que facilita la identificación de aspectos a fortalecer, para los cuales se presentan buenas prácticas internacionales y ejemplos que pueden servir como fuente de inspiración para países. Si desea consultar el Juego de Herramientas en Español o Inglés, aquí .

El IGF es una organización intergubernamental que cuenta con 84 países miembros ricos en recursos minerales de cuatro continentes y que ayuda a los gobiernos a desarrollar capacidades para gestionar la actividad minera. Desde hace varios años, el CIAT y IGF, junto con otros socios estratégicos, han coordinado esfuerzos para atender necesidades de administraciones tributarias de países de América Latina. En Foz de Iguazú, IGF presentó su Iniciativa Mundial sobre Tributación Minera, cuyo objetivo es generar capacidades para diseñar marcos normativos de países y proteger sus bases tributarias; por medio de acciones de asistencia técnica, orientaciones prácticas y capacitación. Todo ello, en el marco de la colaboración con actores relevantes en diferentes regiones. Si desea conocer mas sobre esta iniciativa de IGF.

Finalmente, la SUNAT de Perú presentó el impacto de acciones de cooperación internacional con sus pares, en particular, las relativas al intercambio de información bajo la modalidad automática, en el marco del Common Reporting Standard (CRS) y el Country by Country Report (CBCR), así como el uso de los datos aprovechando las ventajas del intercambio previa solicitud. La SUNAT ha tomado medias con impacto en la cultura organizacional, incrementado significativamente la cantidad de datos intercambiados por medio de estos mecanismos y adoptando técnicas que han permitido un óptimo aprovechamiento de los mismos para identificar casos de riesgo e incrementar el cumplimiento. Este enfoque será potenciado en los próximos años, dado que la SUNAT, en su Plan Estratégico 2024-2027 se plantea mejoras en la gestión de riesgos, la transformación digital, la fiscalidad internacional y el cumplimiento colaborativo.

El común denominador de todos los temas tratados en este panel es la cooperación, sea esta entre administraciones tributarias, en el plano operativo, o entre organizaciones de diverso perfil (organismos internacionales, ONGs, academia, administracines tributarias). No se habrían generado estos logros sin esfuezos conjuntos. Por ello, en momentos caracterizados por grandes desafíos, cooperar y coordinar esfuezos no es una opción, es una necesidad.

Agradezco a Irma Mosquera, Jaqueline Taquiri y Palmer de la Cruz por compartir sus experiencias y acompañarme en este panel y, por supuesto, a la Secretaría da Receita Federal do Brasil por auspiciar nuestra Asamblea General.

6,707 total views, 5 views today