Procedimientos de acuerdo mutuo como mecanismo de resolución de disputas de precios de transferencia en Latinoamérica

Como consecuencia de un ajuste (primario) de precios de transferencia, puede presentarse una doble tributación económica. Sin embargo, en los convenios para evitar la doble tributación (CDI) existe la figura del ajuste correlativo, que consiste en el ajuste de precios de trasferencia que debería realizarse en la base imponible de la contraparte para evitar que la misma renta sea gravada por los dos Estados Contratantes del CDI a los dos contribuyentes involucrados en la transacción. Cuando los contribuyentes involucrados en la transacción sean residentes de los Estados contratantes de un CDI, pueden utilizar las disposiciones referentes a los Procedimientos de Acuerdo Mutuo o Acuerdos Amistosos (Mutual Agreement Procedure o MAP en inglés) contenidas en los CDI para poder aplicar el ajuste correlativo. En este sentido, El artículo 25 del modelo de la OCDE en su primer párrafo establece que:

De esta forma, el contribuyente podrá someter su caso, debidamente sustentado, ante la Autoridad Competente de cualquiera de los Estados Contratantes del CDI (si el CDI es consistente con el modelo de OCDE 2017 y/o las recomendaciones de la acción 14 del plan de acción BEPS). Dichas autoridades competentes deberán hacer lo posible por ponerse de acuerdo en la resolución del caso, de manera de aliviar la doble tributación, según lo mencionado en el párrafo 2 del mismo artículo del Modelo de la OCDE que establece que:

Es importante mencionar que las jurisdicciones deben buscar resolver los casos de MAP dentro de un período promedio de 24 meses, aunque cabe destacar que precisamente son los casos de precios de transferencia los que usualmente toman más tiempo en resolverse y en los que es más difícil alcanzar un acuerdo debido principalmente a su complejidad.

Una referencia interesante para tener un entendimiento más claro sobre este proceso en la práctica, aunque siempre es fundamental revisar las regulaciones domésticas, sería el marco de reporte de las estadísticas de MAPs (MAP Statistics Reporting Framework) desarrollado y publicado por la OCDE como guía para las autoridades competentes para reportar sus casos, para fines estadísticos. Este marco de reporte desarrolla el típico proceso de un caso de MAP, el cual pudiera resumirse en la siguiente forma:

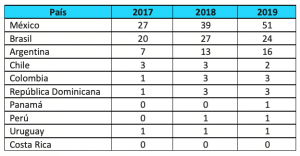

De acuerdo con lo observado en las estadísticas (MAP Statistics) suministradas por los países miembros del marco inclusivo con base en el marco de reporte antes mencionado y recopiladas por la OCDE a raíz de lo establecido en la acción 14 del plan de Acción BEPS. A pesar de que este tipo de figuras no ha sido de uso común en Latinoamérica, se ha apreciado un incremento en su utilización, no solo en casos de precios de transferencia, concentrándose la mayor cantidad de dichos casos en México, Brasil y Argentina. La siguiente tabla muestra un detalle de los datos reportados por país:

Tabla 1 – Casos de MAP por jurisdicción:

Fuente: Elaboración propia con datos de la OCDE.

Fuente: Elaboración propia con datos de la OCDE.

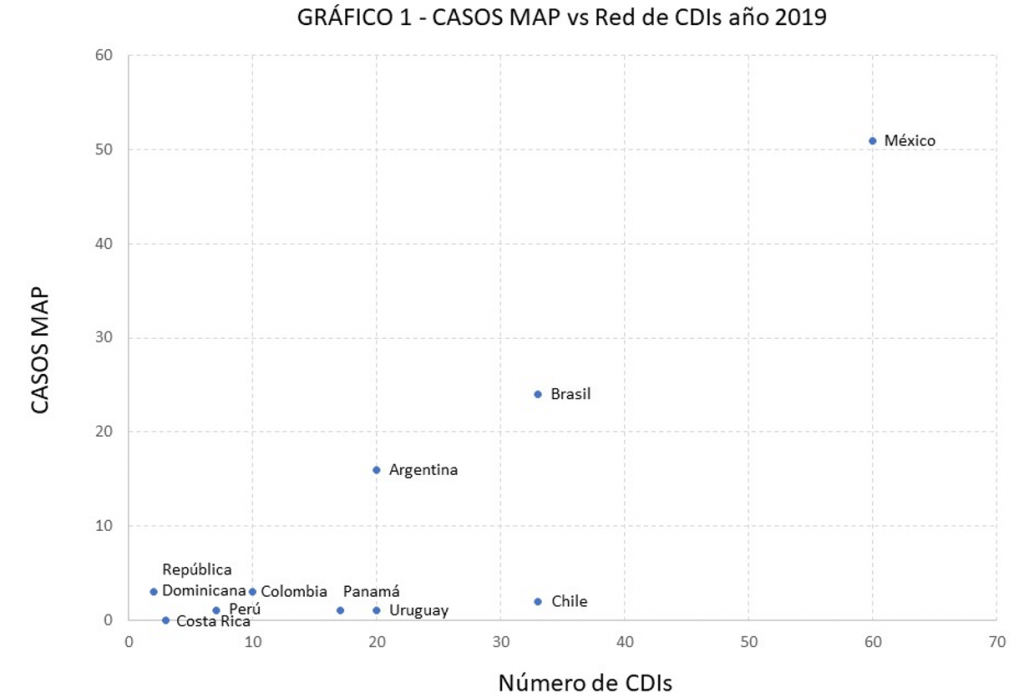

La importancia del uso de este mecanismo para la resolución de disputas en los países latinoamericanos también debe ser visto desde la óptica de la red de CDIs de los diferentes países, observándose que, en términos generales, los países con mayor cantidad de casos tienden a ser los que mayor cantidad de CDIs han suscrito. La siguiente gráfica refleja dicha importancia considerando las estadísticas de la OCDE (casos MAP) y la base de datos (CIATData) del CIAT (número de CDIs por jurisdicción) para el 2019:

Fuente: Elaboración propia con datos de la OCDE y el CIAT.

Fuente: Elaboración propia con datos de la OCDE y el CIAT.

Con los desarrollos recientes en el sistema tributario internacional y la pandemia del COVID-19 puede esperarse un incremento en las disputas entre contribuyentes y Administraciones Tributarias, por lo que los MAPs ofrecen una alternativa interesante a los contribuyentes para evitar la doble imposición, especialmente para la resolución de disputas de precios de transferencia.

10,577 total views, 10 views today

4 comentarios

Interesante artículo que muestra una herramienta para la resolución de disputas, en particular en un tema tan complejo y subjetivo como lo es el de Precios de Transferencia

Me alegro haya sido de tu agrado. Gracias por tomarte el tiempo de leerlo. Un saludo!

No soy especialista en precios de transferencia pero se avisora un buen camino en la resolución de disputas, muy buen artículo.

Muchas gracias, me da gusto que se pudiera transmitir el mensaje también a los que no son especialistas en precios de transferencia. Saludos!