Facilitando el cumplimiento: los servicios al contribuyente, el cumplimiento cooperativo y la simplificación tributaria

Proporcionar certidumbre tributaria puede – y debe – implicar múltiples aspectos, siendo por naturaleza una estrategia multidimensional que pretende «facilitar» a los contribuyentes atender sus obligaciones fiscales por cumplimiento voluntario. En uno de los últimos Documentos de Trabajo de CIAT se analiza la realidad de las Administraciones Tributarias (AT) en esta área, utilizando los datos disponibles más recientes a través de ISORA, la Encuesta Internacional sobre la Administración Tributaria.

Se han considerado ciento veinticinco países y jurisdicciones, agrupados por su nivel de ingresos, utilizando la clasificación del Banco Mundial entre altos ingresos (38,4% de los países encuestados), ingresos superiores/medios (26.4%), inferiores/medios (18,4%) y bajos ingresos (16,8%).

En este estudio se consideran tres dimensiones ligadas a la certidumbre tributaria: servicios y derechos del contribuyente; estrategias de cumplimiento cooperativo y canales alternativos de resolución de conflictos; consultas/rulings y regímenes especiales/ estrategias de segmentación de los contribuyentes.

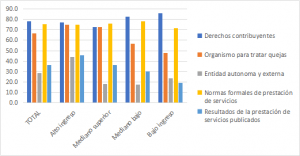

Por ejemplo, en cuanto a los derechos y servicios a los contribuyentes, la gran mayoría de las administraciones tributarias parecen estar en consonancia con esta estrategia de mejora y cerca del ochenta por ciento (78,4%) de ellas declaran tener establecido un documento que formalmente regula los derechos del contribuyente, sin diferencias significativas entre los niveles de ingresos (Cuadro 1). Sin embargo, surgen algunas diferencias significativas en cuanto a la existencia de un órgano formal para lidiar con las quejas (75% de las administraciones tributarias de renta alta; 47% en países de bajos ingresos) y, en general, el número de administraciones tributarias en donde este cuerpo es autónomo y externo cae drásticamente (sólo 28,8 en promedio).

Gráfico 1. Derechos del contribuyente, reclamaciones y normas de aplicación (% de AT)

De igual forma, cuando se pregunta sobre la presencia o no de un conjunto formal de normas de prestación de los servicios, más del 70% de las administraciones responden positivamente (independientemente, de nuevo, de los diferentes niveles de ingreso), pero los porcentajes descienden drásticamente cuando se les pregunta acerca de la publicación de los resultados obtenidos aplicando esas normas (sólo el 36%, que van desde 45,8 – altos ingresos-a apenas 19% – bajos ingresos -).

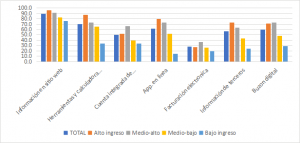

Los servicios electrónicos (Gráfico 2) se encuentran también en el foco de todas las AT como herramienta esencial para fomentar el cumplimiento voluntario, aunque los datos muestran diferentes estrategias. En este campo, las AT podrían incorporar las estrategias exitosas de otros países independientemente de su nivel relativo de ingresos (por ejemplo, la facturación electrónica no está siendo desarrollada principalmente en países de altos ingresos).

Gráfico 2. Servicios electrónicos

Estos datos, junto a otros contenidos en ISORA y analizados también en la serie Documentos de Trabajo de CIAT como los relativos a recaudación, costes y personal, permitirán ampliar el conocimiento de las actividades de las administraciones tributarias a nivel mundial y planificar estrategias de mejora basadas en las mejores prácticas internacionales.

5,589 total views, 6 views today

3 comentarios

Felicitaciones por el análisis de las informaciones e indicación de oportunidades de mejoras. Cuándo será realizada nueva encuesta ISORA?

Saludos,

Muchas gracias, Antonio. La nueva encuesta (datos 2016/2017) se encuentra ya en fase de revisión de los formularios completados y la presentación oficial sera en mayo de este año. Saludos

Considero que un indicador de facilitación de las obligaciones tributarias del contribuyente debería estar relacionado con el tiempo que éste le dedica a tal actividad.

Y no solamente con las relacionadas al cumplimiento de las obligaciones de liquidación y pago, sino también a las dedicadas para cumplir con las obligaciones formales y de información que en muchos casos implican cargas adicionales a la operación normal de una actividad. A esto cabe otra pregunta, cuán neutral debería ser una carga de obligaciones formales para que sea propia de un escenario de simplificación tributaria ?.