Incentivos tributarios otra vez

Necesidad de análisis costo-beneficio

Hace unos días tuve la suerte de dictar en el Centro Multilateral de Impuestos de la OCDE en México un taller sobre gastos e incentivos fiscales, junto con otros colegas de Bélgica, España, México y el IFC. Mi última revisión profunda de los beneficios e incentivos tributarios aplicados en América Latina la completé en 2010 a raíz de la elaboración del Manual de Buenas Prácticas en la Medición de los Gastos Tributarios, disponible en la página web del CIAT en español, inglés y portugués.

Hace unos días tuve la suerte de dictar en el Centro Multilateral de Impuestos de la OCDE en México un taller sobre gastos e incentivos fiscales, junto con otros colegas de Bélgica, España, México y el IFC. Mi última revisión profunda de los beneficios e incentivos tributarios aplicados en América Latina la completé en 2010 a raíz de la elaboración del Manual de Buenas Prácticas en la Medición de los Gastos Tributarios, disponible en la página web del CIAT en español, inglés y portugués.

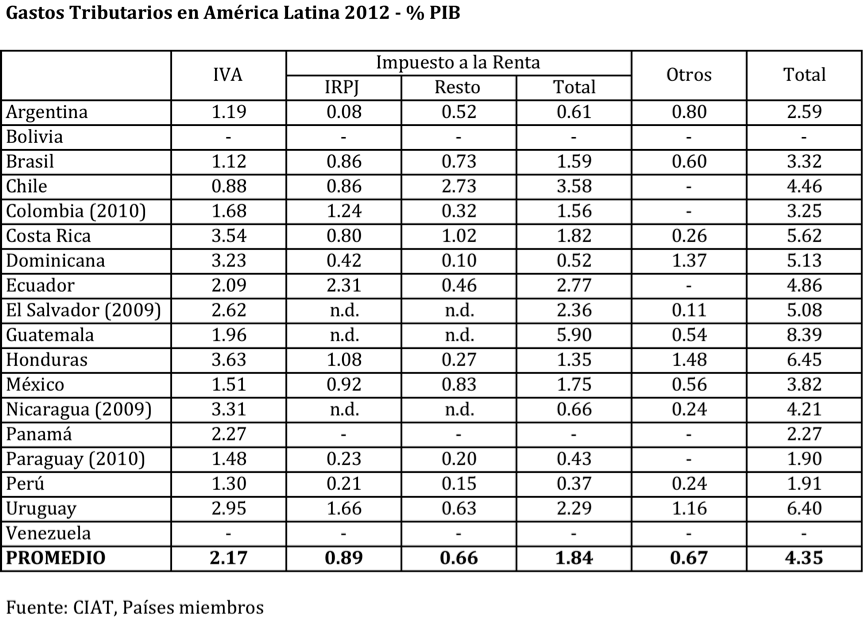

De primera impresión parece que el panorama no ha cambiado mucho. En el cuadro que acompaña este post se muestra el tamaño y la composición del costo fiscal que produjeron los gastos tributarios en la región en 2012. En promedio, cuestan 4.35% del PIB(1), siendo los de IVA e IRPJ los que más costaron. Como lo señalé en el taller, mucho depende en estos resultados el sistema tributario de referencia que es considerado y la disponibilidad y calidad de las fuentes de información con las que se trabajan

Siendo muy importante monitorear periódicamente el costo fiscal de los beneficios e incentivos tributarios (una tarea en la que hemos progresado en América Latina) es mucho más importante conocer si los mismos están siendo efectivos, es decir, si están cumpliendo con los objetivos económicos o sociales para los que fueron creados, elaborando para ello completos análisis costo-beneficio, en particular de los incentivos tributarios que se establecen para promover la inversión.

Conocer el impacto que tienen los incentivos tributarios para promover la inversión (doméstica o transfronteriza) ha sido materia de estudio desde hace muchísimo tiempo. Diversas técnicas son utilizadas para tratar de responder esta inquietud: el análisis descriptivo de estadísticas tributarias, los cálculos prospectivos de cargas efectivas de tributación, los modelos de microsimulación o de equilibrio general y el análisis econométrico o microeconométrico. Recientemente, varios estudios están tomando ventaja del llamado enfoque de diferencias en diferencias.

¿Cuán bien entrenados están los funcionarios públicos de la región en estas técnicas? En América Latina no es muy claro que estas evaluaciones sean parte activa de la política fiscal de los países. En ese sentido, es de esperarse un reducido manejo de estas técnicas al interior de los Ministerios de Hacienda y/o de la Administraciones Tributarias. De ahí lo valioso del taller de México. Por una semana los funcionarios que participaron pudieron beneficiarse de un entrenamiento altamente especializado en la materia.

La conclusión generalizada luego de muchos estudios sobre incentivos tributarios en países desarrollados o en desarrollo es que éstos tiene un reducido impacto sobre las decisiones de inversión. En el mejor de los casos, han afectado las decisiones de algunos inversionistas en algún momento del tiempo. Otros factores parecen ser más importantes que los impuestos como la cantidad, calidad y costo de los factores de producción, la disponibilidad de ciertos recursos naturales y un adecuado clima para hacer negocios. Quizás son más determinantes para las decisiones de localización de las multinacionales(2).

Pero por si mismos los incentivos tributarios no son malos. Hay buenas razones para establecer un incentivo. En el caso de una limitada inversión en innovación, un incentivo tributario para promover investigación y desarrollo puede hacer la diferencia para que los inversionistas internalicen las externalidades positivas de la innovación. En el caso de un reducido acceso al crédito por parte de las pequeñas empresas, un incentivo tributario puede reducir las asimetrías de información y facilitar el financiamiento necesario para este segmento de inversionistas.

Como en la práctica muchos incentivos tributarios van más allá de estas consideraciones económicas, la necesidad de llevar a cabo completos análisis costo-beneficio es muy grande. No solo es necesario que estos estudios ayuden a identificar a los contribuyentes que utilizan los incentivos o determinar el costo fiscal que éstos generan sino sobre todo identificar el tamaño de la inversión adicional que producen para saber si es más lo que se gana que lo que se pierde. Ese reto es aún mayor en América Latina donde los incentivos tributarios abundan.

11,347 total views, 5 views today

24 comentarios

Brilhante a análise de Miguel Pecho. Na maioria das vezes os benefícios fiscais são concedidos para beneficiar determinados segmentos de contribuintes ou ramos de atividades que, se melhor analisados, nada de positivo resultam à população, como é caso da redução do IPI sobre veículos no Brasil, por ser um incentivo meramente político, já que estamos entrando em período eleitoral, além de incentivar o aumento da produção de automóveis que em tudo agride o meio ambiente.

Tal como sucede en diversos países, seguro las propuesta de beneficios tributarios, aún cuando no aseguran la inversión, son producto de decisiones que provienen de la presión política de sectores interesados (partidos políticos) que poco quieren entender de técnicas o sustento del costo beneficio. Muchas veces es preferible desechar las propuestas de otorgar beneficios tributarios a cambio de transferencias directas o financiamiento vía presupuesto público lo que desde mi punto de vista resulta menos nocivo. Creo la tarea pendiente, es ofrecer como parte del diseño de política de ingresos públicos las suficientes alternativas que pueden buscar los diferentes niveles de gobierno en sus propuestas de beneficios tributarios. El financiamiento directo vía gasto público, desde mi punto de vista, ofrece mejores opciones de resolver el problema.

Para ello, siempre será necesario estar sumamente atentos, desde que los niveles de gobierno piensan y/o ofrecen como opción solicitar beneficios tributarios.

Hola Miguel,

muy interesante análisis, una pregunta: qué hace que Bolivia y Venezuela no incurran en estos costos fiscales?, por qué han decidido no tenerlos?

Gracias.

Hola. Luis lo de Bolivia y Venezuela es simplemente que no pude obtener datos. Álvaro y Pedro estoy de acuerdo con sus comentarios. En Perú entiendo que se terminó derogando el Decreto Legislativo 977. En Brasil el esfuerzo de control del Tribunal de Cuentas es envidiable pero supongo que hace falta mayores esfuerzos para racionalizar los beneficios e incentivos tributarios.

Ténicamentemente hablando, cómo beneficia o perjudica la recaudación, mantener los beneficios fiscales. En los últimos años, uno escucha a los políticos pronunciarse sobre la inconveniencia de mantener esos incentivos porque perjudican o bajan la recaudación fiscal, que al final eso es lo que interesa. Se supone que a menos incentivos más recaudación, pero que pasa con la inversión en los países? ¿ cómo llega los beneficios a los sectores menos favorecidos?

Miguel. Gracias por compartir tu experiencia y me llama la atención la conclusión de los estudios: que los incentivos fiscales tienen una reducida incidencia en la decisiones de inversión. Y es importante que se tome en cuenta en países en desarrollo, donde al parecer se ha puesto en la cúspide de los incentivos a la inversión el tema fiscal, pero posiblemente se han descuidado otros factores más importantes lo que habría provocado que los resultados después de transcurrido un tiempo de su implementación, no sean los esperados.

Excelente aporte

Miguel, lo que sería interesante es estimar el papel de los grupos de presión en el mantenimiento de los gastos tributarios. Todos los estudios coinciden, efectivamente, en su escasa incidencia en las decisiones personales, pero evidentemente sí que inciden en que una serie de contribuyentes «gana» mucho gozando de estos beneficios. Irónicamente, podemos decir que no afectan a la inversión, pero sí benefician a algunos contribuyentes y, por esa misma causas, se conservan.

Saludos.

Domingo Carbajo Vasco

AEAT. España-

Hola Miguel, en Ecuador, desde el año 2011, el Código Orgánico de la Producción Comercio e Inversiones permite a nuevas personas jurídicas que realicen nuevas inversiones obtener beneficios tributarios entre ellos 5 años de exoneración de Impuesto a la Renta. A pesar de esto la disminución en la recaudación no es un problema para la administración Tributaria en Ecuador, pues cumplir con los requisitos para obtener el beneficio es muy complicado y además es exclusivo para sectores económicos que al menos en este país recién están en «pañales».

Realmente estos incentivos fiscales son un incentivo a la evasión y a la competencia desleal por medio de la cual las transnacionales hacen quebrar a la empresa nacional. El costo tributario es mas grande que los beneficios que se obtienen. Por ejemplo las Maquilas, parte de la producción que goza de los beneficios fiscales, se queda como contrabando dentro del pais para su comercialización, desplazando a la industria nacional que sí paga impuestos. Además, bajo la amenaza de dejar un sin número de desempleados, someten a los trabajadores a bejamenes laborales y una explotación deshumanizada pagando salarios de hambre. Estoy de acuerdo en que este tipo de políticas se promueven para favorecer a la clase económicamente poderosa, bajo la bandera que van a generar más empleo, pero realmente no pueden o quieren demostrar que la relación costo/beneficio va en contra de los intereses de la mayoría de la población.

El monitoreo de este tema de los Incentivos Tributarios a nivel de los Países de Latino América, permite un claro análisis y síntesis por parte de Miguel Pecho, es importante tener en cuenta la afirmación de que los «incentivos no son malos», cuando están orientados a promover y potenciar la innovación, la investigación el desarrollo en general, más aún cuando se tratan de Países en desarrollo, la valoración del Costo-Beneficio es importante y deben ser tomados en cuenta por las autoridades encargadas de analizar, estudiar y proponer las normas que otorguen los Incentivos Tributarios, teniendo en cuenta que un incentivo afecta el Principio de Igualdad, salvo que, como sostiene Miguel, se tenga en cuenta las externalidades que producirá un incentivo tributario.

Felicitaciones Miguel.

Señores y ni hablar de la complejidad de los sistemas tributarios, dada la existencias de estas mutiples perforaciones al sistema tributario de cada país, ello a través de estas exenciones y franquicias, las cuales al fin del día no lograr mejorar la equidad en muchos estados ni tambien corrijen del todo las externalidades negativas que pudieran afectar a un país, instrumento o no de politica tributaria, debemos siempre pensar en el facilitamiento del cumplimiento tributario, es decir hacer que al contribuyente comun y silvestre le sea facil de entender la tributación que le afecta y con cumplir en forma voluntaria y transparente.

Dejos mis felicitaciones al autor del post.

saludos,

Muy importante empezar a discutir los efectos de incentivos vs. inversión, los datos estadísticos es una primera y la más importante para determinar su aplicación y vigencia de los mismos; muchos de los cuales (incentivos) quizás no cumplan a la fecha la finalidad para la que se crearon.

Un siguiente punto en este blog, es determinar cuándo un incentivo deja de ser útil y se torna pernicioso, o se justifica por las asimetrías de acceso a los mercados.

En la Academia estamos muy pendientes para incorporar a la cátedra estas cuestiones de análisis para nuestros alumnos.

Gracias a todos por los comentarios. Padefe y René: como comenté en el post es más claro que los incentivos tributarios generan una pérdida de recaudación. Es más gris que atraen inversión adicional a los países. Más estudios profundos son necesarios sin duda. Domingo das en el clavo como siempre! La economía política de los gastos tributarios genera mucha discusión. Carlos Scartascini (http://www.cscartascini.org) ha publicado algunos estudios al respecto. Interesante lo que indicas Pablo sobre el Código Orgánico. En el mediano plazo si puede ser un problema entonces para Ecuador. Mrperal los costos asociados al control de los incentivos tributarios también son una tarea pendiente a evaluar. No me cabe duda que se abren espacios para un uso indebido por parte de malos contribuyentes. Por eso es bueno promover más y más transparencia fiscal con los reportes de gastos tributarios.

Estimado Miguel, coincido con Ud en que en si mismos los incentivos tributarios no son malos , ni buenos, agrego , todo depende del grado de transparencia fiscal que tenga las distintas administraciones, sin cuya presencia la existencia de beneficios puede tener una incidencia mas negativa que su ausencia y viceversa pueden ser de suma utilidad en el supuesto inverso. Enrique .

Pienso que los incentivos como tal no son nocivos, desde el punto de vista que tienen un objetivo loable para con la sociedad, sin embargo no se puede negar que estos tienen que estar acompañados de políticas públicas que también permitan incrementar la conciencia social para con el pago de los tributos y que también permita generar más confianza para con el destino que han de tener esos tributos.

La confianza en el Estado siempre ha de ser recompensada, en la medida que sea palpable el resultado de estas políticas, tanto de incentivos como de políticas de crecimiento, como ser políticas que faciliten las exportaciones, el acceso de los bienes producidos y servicios prestados al común de la sociedad, incentivos mayores para los industrializadores de recursos renovables, etc.

Los incentivos fiscales, bien utilizados pueden ser objetos de inversión y en consecuencia de desarrollo.

Las Administraciones Tributarias la tienen como fantasma considerando que para las mismas constituyen un factor muy importante para el cumplimiento de sus metas de recaudación, pero se olvidan que pueden servir como medio de control fiscal de forma que este universo con herramientas adecuadas pueda proporcionar información para el control no solo de esas inversiones sino también de sus operaciones financieras y comerciales.

Veo que todas las personas no están de acuerdo con los incentivos fiscales. Quiero poner de presente la existencia de finalidades extrafiscales de los tributos, lo cual se implementa ya sea a través de beneficios fiscales o a través de una carga tributaria mayor. Todo lo anterior debe estar soportado en los ordenamientos constitucionales correspondientes y siempre que el diseño sea el adecuado, ayudará a modificar la conducta de los agentes del mercado para que adecuen sus comportamientos a lo deseado por el estado. ejemplo de lo anterior es la lucha contra la producción nociva (cigarrillo, alcohol, etc..), la protección al medio ambiente, la cultura ente otros.

Buenas tardes:

Muy interesante los puntos de vista expresados. De la experiencia de países que no suministran información respecto al Gasto Tributario en relación al PIB; resulta «adecuado» no hacerlo si no quiero hacer público el fracaso de una política de incentivos tributarios, pero además, se debe considerar la conducta del contribuyente, si ante un incentivo fiscal de un impuesto nacional, existen impuestos municipales, que por ejemplo su base imponible es bruta y no neta, se han creado una serie interminable de tributos parafiscales que buscan recursos para sectores: deportivos, lucha contra las drogas, ciencia y tecnología, cultura, etc que distorsionan notablemente la intención de la existencia de un gasto tributario

El tema es muy interesante. Creo que es razonable que en el caso del IVA el costo sea alto, justamente debido a que los gobiernos tratan de reducir el efecto regresivo del impuesto (más por razones políticas que por razones técnicas) a través de tasas diferenciadas o exenciones a productos de primera necesidad. Sin embargo, los datos del costo fiscal en el impuesto a la Renta parecieran bajos, más considerando que es evidente la hipotesis que nuestros paises buscan captar mayor inversión extranjera vía beneficios fiscales, especialmente a través de la implementación de Conveniospara Evitar la Doble Imposición, en los que el pais receptor de la inversión suele perder mayor base imponible en la fuente.

Un saludo Miguel.

Estimado Sr. Miguel

He leído con detenimiento los alcances de la muestra parcial de su estudio, considero importante, sin embargo creo que deberíamos profundizar el tema de los incentivos que implicaría los siguientes conceptos por lo menos inicialmente:

Las exoneraciones, las inafectaciones, las exenciones, los beneficios especiales en razón de la zona o de la situación económica de cada región, los beneficios en las zonas de frontera, creo un enfoque integral de análisis de estos conceptos nos llevaría en principio a delimitar su efecto y su incidencia y desde luego el costo tributario que representa para el Estado estos beneficios en cuanto a la recaudación que es lo que la Administración Tributaria mide cuando tiene que sostener los indicados beneficios.

La Administración tributaria nunca ha contemplado lo beneficioso que son los incentivos desde el punto de vista social y del desarrollo de un zona, región o sujetos beneficiados , o a la incidencia del objeto de los beneficios, pues sabemos que éstos beneficios no significan recaudación, por ello no son fiscalizados, pero siempre un Estado impone estos beneficios contra un inversión, inversión que se encuentra exonerada o infecta, al no fiscalizarse los beneficios o mejor dicho la inversión al no ser controlada los beneficiados se la llevan integro el beneficios, porque con la experiencia de la Ley 15600 que duró casi treinta años y se hizo con el propósito que la zona prospere o desarrolle, esto no ocurrió porque nunca hubo control de la inversión y por no haber existido un control tributario de cumplimiento de los requisitos para los beneficios.

Creo que tendríamos mucho que hablar al respecto pero sus estudios me parecen interesantes y esperemos que siga y se vea en desarrollo el tema tributario de los incentivos.

Felicitaciones una vez mas,

Un abrazo,

Julio César Trujillo Meza

Hola Miguel, es interesante lo indicado en tu análisis, más aún que en las Administraciones Tributarias no existe personal que conozcan esta técnicas para evaluar los beneficios o cumplimiento de sus objetivos por el cual han sido creados dichos beneficios, que en muchos paises en desarrollo es muy necesario …..no estoy de acuerdo en que todo el control debe ejercerlo la Administración Tributaria, sólo parte de ella, otras entidades del estado deben realizar un mejor control al respecto.

felicitaciones Miguel, .

Hola. Muy interesante el tema de los incentivos tributarios que expone don Miguel Pecho. Considero que resulta necesario que en todo sistema tributario se destine una parte a los incentivos tributarios, ya sea en lo que corresponde a turismo, zonas francas, entre otros, sin embargo, deben existir controles y requisitos previos a efecto de que se contemple si los contribuyentes requieren de los mismos, así como también es conveniente contar con un control efectivo de lo que están disfrutando por esos incentivos. Es decir, se debe investigar si realmente los requieren, cómo se están disfrutando y si efectivamente, se requieren para una determinada empresa o actividad. Asimismo, analizar si el país que contempla una disposición legal en ese sentido es capaz de darlos desde el punto de vista económico u obedece a compromisos meramente políticos.

En conclusión, los incentivos tributarios son muy buenos cuando ayudan a que los empresarios tengan una actividad con excelentes rendimientos que beneficiarán sin lugar a dudas a todo un país y consecuentemente con grandes beneficios para toda una población, pero siempre que se tengan controles efectivos que lleven a la calidad, eficiencia y eficacia de los países que los contemplan.

O tema é realmente muito interessante e, concordo com o posicionamento feito por Yamileth Miriam Vega Herrera no sentido de que, para que o governo conceda incentivos, devem existir controles e requisitos prévios, contemplando a requisição do incentivo pelo contribuinte e o controle efetivo da Administração Tributário.

E é nesse sentido que a legislação tributária brasileira tem concedido incentivos fiscais para diversos setores da economia como forma de minorar os custos e incentivar a produção, cabendo citar o regime de suspensão da tributação das Contribuições para o PIS/PASEP e a COFINS, o qual exemplificando, podemos citar:

a) RECAP – Regime Especial de Aquisição de Bens de Capital para Empresas Exportadoras;

b) RECOM – Regime Especial de Tributação para Ampliação, Reforma e Construção de Estádios de Futebol;

c) REICOMP – Regime Especial de Incentivo a Computadores para Uso Educacional;

d) REIDI – Regime Especial de Incentivos para o Desenvolvimento da Infra-Estrutura;

e) REIF – Regime Especial de Incentivo ao Desenvolvimento da Infraestrutura da Indústria de Fertilizantes;

f) REINTEGRA – Regime Especial de Reintegração de Valores Tributários para as Empresas Exportadoras;

g) REPENEC – Regime Especial de Incentivos para o Desenvolvimento de Infraestrutura da Indústria Petrolífera nas Regiões Norte, Nordeste e Centro-Oeste;

h) REPES – Regime Especial de Tributação para a Plataforma de Exportação de Serviços de Tecnologia da Informação;

i) REPORTO – Regime Tributário Especial;

j) RETAERO – Regime Especial Para a Indústria Aeronáutica Brasileira.