La búsqueda del tesoro escondido

Un camino que solo se puede recorrer si existe colaboración multilateral

Por lo general, el pensar en tesoros ocultos podría llevarnos a imaginar historias que involucran malvados piratas y cofres llenos de riqueza situados en islas perdidas en la inmensidad del océano. La historia que les quiero contar no precisamente involucra piratas, pero sí personajes que reúnen algunas características similares; no involucra cofres llenos de riqueza, pero sí elementos que nos permiten obtenerla; ni tampoco islas perdidas en la inmensidad del océano, aunque sí sitios perdidos en un gran universo.

Por lo general, el pensar en tesoros ocultos podría llevarnos a imaginar historias que involucran malvados piratas y cofres llenos de riqueza situados en islas perdidas en la inmensidad del océano. La historia que les quiero contar no precisamente involucra piratas, pero sí personajes que reúnen algunas características similares; no involucra cofres llenos de riqueza, pero sí elementos que nos permiten obtenerla; ni tampoco islas perdidas en la inmensidad del océano, aunque sí sitios perdidos en un gran universo.

Bajo el contexto actual y desde la óptica de una administración tributaria, los piratas serían aquellos sujetos que esconden utilidades y patrimonios y son artífices del “planeamiento tributario internacional nocivo”; los cofres llenos de riquezas serían la información necesaria para detectar manifestaciones de riqueza y las islas serían los denominados “paraísos fiscales”. Con relación a este último aspecto, también podríamos decir que la inmensidad del océano es comparable a la Internet.

En este escenario los regímenes de información que establecen las administraciones tributarias a sus contribuyentes y terceros, los instrumentos para el intercambio de información a nivel internacional en todas sus modalidades y los poderes tradicionales de verificación y fiscalización; no siempre resultan suficientes para satisfacer las necesidades de información de las administraciones tributarias del siglo XXI.

Uno de los “tesoros ocultos” tal vez menos utilizados de manera sistemática por los países en desarrollo para el control de la evasión tributaria internacional, es la “información pública”. Una de las razones por las cuales no se ha utilizado de manera sistemática este tipo de información, podría tener que ver con la dificultad para identificar registros públicos del exterior, las barreras idiomáticas, la asimetría existente entre iguales registros en diferentes países; y en ciertos casos, la necesidad de contar con ciertos datos básicos para acceder a los mismos. Asimismo, resulta importante considerar que no toda la información pública disponible es proporcionada a través de Internet y de forma gratuita.

Otro aspecto que podría desalentar el uso de información pública, es el elevado costo en términos de “horas hombre” necesarias para obtenerla. Por ejemplo, en el marco de un grupo de trabajo que el CIAT organizó en el año 2012, nos dimos cuenta que ni todos los auditores tributarios conocían la totalidad de la información pública existente en sus propios países; por lo tanto, no podríamos esperar que un auditor acceda fácilmente a fuentes de información del exterior que sean útiles pero cuyo nivel de difusión sea bajo.

Sobre este particular y con el apoyo de GIZ de Alemania, la AFIP de Argentina, la Secretaría da Receita Federal do Brasil, la AEAT de España y la Guardia di Finanza de Italia y otras ocho administraciones tributarias que han proporcionado información; hemos dado los primeros pasos para llevar a cabo un análisis de factibilidad que nos ha permitido poner a disposición de las administraciones tributarias del mundo, información pública de interés tributario de diez países latinoamericanos.

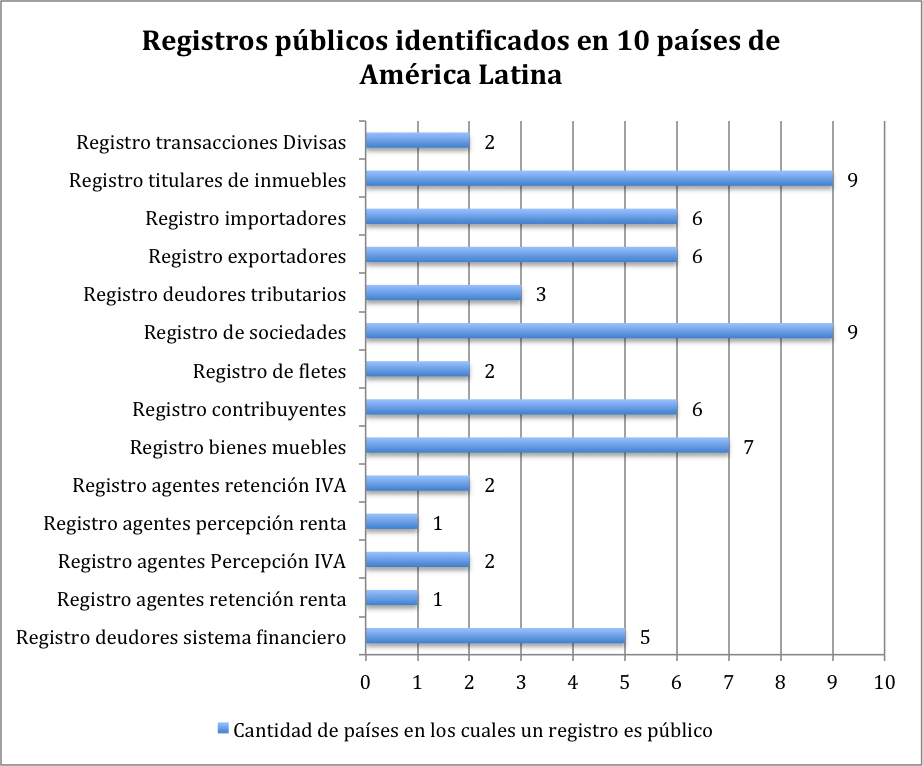

Para facilitar el acceso a la información, el primer paso que dimos fue definir aquellos registros típicamente públicos que podrían representar algún interés para las administraciones tributarias (ver gráfico). Hemos identificado en total, 14 registros. Los resultados obtenidos como consecuencia de este análisis de factibilidad han superado ampliamente nuestras expectativas, no solo por la cantidad de información identificada, sino también por su calidad:

Para facilitar la búsqueda del tesoro, también pensamos que es imprescindible evaluar los registros en base a ciertos parámetros tales como la forma en que se accede a la información, el costo de la misma, su nivel de actualización y fiabilidad, el soporte a través del cual se obtiene y los datos que contempla. Ello permite al usuario evaluar el registro antes de destinar tiempo a su consulta. En el futuro, estaremos considerando en esta evaluación, información sobre los datos mínimos necesarios para acceder a los registros.

Actualmente nos encontramos trabajando junto con GIZ de Alemania y la Secretaría da Receita Federal de Brasil en el desarrollo de una herramienta informática que nos permita brindar esta información a nuestras administraciones tributarias a través de Internet o bien facilitar su intercambio cuando ésta no esté disponible en la red.

Esta iniciativa permitirá al CIAT trabajar con sus países en la identificación y evaluación sistemática de fuentes de información públicas, promover la difusión de nuevos registros por parte de los países cuando no existan restricciones legales para hacerlo, facilitar el acceso a fuentes de información y consecuentemente reducir los tiempos para su obtención, complementar las fuentes de las administraciones tributarias y afinar requerimientos de información formales entre administraciones tributarias de diferentes países, evitando así solicitar bajo procedimientos formales información que podría ser pública.

La herramienta que estamos promoviendo no será custodiado por piratas, sino por las administraciones tributarias y la Secretaría Ejecutiva del CIAT; siendo el compromiso que brindemos todos, el componente fundamental para alcanzar el éxito y así llegar a las islas perdidas en el océano y encontrar fácilmente nuevos tesoros.

Para mayor información, consultar el trabajo sobre disponibilidad de información pública de interés tributario en países de América Latina: estado de situación, publicado en el año 2013: http://www.ciat.org/index.php/es/component/acymailing/url/subid-78/urlid-6993/mailid-1052.html?no_html=1

10,480 total views, 5 views today

17 comentarios

Exelente articulo, felicidades

Gonzalo, si este programa ya tuvo resultados más que satisfactorios en su etapa de pre-factibilidad, no puedo ni imaginar la proyección que podrá alcanzar ahora en su desarrollo con el apoyo de la GIZ y especialmente de la Receita Federal de Brasil con todo su equipo informático y especialistas en sistemas.

Tremendo aporte del CIAT a la comunidad tributaria internacional.

Felicitaciones nuevamente,

Pancho Beiner

Muy buena la analogía. Sería bueno también tener en cuenta que no es suficiente encontrar un tesoro de información, sinó, el saber qué hacer con dicha información: cómo es que se desovilla para encontrar el inicio de la madeja u acto de evasión o de elusión, qué variables son las que voy a usar mostrar mi hipótesis. El auditor debe de ser alimentado por el programador y viceversa.

un abrazo.

Muy interesante y de suma importancia el tema.

Intercambio de información a nivel internacional ( los convenio bilaterales )

Apoyo logístico de las administraciones tributarias a nivel internacional.

Estimados todos,

Agradezco mucho sus comentarios!

Totalmente de acuerdo Adelina, una vez encontrado el tesoro habrá que saber como invertirlo para no perderlo. Pero este es un asunto que excede la iniciativa que planteo en el blog y que depende de la capacidad de las administraciones tributarias. Para ello venimos apoyando a a traves de diversos prgramas, a varias administraciones tributarias miembros del CIAT en técnicas de auditoría, gestión de riesgos e inteligencia fiscal.

Eduardo, el objetivo de los covenios bilaterales o multilaterales es el intercambio de información sujeta a secreto fiscal o bien de documentos que requieren cierta validación para ser utilizados como prueba en jucio. No resulta necesario aplicar procedimientos de este tipo para acceder a documentos públicos. Los beneficios son múltiples al contar con accesos a información pública: menor tiempo de acceso, costo bajo o nulo para el país de procedencia de la información, costo bajo para país de destino de la informaicón, mejor información para elaborar solicitudes de información precisas y mejor fundadas en el marco de instrumentos formales, entre otros. El apoyo logístico vendría dado por la colaboración que las administraciones tributarias podrían brindarse si la información pública no esta disponible en Internet.

Un abrazo a todos

Interesante. A mi juicio, para el cambio de informaciones con el fin de tributos, lo importante es que, primero, los registros tienen informaciones adecuadas, y segundo que la autoridad tiene el acceso a los datos con el fin del cambio de informaciones.

Mi comentario está en linea perpendicular a lo expuesto en la «BÚSQUEDA DEL TESORO ESCONDIDO», ya que como se expone figurativamente, los piratas serian los contribuyentes que inclusive llegan a la planificación nociva, el cofre de la riqueza, serían los informes, declaraciones y demás comunicaciones que permitirían detectar los signos de riqueza y la Isla donde se esconde dicho tesoro, serían los centros considerados como los Paraísos Fiscales,

Digo que está en sentido perpendicular, por que creo que la información concentrada en los Bancos de Datos de las Administraciones Tributarias, deberían servir para que se adentren a las profundidades del lado oscuro, de las actividades informales, ilegales, clandestinas o simuladas, fraudulentas, etc. con la finalidad de evitar el incumplimiento de las obligaciones tributarias previstas en las leyes de los diferentes Países.

El fenómeno del incumplimiento doméstico de las obligaciones tributarias, se ha sofisticado en el plano internacional con la Globalización de la Economía, lejos de significar a los Países Periféricos. menos desarrollados o en vías de desarrollo, las posibilidades de salir del subdesarrollo dependiente y de los niveles de pobreza, se han visto afectados con formas, aparentemente novedosas de evasión formal o informal, llegado con la globalización de los capitales que sustentan el sistema económico.

Coincido en que la información de acceso público y no público, puede ser utilizado por las Administraciones Tributarias para poder contrastar con la información proporcionada por los sujetos obligados y en base a ello , determinar correctamente la verdadera dimensión de las obligaciones tributarias que les corresponde.

Saludos y gracias por darnos la oportunidad de compartir comentarios.

William Mallqui

A mi juicio la administraciones tributarias son celosas de la información y no han creado dentro de sus estructuras unidades encargadas de la entreba de informacion

Para Panchobeiner; las Adminstracion estan llenas de informacion de diversa fuente, sino la manera de determinar los ratios primero de presion tributaria y despues los ratios de control/gestion de cada administracion tributaria en cada pais no es fiable, la cantaleta de la evasion e incremento de base de aportantes es de nunca acabar, solo sirve para que se sigan presionando a los que soportan el abuso fiscal y el otra leyenda urbana de la solidaridad, cuando el realidad los nuevos ricos son funcionarios de la Administracion Tributarias; y su poder es tal que con el cuento de «voy» al sector privado es su cantaleta; y es risible algunos muy hosados hasta renuncian y les hacen despedidas y dicen soy tan capacitado que el sector privado me espera con los brazos abiertos y despues de un tiempo regresan que verguenza, asi esta la burocracia y eso lo sabe el CIAT o no?.- Y saben por que, por el tema tributario los «tecnicos» los quieren hacer dificil para no perder presencia y eso lo saben, pero los frijoles estan primero y creo que me incluyo que verguenza…. por no se ponen a pensar que recaudar es sencillo, lo dificial es generar riqueza.

Muy interesante el artículo, ojalá que todas las Administraciones Tributarias podamos disponer de la información. Felicitaciones por el artículo

Es una herramienta de mucha utilidad, en este tema que cada día está más extendido

Supremamente interesante, el disponer de información de otros paises enriquece mucho los estudios económico- fiscales que se realicen.

Siempre hablar de CIAT ha sido muy interesante para mi, algunas vez pasé papeles para concursar en una beca pero no fue posiblle. Sienpre leo sus publicaciones y me encanta saber que ahora nos podemos comunicar por este medio.

Disculpas por favor. Sustituir mi comentario anterior, que es casi el mismo, por el siguiente: Sobre la Búsqueda del Tesoro escondido. Excelente artículo.

Debe indicarse en primera instancia, gracias por permitirnos exponer comentarios sobre temas tan importantes en el campo tributario y que contienen una serie de inquietudes, que sin lugar a dudas nos hacen retomar los motivos del por qué, un sujeto tributario, llámese contribuyente, agente retenedor, perceptor, obligado tributario, eventualmente puede considerarse un pirata, que hoy día no sería de cofres de islas perdidas en la inmediación del océano, sino más bien de contribuyentes, que esconden información tributaria, cuando tenemos conocimiento que en una gran parte son comerciantes, empresarios, que efectivamente, como bien indica el autor del escrito «La búsqueda del tesoro escondido», esconden utilidades y patrimonios.

Tomar en cuenta que al esconderse información de trascendencia tributaria que están obligados a presentar ante las Administraciones Tributarias, dificultan que éstas puedan cumplir a cabalidad con la fiscalización y por tanto la recaudación de los dineros que deben enterarse al fisco.

En resumen, la herramienta que se está proponiendo será muy útil, eficaz si las Administraciones Tributarias y la Secretaria Ejecutiva del CIAT, adquieren ese compromiso y será un éxito tributario, porque hoy día las grandes empresas tienen negocios en casi todos los países del mundo y servirá para mejorar en otros temas, como son los precios de transferencia y con esto se puede indicar que así se aplicarían entonces los principios de igualdad tributaria, equidad tributaria, capacidad económica y que todos contribuiríamos con las cargas públicas, fundamentados en una buena información para efectos tributarios y por tanto el resultado será también una buena recaudación tributaria cuando corresponda.

En nuestro país, existe en el Código Tributario un artículo sobre la reserva tributaria, en la que no se puede ofrecer públicamente información de contribuyentes sobre sus transacciones tributarias, sino en forma genérica para uso estadístico, entre otros.

Respecto a las entidades que administran la información pública sea Registros Públicos, Fiscalía de la Nación, Registro de Identidad-RENIEC, Poder Judicial, Contraloría General de la Republica, SUNAT, Banco Central de Reserva, Superintendencia de Banca y Seguro, Sistemas de Administración Tributaria Municipal (SAT), Ministerio de Comercio Exterior, Ministerio de Agricultura y Riego, entre otras entidades que manejan información sobre transacciones económica y presumo que no comparten la información que administran que sirva con fuente para los cruces respectivos por lo que esto podría ser una de las debilidades del sistema.

Creo, que si hubiera un intercambio integral de información entre las entidades del estado se combatiría el comercio informal, el contrabando, el lavado de activos, el narcotráfico, trato de blancas y prostitución, la evasión y elusión tributaria, el sicariato, la extorción, las estafas virtuales, contratos dirigidos y leyes con nombre propio, coimas, corrupción de funcionarios debido a que no conocen lo que es la ética y moral, etc, y todos los vicios y delitos que hay abundan en mi País y que los gobernadores de turno no pueden controlar y al parecer esto no solo en mi país, sino a nivel de los países latinos y europeos.

Creo el rompimiento de estos males requiere de una decisión política de los gobernantes de turno, pues un grupo minoritario se beneficia con estas debilidades acopiando grandes fortunas, mientras que el resto de la población sufre las inclemencias del desempleo, subempleo y pobreza e inseguridad ciudadana y educación pésima que reciben los niños que según ellos son el futuro del país”, etc….

Es un artículo muy bueno que invita a reflexionar

Estimados todos,

Agradezco mucho sus comentarios e interés en este ambicioso proyecto que estamos impulsando con el apoyo de la Secretaría da Receita federal do Brasil y GIZ de Alemania .

En adelante, les envío algunos comentarios sobre sus reflexiones:

Satoru Araki: el objetivo del proyecto que estoy presentando no es precisamente un intercambio de información tal como se plantea en un Art. 26 o en un TIEA. Básicamente consiste en identificar fuentes públicas de diversos países que por lo general son desconocidas fuera de dichos países y que podrían servir para el control de los tributos. Por ejemplo, las administraciones tributarias suelen usar Internet y acceder a revistas de público conocimiento para detectar indicios de evasión. Aquí se pretende ir un poco mas allá, al considerar no solo la información disponible en Internet, sino también aquella que se encuentra en registros públicos que sean físicos, facilitando a su vez la identificación del registro, su estructura y fiabilidad.

William Mallqui: muy buena reflexión! Aunque no creo que todas las islas sean Paraísos Fiscales. Muchas fuentes de información públicas que podrían ser de interés, existen en países que no responden al concepto mundialmente conocido de “Paraíso Fiscal». Y en estos casos, la información disponible es sub-utilizada solo porque no la conocemos. Una vez haya sido desarrollada la herramienta informática que estamos diseñando junto con la “Secretaría da Receita Federal do Brasil» y la GIZ de Alemania, y entremos en la etapa de recopilación de información; podremos descubrir que tanta información pública y confiable existe en estos países.

Anónimo: tu reflexión esta ligada al mayor desafío que afrontaremos al poner en marcha este proyecto, ya que necesitaremos de un alto nivel de compromiso por parte de gran parte de las administraciones tributarias del CIAT y de ser posible, otras administraciones tributarias del mundo, para que el proyecto brinde el valor agregado esperado. Esperamos poder promover la creación de enlaces en las respectivas administraciones tributarias, que contribuyan con la tarea de proporcionar fuentes de información.

Panchitolara: este mensaje va dirigido a mi colega Francisco Beiner, pero de todas maneras me gustaría comentar. Todos los sistemas tienen deficiencias y es muy complicado generar cambios estructurales, pero considero que no hay que ser tan pesimista. Las administraciones tributarias de muchos países han generado buenos desarrollos, muchos destinados a facilitar la vida a los contribuyentes e intermediarios tributarios, principalmente utilizando la tecnología. De hecho, en gran parte de los países de América Latina son instituciones modelo que apoyan a otras instituciones del gobierno transmitiendo “know how”. Si analizamos la evolución de algunas administraciones tributarias de la región, podremos encontrar grandes cambios (positivos) en su nivel de transparencia y eficiencia, principalmente como producto de la automatización de los procesos y aplicación de buenos estándares de auditoría interna.

Kattaro.laz: tu comentario me invita a entrar en un tema que vengo pensando desde que se inició la gestación de este proyecto y mas aún luego del primer análisis de factibilidad. He podido detectar que existen grandes asimetrías en la disponibilidad de información pública existente en los diferentes países y la cantidad de campos que integran cada registro público. Obviamente, ello tiene que ver con una posición del gobierno, que puede ser orientada a la transparencia o no. Hay mucha información que podría ser pública en los Estados y sin embargo, ya sea de manera planificada o no, no se difunde. Un subproducto de este proyecto, podría consistir en motivar a los gobiernos a publicar mas información, intentando buscar nivelar el campo de juego, tal como lo hizo la OCDE con el intercambio de información tributaria sujeta a secreto fiscal. No obstante, para ello es necesario acudir a altos niveles políticos.

Les envío un afectuoso saludo!