La Presión Fiscal Equivalente en América Latina y el Caribe: Hechos estilizados y tendencias regionales durante la última década

Desarrollada en el marco de un proyecto de trabajo conjunto entre el Banco Interamericano de Desarrollo (BID) y el Centro Interamericano de Administraciones Tributarias (CIAT), la Presión Fiscal Equivalente (PFE) de América Latina y el Caribe (ALC) procura medir de una manera más precisa y comparable la totalidad de los recursos recaudados por los países de la región, que bajo las metodologías tradicionales suele ser subestimada. La PFE está conformada por cuatro componentes:

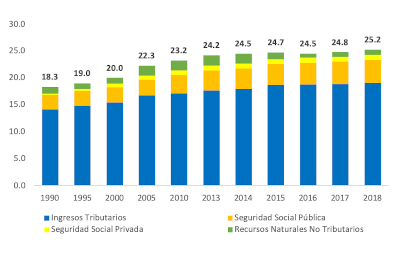

La más reciente actualización de esta base de datos, que cubre el período 1990-2018 para un total de 25 países, ha permitido comprobar la continuación de una tendencia creciente del nivel promedio de la presión fiscal en ALC. Con la metodología tradicional, la presión fiscal (PF) de ALC, que incluye sólo ingresos tributarios y contribuciones a la seguridad social (CSS) públicas, alcanzó el 23.3% del PIB en el 2018, lo que representó un leve incremento respecto del año anterior (23.0% en 2017). Considerando la metodología de la PFE[1] se suman 1.9 puntos porcentuales del PIB a la carga fiscal en 2018, alcanzando el 25.2% del PIB con un incremento de 4 décimas respecto de 2017.

Gráfico 1. Presión Fiscal Equivalente – América Latina y El Caribe

Promedio simple 25 países (en porcentajes del PIB)

Fuente: Elaboración propia sobre la base de cifras contenidas en

la base de datos BID-CIAT.

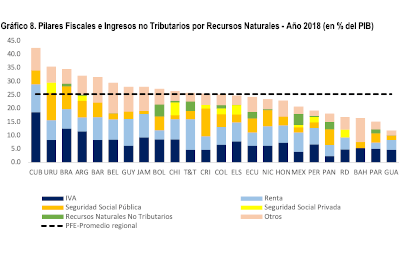

Este desempeño se ha apoyado fundamentalmente en los tres pilares fiscales de la región: el Impuesto al Valor Agregado (IVA), el Impuesto sobre la Renta (ISR) y las contribuciones de la Seguridad Social (CSS) de carácter obligatorio con sus variantes de regímenes públicos y privados. En el último quinquenio (2013-2018) el crecimiento de la PFE fue de solo 1 punto del PIB, equivalente a un alza del 4.1%. El IVA y el ISR crecieron tan solo 4.8% (7.3% del PIB en 2018) y 11.8% (6.3% del PIB), mientras que los ingresos por recursos naturales disminuyeron 51.9% (1.0% del PIB). Sin embargo, a nivel de subregiones se observan diferencias. Entre 2013 y 2018, los países del Caribe fueron los que más aumentaron su PF tradicional (4.1 puntos del PIB), en tanto que las demás subregiones crecieron todas en un rango de 0.5-1.4 puntos del PIB. Para la PFE, el desempeño es similar y el Caribe tuvo el mayor crecimiento (3.0 puntos del PIB), mientras que la Comunidad Andina y Venezuela redujeron su carga fiscal total en 0.9 puntos del PIB. A nivel de países sobresalen las grandes brechas existentes en cuanto al nivel de la PFE. Cuba presenta la mayor carga fiscal de la región (42.4% del PIB) y la menor, Guatemala (11.8% del PIB). Analizando el ordenamiento de los países de acuerdo con el nivel de la PFE y tomando como referencia la última actualización de esta base de datos que llegaba al año 2015, se comprueba un fuerte retroceso en el ranking regional de Bolivia, Trinidad y Tobago, Argentina y Paraguay. Al contrario, se destaca el avance del Uruguay consolidándose como el país de mayor carga tributaria de América Latina (sólo superado por Cuba).

Cuando se analizan las estructuras tributarias por grupos de países, se observan similitudes y diferencias según el impuesto que se analice. En cuanto al pilar fiscal “IVA”, la recaudación es variable entre países y es liderada por el Caribe (8.7% del PIB) y el Mercosur, Chile y México (8.3% del PIB). Les siguen la Comunidad Andina (7.0%) y Centroamérica y República Dominicana (5.4%). En el ISR también se observan diferencias marcadas. El Caribe recauda por este concepto el 8.0% del PIB, casi tres puntos por encima de la Comunidad Andina (5.2% del PIB, último lugar en la región). En las CSS públicas, Mercosur, Chile y México muestran la recaudación más sólida en el marco del régimen público (5.3% del PIB) y también en las CSS privadas (1.9% del PIB). Todos los grupos de países recaudan ingresos por recursos naturales, siendo la Comunidad Andina -aún sin considerar a Venezuela- la región que más recaudó en 2018 (2.1% del PIB).

Estas brechas se amplían cuando se analizan los países de manera individual. Las mayores cifras de recaudación del pilar fiscal “IVA” corresponden a Cuba (18.5% del PIB), Brasil (12.5% del PIB) y Argentina (11.5% del PIB), y las menores a México (3.9% del PIB) y Panamá (2,3% del PIB). En cuanto al ISR, Trinidad y Tobago recauda 11.3% del PIB, seguido de Cuba (10.3%), Guyana (9.9%) y Jamaica (8.7%). En 2018, las CSS públicas en Uruguay y Brasil alcanzaron el 10.1% y 8.4% del PIB, mientras que Perú solo recauda el 2.0% del PIB. En regímenes privados, Chile lidera la recaudación regional con 4.7% del PIB. En cuanto a recursos naturales, 18 países de la región recibieron ingresos en 2018 por esta fuente y los que más recaudaron fueron Bolivia (4.5% del PIB), México (4.2% del PIB) y Trinidad y Tobago (3.4% del PIB).

Gráfico 2. Pilares Fiscales e Ingresos no Tributarios por Recursos Naturales – Año 2018

24 países (en porcentajes del PIB)

Fuente: Elaboración propia sobre la base de cifras contenidas en

Fuente: Elaboración propia sobre la base de cifras contenidas en

la base de datos BID-CIAT.

El dato de Cuba corresponde al año 2017. No se cuenta con información para el caso de Venezuela en 2018.

Para el lector interesado se aclara que todos estos datos se encuentran disponibles en la página web de CIATData (https://www.ciat.org/base-de-datos-de-recaudacion-bid-ciat), cuyo análisis detallado puede consultarse en la reciente publicación conjunta del BID y CIAT “La Presión Fiscal Equivalente en América Latina y el Caribe” (véase: https://biblioteca.ciat.org/opac/book/5673).

[1] Los promedios regionales y subregionales no incluyen a Venezuela para los años más recientes (2016-2018) por falta de información oficial, así como a Ecuador (1990-92) y a Nicaragua (1990). Por falta de información, se ha supuesto que los datos para Cuba en 2018 son equivalentes a los registrados en 2017 (último dato disponible) en relación al PIB respectivo.

10,290 total views, 12 views today

2 comentarios

Excelente!

Muchas gracias Carlos.