Nuevo orden tributario: La tributación y gestión post coronavirus en ALC

La pandemia que afecta a los países del área, al margen de la calamidad que ha implicado tanto para la salud pública como por sus efectos económico-sociales, también podría ser una oportunidad para establecer un nuevo orden tributario más equitativo.

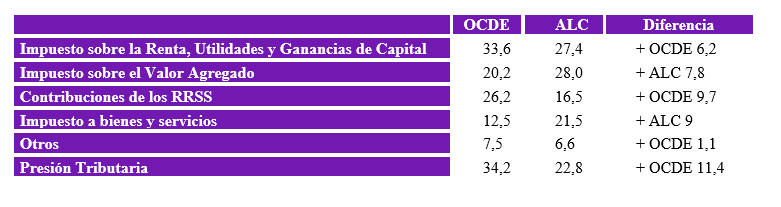

La imposición “ex ante” de la pandemia, determinaba un promedio de presión fiscal tributaria de los gobiernos centrales (impuestos y recursos de la seguridad social) en ALC del 22, 8 % mientras que en los países OCDE era del 34,2 %[1]. Es decir, los países desarrollados tenían una presión superior al 11,4 % del PBI. Con ello se desmitifica los recurrentes anuncios sin sustento de economistas y medios sobre la alta presión tributaria en el área que agobiaría la economía.

Cabe recordar, que los datos mencionados son “promedios” y dentro de los mismos hay significativas variaciones entre los países. Así en Europa, Francia con 46,1 % tiene la máxima presión, muy alejado de Irlanda que tiene 22,3 % (por su política tributaria de baja carga tributaria). Como ejemplo de esta dispersión podemos destacar a Italia con el 42,1 %, Alemania 38,25 %, Portugal 35,4 %, España 34,4 y RU 33,5 %.

En ALC, Cuba lidera la tabla con el 40,6 %, seguido por Brasil, Barbados 31,8 % y Uruguay 30,9 %. En el fondo de la lista se encuentran Panamá 14,7 %, R. Dominicana 13,9 %, Paraguay 13,8 % y Guatemala 12,4 %.

Que un país tenga una presión tributaria baja no quiere decir exclusivamente que tenga impuestos con poca carga tributaria, sino que también puede incluir a una gran economía informal y un alto nivel de evasión.

En los países europeos la economía informal se acercaba al 21 %[2], siendo en los países de ALC muchos más significativa, atento a que rondaba el 40 %, por lo tanto, superior a la de los países subsaharianos de África[3] . Por otra parte, si se analiza a los trabajadores informales, los mismos alcanzaban al 46,8 % (de los cuales el 11,4 % pertenecían al sector formal de la economía)[4].

Otro análisis podría ser sobre la estructura de la recaudación, ahí se observa que en los países OCDE la misma se concentra en el impuesto sobre la Renta, las utilidades y las ganancias de capital (más del 6,2 % que ALC) y en las Contribuciones a la Seguridad Social (más 9,7 %), mientras que en ALC tienen mayor peso en su recaudación los impuestos al consumo general y específico.

Está claro, que los significativos efectos económicos negativos que la pandemia ocasionará, lamentablemente incluirá el aumento de las ya altas cifras de la pobreza y pobreza extrema[5], mientras que los sectores de mayor capacidad contributiva intentarán mantener los beneficios tributarios (exenciones, exclusiones, diferimientos, etc.) o las situaciones fácticas de evasión, ambos consumados en otro contexto económico social.

En ALC la tendencia será también al aumento de los inadmisibles niveles de la economía sumergida, a pesar de que ya son los más altos del mundo, involucrando a sectores no solo de nulo o bajo interés fiscal, sino también a los de mayor capacidad contributiva.

Más allá de la ideología de los gobiernos, una sensata y necesaria sostenibilidad fiscal, va a requerir cambios en la estrategia tributaria dominante y en la gestión de las administraciones tributarias.

Del diagnóstico enunciado, se pueden sacar las siguientes conclusiones:

[1] Estadísticas Tributarias en América Latina y el Caribe, Cepal, CIAT, BID, OCDE (2019).

[2] Instituto de Economía Alemana, Colonia.

[3] FMI.

[4] Americas Society Council of the Americas (Datos de 2015)

[5] Pobreza general 30,8 %, y pobreza extrema 11,5 %. Panorama Social de América Latina y el Caribe. Cepal (2019).

[6] Panorama Fiscal de América Latina y el Caribe, Cepal (2019).

[7] Impuesto a los Patrimonios en América Latina, CEPAL, De Cesare, Claudia M. y Lazo M., José Francisco (2008). Impuesto a la Riqueza o al Patrimonio de las Personas Físicas con especial mención a los países de América Latina, CIAT/Cooperación Alemana, Benitez, José Carlos y Velayos Fernando (2018).

18,062 total views, 1 views today

28 comentarios

Felicitaciones por el artículo!!!

Saludos

Excelente análisis, comparto las conclusiones expuestas en el artículo. Un gran aporte para desarrollar modelos tributarios que consideren la nueva realidad en base a la información estadística, con datos duros que ayudan a entender la situación actual y proyectarnos al futuro desarrollando una economía formal, que contribuya al bienestar de toda la población.

Marcos Andrade esa es la idea de mi post, diagnóstico real para soluciones reales.

Joao gracias por tu amabilidad!! los paises de AL tenemos grandes desafíos para enfrentar, y el pragmatismo es el mejor camino a seguir.

En verdad cuán interesantes y oportunos han sido los contenidos informativos compartidos por ustedes los expertos en los temas fiscales, principalmente en estos momentos tan complejos para la humanidad, producto de la crisis mundial, el impacto devastador y los efectos negativos de la pandemia. Más importante aún sería que, a quienes corresponda analizar juiciosa y eficazmente la realidad económica y social, para aplicar medidas justas y equitativas en los países donde los riesgos y la pobreza es aún mayor, lo hagan no sólo con el rigor de su conocimiento, sino con la visión HUMANA y SOCIAL que exige la adopción de éstas en favor de las poblaciones más vulnerables y sobre las cuales ya recae el peso de cualquier tipo de decisiones equivocadas. Gracias por invitarnos a la reflexión profunda y consciente de la realidad que se cierne nuestra realidad.

Zulma la política tributaria debe tener un efecto redistributivo para hacer una sociedad más justa, más humana. ALC según los organismos internacionales es la región más desigual del mundo. Es hora, de que los gobiernos adopten políticas activas para revertir la actual situación.

Es para mí un gran honor poder leer su artículo estimado maestro. Es tan Claro y sobretodo objetivo de la realidad, y aporta si duda la ruta a seguir para salir de esta crisis a nivel tributario. Quién realmente se aprovecha Al final del día y quienes están realmente esta sosteniendo la carga tributaria, así como la cobranza Son claves y son temas que casi nunca se tocan. Mi más sinceras felicitaciones maestro Darío González

Laura gracias por tu cortesía. El «ciclo completo» de la gestión tributaria se efectiviza con la cobranza. Si no hay ciclo completo disminuye la percepción de riesgo y por lo tanto el cumplimiento tributario.

Muy buenas conclusiones. Sin dudas hay que insistir mucho en las mismas, para generar los cambios culturales imprescindibles para su aplicación y que de esta manera, nuestros sistemas tributarios y el financiamiento estatal sean equitativos y suficientes. Pero sin un profundo cambio cultural, no habrá poder suficiente para lograr estos cambios. He ahí, nuestro mayor desafío. Muchas gracias por esta contribución al pensamiento y la reflexión de nuestros problemas, desde nosotros.

Indudablemente tiene que haber un cambio cultural social, para que a través de los formadores de política tributaria se aplique un nuevo orden tributario mas equitativo. La sostenibilidad fiscal va implicar que los nuevos gastos en que deben incurrir los estados, deben ser compensados con ingresos de los sectores de mayor capacidad contributiva.

Considero que el problema radica en pretender comparar países desarrollados como Alemania o Francia con países en vías de desarrollo como México o Brasil, tomando como parámetro el grado de penetración y de fiscalización, ya sea presencial o mediante el uso de la tecnología, coaccionando al pago de sus contribuciones ya sea a través de mecanismos intimidatorios o campañas que colaboren a identificar los sectores que menor porcentaje de recaudación se registra. Saludos Cal.

Adolfo los promedios son promedios. Por eso aclaro que la realidad de cada país puede ser disímil. La idea de comparar ALC y los países OCDE, es referencial para saber donde estamos, y demostrar la realidad (mientras muchos economistas y medios están diciendo todo lo contrario). En este orden de ideas, vemos dentro de ALC los dos países que tu mencionas, Brasil con una aceptable presión fiscal del 30 %, mientras México tiene una muy inferior. El problema general es que en ALC el peso recae sobre los impuestos al consumo, mientras en los países OCDE en los directos.

Coincido absolutamente con las conclusiones expuestas en el artículo, con excepción de la última, en donde el autor enfatiza que «para lograr una efectiva «gestión del ciclo completo», se debe aplicar o mejorar el principio del «solvet et repete», para evitar las exasperantes dilaciones en el cobro de los impuestos determinados, que como estrategia dilatoria llevan a cabo los contribuyentes de mayor capacidad contributiva, mientras esperan que en ese tiempo se dicte para ellos una amnistía fiscal benefactora», con la cual discrepo absolutamente, pues ese principio arcaico contraviene expresamente principios convencionales -que también resultan aplicables a la Tributación- como lo es el del «acceso a la Justicia». El nuevo orden tributario también requiere ineludiblemente de un nuevo orden procedimental tributario, del que nadie parece hacerse cargo. Los actos de las administraciones tributarias de los países de ALC deben ser revisados por JUECES independientes e imparciales, que no tengan limitaciones legales para juzgar (como sucede en el resto de los ordenamientos no tributarios), y cuyos tribunales de ningún modo pueden estar en la órbita de los mismos entes a quienes deben juzgar. Ese tipo de organización jurisdiccional tributaria responde a un mundo de posguerra y no contribuido a dotar al sistema tributario de sencillez, claridad y ejemplaridad, que son pilares imprescindibles para alumbrar un nuevo mundo, más justo, equitativo y solidario.

Pablo hay países de AL que desde que se determina una deuda en sede administrativa hasta su cobro pasan 6 o 10 años promedio. Esa dilación es muchas veces utilizada como estrategia para no pagar impuesto en tiempo oportuno. Por otra parte, totalmente de acuerdo con la aplicación del principio del debido proceso y la competencia de la justicia, para garantizar todos los derechos de los contribuyentes.

no se debe permitir ese dispendio de tiempo jurisdiccional por parte de los jueces, en especial, por estricta aplicación de la doctrina del plazo razonable de tramitación de todos los procesos, incluso los tributarios, que se debieran resolver de un modo ràpido y oportuno. Las Administraciones tributarias deben contar con todas las armas para cobrar las deudas fiscales y aduaneras, como así también los contribuyentes deben tener todos los derechos y garantías para defenderse. Pero el hecho -inocultable- que la Justicia sea muy lenta en ALC no autoriza a a prescindir ni a no aplicar las mismas en todo sus esplendor. Siempre he sido y soy de la idea que un sistema tributario sano, claro y ejemplar favorece la recaudación

Pablo además de eso entre la Justicia y la AT, en muchos sistemas hay Tribunales Juridisdiccionales Administrativos que en varios casos aumentan el problema, máxime cuando no se aplica el «solve et repete». El caso de Brasil que describe Joao en estos comentarios es muy aleccionador al respecto.

la Justicia debe ser siempre Judicial, la Administración está para administrar, no para juzgar. Los tribunales «administrativos» responden a un mundo de posguerra, que ya no existe. Teniendo todos los paises de ALC Poderes judiciales, las controversias administrativas se deben dirimir en esa sede, al igual que el resto de las disciplinas y materias. Las propias AT debieran ser las primeras interesadas en ello. Y los gobiernos no quieren entender que a mediano plazo eso haría aumentar la recaudación. Un nuevo orden tributario debe comenzar con un nuevo orden procedimental y jurisdiccional tributario, con la existencia de Tribunales tributarios con PLENAS facultades para controlar a las AT. en un «plazo razonable» de tramitación de dichos procesos.

En Brasil, se aplica a rajatabla lo dicho por el autor:

… «para lograr una efectiva «gestión del ciclo completo», se debe aplicar o mejorar el principio del «solvet et repete», para evitar las exasperantes dilaciones en el cobro de los impuestos determinados, que como estrategia dilatoria llevan a cabo los contribuyentes de mayor capacidad contributiva, mientras esperan que en ese tiempo se dicte para ellos una amnistía fiscal benefactora».

O sea, se aplica alternadamente el «moderno concepto del acceso a la Justicia» y “amnistías fiscales benefactoras”, para grande alegría de los grandes, que tienen mucha plata y grandes imputaciones. Hablando de “un nuevo orden procedimental tributario», recientemente se revocó el juez de desempate en el CARF (Conselho Administrativo de Recursos Fiscais – segunda instancia del Tribunal Administrativo). El Tribunal es compuesto por 3 jueces indicados por el Gobierno y 3 jueces indicados por los contribuyentes, y hasta poco, en caso de empate, votaba el juez presidente indicado por el gobierno. Ahora, en caso de empate, vencen los representantes de los contribuyentes, la multa/impuesto es cancelado, y el Gobierno no puede recurrir de la decisión del CARF al Poder Judicial. Es como si los crímenes de los narcos fuesen juzgados por 3 jueces del gobierno y 3 jueces de la favela, y en caso de empate, el narco sale inocente.

Joao en muchos países de ALC esa es una triste realidad. Si el esfuerzo de la AT no se puede efectividar por un procedimiento tributario que traba su accionar, no se genera percepción de riesgo. Ha leído muchos artículos relacionados con los derechos de los contribuyentes, pero casi ninguno sobre los derechos del Fisco a cobrar en tiempo oportuno la deuda tributaria determinada.

Estimados,

En lo que se refiere a «los cambios culturales imprescindibles» mencionados por CAL, diría que se aplica a la «actual cultura económica predominante” (o quizás, impuesta por los más fuertes).

Eso se queda claro, por ejemplo, en el editorial del Financial Times del día 04 de abril, con afirmaciones que dicen que hay que dejar para tras cuarenta años de neoliberalismo, para aceptar y optar por más inversión pública, más impuestos y mayor distribución. En el título del editorial de Financial Times se le: «El virus revela la fragilidad del contrato social», con una llamada «Son necesarias reformas radicales para forjar una sociedad que funcione para todos».

En esta línea, digo que el problema económico no es coyuntural, ni siquiera el problema lo ha generado el coronavirus – el problema ya existía cuando llegó el coronavirus. Las crisis del modelo económico implantado en los años 80, el neoliberalismo de Tatcher y Reagan, son crisis cada vez más frecuentes y más intensas, externando el fracaso del actual modelo económico neoliberal. Del mismo modo, ha sido un fracasado el Consenso de Washington, un fracasado para los países pobres, pero un buen éxito para los países ricos, especialmente un éxito para las personas ultra-ricas, tanto para los ultrarricos en los países ricos, como para los ultrarricos en los países pobres.

La desmedida concentración de renta y riqueza es el gran éxito del modelo económico neoliberal introducido en los años 80 por Reagan y Tacher, basado hasta hoy en “verdades” del “fracasado/exitoso” Consenso de Washington. Nos enseña la historia que la abusiva concentración de renta/riqueza, con la consecuente pobreza y miseria generalizada que genera, resulta normalmente en guerra, como la Revolución Francesa para socavar al Absolutismo.

Afortunadamente, la revolución/guerra suele asentar las bases para un “cambio de cultura imprescindible”, como lo que ocurrió pasada la Revolución Francesa en relación al Absolutismo. Desgraciadamente, en los días actuales, la hipótesis de que solamente con una guerra se hará posible lograr el “cambio de cultura imprescindible” no es desechable.

Cordiales saludos!

Joao es una gran verdad que la pandemia no generó la actual situación socio económica. Lo que hizo, fue que la destapó, la mostró y la agudizó. Los SSTT de ALC también contribuyen a la equitativa distribución de la riqueza, por cuanto después de la aplicación de los mismos las inequidades son mayores, cuando debieran ser una herramienta útil de redistribución de la riqueza.

Muchas gracias, Dario.

Es muy interesante el artículo y las propuestas recogidas en las conclusiones. Suponen un reto y una oportunidad para que los países superen esta enorme crisis.

Fernando un lujo para mi tu intervención en este post. Lo que resulta claro que ALC no puede seguir como hasta ahora. Es hora de producir los cambios necesarios, los propuestos en este blog o cualquier otro, que conduzcan a una mejor redistribución de la riqueza.

Sin lugar a dudas el reto principal de los Ministerios de Hacienda radica en reducir el % de evasión o elusion por parte de los contribuyentes cautivos y la inclusión de la economía informal al sistema financiero.

Adolfo es de Manual que la mejor solución es ampliar las bases (reduciendo el denominado gasto tributario, formalizando la economía) y disminuir la carga tributaria de los sectores medios formales (Pymes). Pero también es necesario aumentar los ingresos de los sectores de alta capacidad contributiva. Hoy más que nunca!!

Adolfo pienso que las AATT deben dejar de cazar en el zoo o como me enseñó un colega uruguayo, dejar de pescar en la pecera. Con respecto a la economía sumergida de interés fiscal, también debe ser considerada su imposición, como un objetivo estratégico de alta prioridad.

Interesante el artículo.

En el caso de Perú, además de evidenciarse que el crecimiento del PBI no se reflejaba en mejorar los aspectos estructurales en el ámbito sanitario ni en otros ámbitos vinculados a una buena calidad de vida de los peruanos, se ha constatado que nuestro mercado de trabajo está compuesto por una amplia economía informal (70% de la población subsiste con ella).

El desafío es como avanzar hacia una «nueva administración tributaria más equitativa» que contribuya al equilibrio fiscal y tratar de resolver la «informalidad», cuando esta es producto de estrategias de sobrevivencia diaria.

Comparto totalmente una de tus conclusiones » Los países deberán revisar su modelo tributario y la gestión de sus administraciones tributarias. Va de suyo, que si el mismo no funcionó en un mejor contexto económico-social, mucho menos lo hará ahora donde las dificultades se han incrementado».

Saludos y a seguir cuídandose.

Jose para ir a un nuevo modelo, primero cada país debe hacer un diagnóstico preciso de su realidad. Después encontrar las causas y desechar las excusas. Y por último formular las mejores propuestas de cambio. Einstein decía «si buscas resultados distintos no hagas siempre lo mismo».