Precios de Transferencia y Commodities

A pesar de que el análisis de precios de transferencia a operaciones que involucra la transferencia de materias primas, comúnmente conocidas como commodities, no pareciera representar mayores dificultades al existir información pública y notoria de precios de mercado, que en principio permitirían la aplicación del método del precio comparable no controlado (Comparable Uncontrolled Price o CUP), dicho análisis ha sido motivo de disputas entre contribuyentes y administraciones tributarias.

Como resultado del Plan de Acción BEPS, así como del Reporte de las Acciones 8 a la 10 denominado “Garantizar que los resultados de los precios de transferencia estén en línea con la creación de valor,” fueron desarrolladas algunas consideraciones sobre la aplicación del CUP a transacciones que involucran commodities. Dichas consideraciones fueron incluidas en la actualización de 2017 de las Directrices de la OCDE aplicables en materia de precios de transferencia a empresas multinacionales y administraciones tributarias (Directrices de la OCDE). En este sentido, la actualización de las directrices aparte de establecer ciertas recomendaciones para su aplicación, ratifica que el CUP es generalmente el método más apropiado para establecer el precio de libre competencia en la transferencia de commodities.

Es importante recordar que el origen de la discusión sobre el análisis de este tipo de transacciones se origina en Argentina cuando se identificó que las exportaciones de commodities agrícolas se prestaban a que contribuyentes artificialmente transfirieran utilidades a entidades intermediarias, usualmente ubicadas en jurisdicciones de baja o nula imposición fiscal y/o sin sustancia económica. Para evitar esto, algunas jurisdicciones, especialmente países latinoamericanos, han desarrollado medidas anti-elusión que fundamentalmente buscan evitar la manipulación de los precios pactados en estas transacciones, determinando como fecha en que pacto la operación, una fecha representativa de la fecha de despacho o entrega del commodity. Asimismo, esta forma de evaluar estas transacciones viene acompañada de medidas que permitan validar la sustancia económica del intermediario. En el caso de Argentina, que fue el primer país en tomar este tipo de medidas, este mecanismo es conocido como el “sexto método” por haber sido considerado como un método adicional a los 5 métodos comúnmente utilizados, término que es comúnmente utilizado para referirse a esta metodología para evaluar el cumplimiento del principio de libre competencia en la transferencia de commodities.

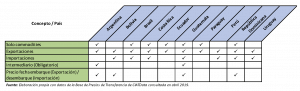

La siguiente tabla ofrece un resumen del alcance en la implementación del llamado “sexto método” en algunos países latinoamericanos:

Por su parte, las Directrices de la OCDE mencionan que en estos casos los contribuyentes deben suministrar evidencias y documentos relevantes como parte de su documentación de precios de transferencia, políticas de fijación de precios para transacciones de commodities, la información necesaria para justificar ajustes de precios basados en transacciones o acuerdos comparables no controlados, representado por los precios cotizados y cualquier otra documentación relevantes, tales como fórmulas de precios, acuerdos con consumidores finales que son terceras partes, fecha de precios, información de la cadena de suministro e información preparada para propósitos no tributarios.

Con respecto a la fecha de fijación del precio de la transacción del commodity, las directrices mencionan que cuando el contribuyente puede proporcionar evidencia relevante de la fecha de fijación del precio al momento en que la transacción fue realizada y es consistente con la conducta real de las partes, se debe tomar esta fecha como fecha en que se fijó el precio de la transacción. Si la evidencia es inconsistente con la conducta real de las partes, las administraciones tributarias pudieran determinar una fecha de fijación de precios consistente con los otros hechos y circunstancias del caso. Asimismo, cuando el contribuyente no pueda suministrar evidencia confiable sobre la fecha de fijación de precio, la administración tributaria podrá presumir la fecha con base en la evidencia que tenga disponible.

Aunque ha habido esfuerzos importantes para disminuir las disputas en lo referente a transacciones que involucran commodities, todavía las administraciones tributarias tienen dificultades para evaluar este tipo de transacciones y los contribuyentes en demostrar el cumplimiento del principio de libre competencia. Habrá que estar atento a como las regulaciones de los países continúan evolucionando y los contribuyentes desarrollan nuevas formas de documentar y sustentar este tipo de transacciones.

11,525 total views, 7 views today

8 comentarios

Según entiendo las Directrices de la OECD indican que el «Method Comparable Uncontrolled Price» (CUP) es el más adecuado en la aplicación del principio de libre competencia; sin embargo, en países como el nuestro es muy complicado aplicarlo. Con respecto a los «commodities», como se expone en el artículo fue en Argentina donde se originó el sexto método, y en algunos casos no existe problema con la determinación de la fecha de embarque; sin embargo, aunque el contribuyente puede proporcionar sus políticas de fijación de precio, pero que pasa con «primas» que establecen en la determinación de los precios??

En general, el tema de la disponibilidad de la información sobre comparables es un tema fundamental tanto para la selección como para la aplicación del método de precios de transferencia. Para la aplicación del CUP o el sexto método dependerá del tipo de materia prima o commodity del que se trate, por ejemplo en el caso de productos agrícolas, el departamento de agricultura de EE.UU. (USDA) tiene información que puede ayudar a hacer estimaciones de los valores de las bases. Gracias por comentar Edwin!

Cordiales saludos colegas:

Siempre se ha dicho que la ventaja que lleva la gestión privada versus la administración fiscal (brecha tecnológica) es aproximadamente dos años – afortunadamente es cada vez menor – , por lo que seria de mucha utilidad un análisis actual en términos de la aplicación de tecnología como el Blockchain para efectos prácticos del comercio internacional.

Saludos.

Gracias Hipólito. No tenía en mente escribir sobre economía digital y el tema tecnológico pero lo tomaré en cuenta para futuras publicaciones. Un saludo!

Excelente artículo

Gracias José Alfredo, saludos!

Mientras aceptemos, pacifica e legalmente, a los países paraísos fisco-criminales (paraísos fiscales en el idioma de los evasores), no habrá método adecuado que haga los evasores pagar sus impuestos. La estructura internacional está diseñada para favorecer y permitir el fraude. Claro, el fraude que haga con que los recursos defraudados lleguen a los países ricos (denominados de primer mundo).

El mayor problema NO son las grandes empresas defraudadoras – el mayor problema son los grandes países defraudadores.

Un buen trabajo que enseña los países defraudadores puede ser visto en este sitio, de Tax Justice Network: Financial Secrecy Index – https://financialsecrecyindex.com/ – hace un buen análisis del uso de la opacidad financiera por los países de Europa/EEUU (ricos) para fomentar la evasión tributaria en los demás países y atraer el dinero sucio para sus arcas. En la primera linea de los países opacos (corruptos) están Suiza e EEUU, pero sumando las islas, el campeón de la opacidad (que estimula el fraude) es el Reino Unido.

Por el lado de las empresas, un buen trabajo de commodities que enseña como las empresas defraudan sus países de origen, utilizando a los (ricos) países paraísos fisco-criminales, puede ser visto en http://ijf.org.br/wp-content/uploads/2017/07/Extracci%C3%B3n-de-Recursos-en-Brasil-2.pdf o en https://www.alainet.org/es/articulo/189966

Ahí vemos como las empresas de minería de hierro han evadido billones de dólares en Brasil a través de los «servicios» (sucios?) de Suiza.

Saludos!

He tenido la oportunidad de ver los trabajos muy interesantes de TJN y Latindadd. Gracias por compartir Joao, saludos