Amnistía Tributaria: la tensión entre el costo y el beneficio

De la axiología de los sistemas tributarios se desprende que todo incumplimiento “per se” es reprochable y que por ese motivo los incumplidores deben soportar recargos económicos y ser sancionados, mientras que de la axiología de las amnistías fiscales[1] se desprende que la misma beneficia especialmente a los incumplidores de mayor capacidad contributiva. Esta contradicción de valores dentro de la tributación genera una tensión para los formadores de la política tributaria.

Sus detractores sostienen que favorece al incumplidor y por lo tanto desmotiva al cumplidor lesionando su conciencia fiscal, al sostener que cualquier amnistía es contraproducente[2]. En la misma línea, México[3] en 2019 y hasta el 2024, decidió no otorgar más condonaciones totales o parciales, tanto del pago de los impuestos como de sus accesorios. Esta medida estuvo precedida, atento el anuncio presidencial, de que en los últimos 12 años (2007/2018) se habían dictado condonaciones por esta vía a 153.000 contribuyentes por 400.902 millones de pesos (aprox. a USD 21.000 millones). La motivación principal en el caso mexicano es que la mayoría de dichas condonaciones habían beneficiado a pocos contribuyentes de alta capacidad contributiva[4].

La pregunta resultante sería: ¿por qué los países otorgan amnistías tributarias a pesar del costo de credibilidad en el sistema tributario que conllevan?

La finalidad de su dictado nos otorga la respuesta, según fuera la causa que la motivo, a saber:

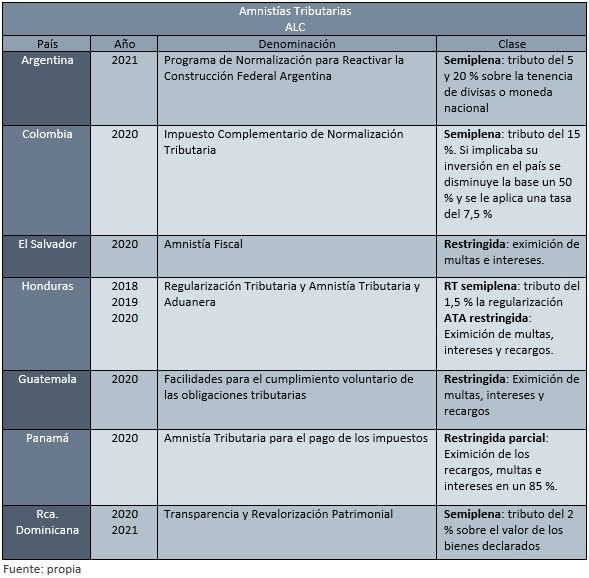

Corresponde distinguir a su vez, que hay diferentes clases de amnistías según la profundidad de las mismas: 1) plenas: existe un perdón fiscal de los tributos sin contraprestación por parte de los contribuyentes, 2) semiplenas: existe una condonación impositiva, pero con la obligación de abonar “el impuesto de la normalización”, y 3) restringida: no existe liberación tributaria, pero si eximición de los recargos, intereses y multas.

En este post nos centraremos en el análisis de las normalizaciones motivadas por causas tributarias. La primera categoría busca la obtención de ingresos en forma inmediata ante distorsiones económicas, destacándose entre los beneficios equilibrar el presupuesto, solventar gastos excepcionales, favorecer las inversiones, repatriar bienes del exterior, etc. La regulación se considera exitosa cuando los ingresos, el afloramiento de bases imponibles o las inversiones acaecidas son significativas.

Con respecto a la segunda categoría, es decir la normalización de las obligaciones tributarias cuyo objetivo esencial es aumentar la base imponible y mejorar el recaudo en los ejercicios fiscales próximos, sus impulsores alegan que al costo en la credibilidad inicial que conllevaban corresponde contraponer el beneficio de los importantes ingresos del futuro.

Al respecto, es interesante la investigación de Reyes Tagle – Ospina (BID 2020)[6], donde analizaron las regularizaciones que dictaron cinco países en el tiempo (Argentina, Brasil, España, Indonesia e Italia) desde 1991, donde se observa en líneas generales que las múltiples regularizaciones dictadas no mejoraron los ingresos en los años siguientes al de su respectivo dictado[7].

Donde ese efecto si resulta importante, es en la imposición patrimonial, por cuanto la exteriorización de bienes amplía su base y sus efectos positivos se trasladan a los próximos ejercicios fiscales[8], lo que lamentablemente puede ser poco aprovechado en AL atento a que son pocos los países que aplican un impuesto patrimonial de carácter general a nivel nacional o federal[9].

Ante la contracción económica motivada por la pandemia del coronavirus, según la CEPAL (2021)[10], los ingresos tributarios en ALC cayeron un 0,5 % del PBI en 2020, y sectorizado disminuyeron un 0,3 % en Centroamérica, México y Rca. Dominicana, y un 0,9 % en América del Sur.

Ante la indicada coyuntura, algunos países han dictado medidas de normalización tributaria para obtener ingresos adicionales, a saber:

De lo expuesto se colige:

[1] Han recibido diferentes denominaciones según el país, a saber: condonación, moratoria, blanqueo, normalización, regularización, transparencia, exteriorización, facilidades, revalorización, etc. Lo esencial de este instituto es que tiende a normalizar las obligaciones tributarias incumplidas, y varían según su alcance: i) impuestos, accesorios (recargos e intereses) y multas, o ii) solo accesorios (recargo e intereses) y multas.

[2] Jesús Gascón Catalán, Director General de la Agencia Tributaria de España: “Cualquier amnistía fiscal es contraproducente” “…te pueden proporcionar recursos en un momento determinado, pero en el medio plazo estás cabreando al colectivo general de contribuyentes y a los que tienen dudas sobre si cumplir o no cumplir les generas expectativas”, El País, 12/09/2020. En idéntico sentido, BAER y LE BORGNE (2008) «Tax Amnesties, Theorry, Trends and Some Alternatives», International Monetary Fund, sostienen: «International experience, however, shows that the costs of tax amnesty programs often exceed the programs «benefits».

[3] Se derogaron los Decretos y Disposiciones que en virtud del art. 39 del Código Fiscal de la Federación habían posibilitado otorgar condonaciones fiscales y se adoptó la medida de no otorgar mas condonaciones totales o parciales sobre el pago de contribuciones y sus accesorios a grandes contribuyentes y deudores fiscales, con excepción de algunos casos extraordinarios, como son las catástrofes naturales.

[4] El 54 % de ese monto se condono a solo 108 grandes contribuyentes. “AMLO firma el Decreto que pone fin a las condonaciones fiscales”, Expansión, 29/05/2019.

[5] González, Darío “La normalización de las obligaciones tributarias: la amnistía fiscal”. Tax Administration Review CIAT/AEAT/IEF, Number 11, Panamá, 1992.

[6] Reyes Tagle – Ospina “Las Amnistías Tributarias en tiempos de Covid: Medidas excepcionales en tiempos excepcionales”. Blog del BID. Octubre/2020.

[7] Hasta dos países de la lista tuvieron que dictar amnistías fiscales en dos años consecutivos.

[8] Ver incremento de la recaudación en el Impuesto sobre los Bienes Personales en la Argentina con posterioridad a la amnistía de 2016.

[9] Argentina, Colombia, Uruguay. Se debe incluir a Venezuela con el Impuesto a los Grandes Patrimonios y Bolivia con el Impuesto a las Grandes Fortunas (2021) por ser de carácter permanente. El Aporte Solidario para las Grandes Fortunas (2021) de Argentina, por ser por única vez, no corresponde considerarlo.

[10] CEPAL “Panorama Fiscal de América Latina y el Caribe 2021”, “Los desafíos de la política fiscal en la recuperación transformadora pos-COVID-19”, Santiago, 2021.

10,122 total views, 43 views today

10 comentarios

Muy interesante artículo. Gracias

Guillermo el dictado de una amnistía fue, es y será un tema de debate, a favor o en contra, una permanente tensión entre el costo y el beneficio.

Excelente análisis.

Para tener en cuenta.

Gracias!

Nicolas gracias por tu devolución!!

Muy interesante y fundado artículo, el cual lo comparto y destaco «La adopción de medidas de beneficio para los cumplidores concomitantemente con la amnistía», para restablecer un mínimo de ética y confianza al sistema.

Osvaldo muy precisa tu acotación. Los contribuyentes deben tener la percepción de beneficio del cumplidor. Por eso las autoridades deben incluir una compensación a los cumplidores, si no quieren dañar la disciplina fiscal.

Darío. Muy bueno. y sin dejar de reconocerte, tome un fragmento para una línea en mi área. Un abrazo y lo mejor.

Moises muchas gracias a ti por tu amabilidad!! y espero que ese fragmento te sea útil!!

Diría que, por más se hable en tensión entre coste/beneficio, la regla general (la «razón» principal) de las amnistías es la trasparece en los números de México: «El 54 % de ese monto se condono a solo 108 grandes contribuyentes». O sea, las amnistías son una «exigencia» de los grande grupos económicos, normalmente con fuerte representación en los poderes ejecutivo y legislativo.

En Brasil pasa lo mismo: cuanto más rico, menos impuestos; cuanto más pobre, más impuestos. Así funciona el sistema tributario diseñado e implementado por las (autodenominadas) «élites» económicas, que en realidad son los ricos (pues élite suele ser lo que ha de mejor en una sociedad).

Cordiales saludos y felicitaciones por el buen artículo!

Joao un placer volver a estar en contacto contigo!! Indudablemente las amnistías benefician mas a los contribuyentes de alta capacidad contributiva y son ellos a través de sus lobbies quienes presionan para lograr su sanción. Lo que ocurre, que muchas veces el erario público esta sediento de recursos para satisfacer el gasto social u obras de infraestructura y las administraciones tributarias están limitadas para detectar esos incumplimientos o detectados la maraña de recursos legales y tribunales intervinientes hace que pasen años antes de la determinación definitiva del impuesto. Lo que ocurre muchas veces que cuando hacemos las leyes ante incumplimientos somos muy duros con recargos económicos y sanciones y luego muy blandos en las amnistías. No sería mejor ¿no ser tan duros desde el comienzo? Me surge esa duda….