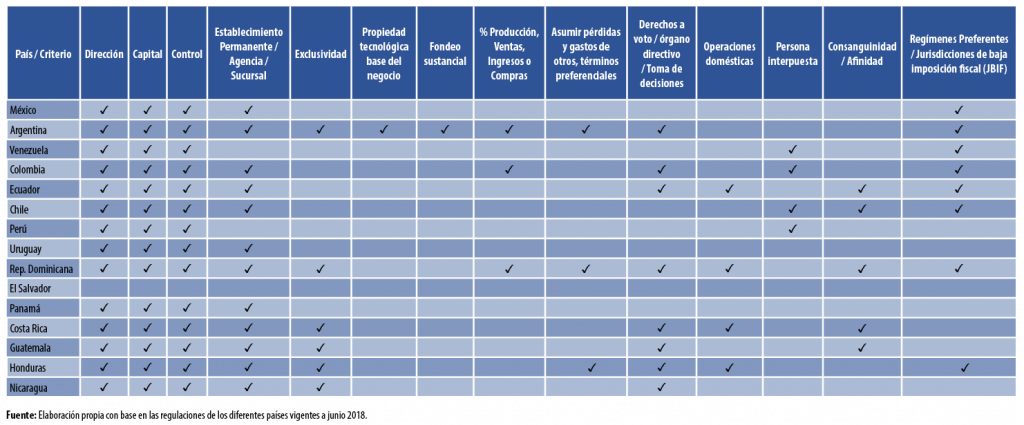

Ámbito de aplicación de precios de transferencia con base en la definición de vinculación en las regulaciones en Latinoamérica

Las Directrices de la OCDE aplicables en materia de precios de transferencia a empresas multinacionales y administraciones tributarias (Directrices OCDE) proporcionan lineamientos y recomendaciones que han sido adoptadas y algunas ocasiones ampliadas en la legislación doméstica de cada jurisdicción, siendo uno de los aspectos que ha sido sujeto a mayor ampliación la definición de partes vinculadas o relacionadas. En este sentido, el principio de libre competencia, es definido tanto en el modelo de convenio tributario sobre renta y capital de la OCDE (Modelo OCDE) como el de las Naciones Unidas (Modelo ONU) en el primer párrafo del artículo 9 de la siguiente manera:

«1. Cuando:

a) Una empresa de un Estado contratante participa de forma directa o indirecta en la dirección, control o capital de una empresa en otro Estado contratante; o

b) La misma persona participa de forma directa o indirecta en la dirección, control o capital de una empresa de un Estado contratante o en una empresa del otro Estado contratante.

Y en ambos casos condiciones son impuestas entre dos empresas en sus relaciones comerciales o financieras las cuales se diferencian de aquellas de las que serían acordadas entre partes independientes, los beneficios de que habrían sido obtenidos por una de las empresas de no existir dichas condiciones, y que de hecho no se han realizado a causa de las mismas, podrán incluirse en los beneficios de esa empresa y someterse a imposición en consecuencia.”

Lo que ha sucedido en la práctica es que las diferentes jurisdicciones, con base a lo establecido tanto en el modelo como en las directrices de la OCDE, han desarrollado en su marco regulatorio local, el ámbito de aplicación del principio de libre competencia tomando como punto de partida el criterio de participación de forma directa o indirecta en la dirección, capital o control a la hora de definir que se considerará partes relacionadas del contribuyente. Sin embargo, no se han detenido allí, sino que se han tomado la tarea de asegurar que sus regulaciones contemplen diferentes circunstancias en las que estos elementos (especialmente lo relacionado con control) tengan aplicación, de manera de no dejar ninguna duda de que situaciones particulares, tales como: relaciones de exclusividad, volúmenes de producción, establecimientos permanentes e incluso operaciones entre contribuyentes residentes en la misma jurisdicción, están alcanzados por las obligaciones de precios de transferencia.

Estas situaciones particulares serán de mayor o menor relevancia para diversas jurisdicciones dependiendo de aspectos económicos y sociales, que tienen impacto directo en su definición del riesgo. De lo anterior se puede inferir, que las jurisdicciones tendrán mayor incentivo en delimitar de forma más detallada aquellas situaciones que hayan sido observadas en grupos de contribuyentes de mayor importancia en términos de contribución impositiva y su conducto de cumplimiento. Asimismo, usualmente las regulaciones locales definen el porcentaje de participación accionaria directa o indirecta para que se consideren a dos entidades como partes relacionadas.

A continuación, presentamos una tabla comparativa con un resumen del ámbito de aplicación de las obligaciones de precios de transferencia en algunos países latinoamericanos:

Corresponderá a cada una de las jurisdicciones ir afinando su ámbito de aplicación con base en su propia realidad y experiencia para asegurar que la obligación de cumplimiento de precios de transferencia se está dirigiendo en la dirección correcta.

10,445 total views, 8 views today

13 comentarios

Muy buen articulo, de cara a las regulaciones en latinoamérica

y dar cumplimiento a la aplicación de los precios de transferencia

en cada jurisdicción bajo su propia realidad. Saludos amigos

Muchas gracias por comentar y tomar el tiempo para leer el artículo. Un saludo

Muchas gracias por su valioso aporte, nos sirve de referencia, este es el primer paso para iniciar el tema de precios de transferencia y es el primer reto para las administraciones tributarias, ya que hay algunos contribuyentes niegan la vinculación o revelan parcialmente la misma.

De nuevo muchas gracias.

Lucia Guadalupe

Efectivamente en ocasiones es necesario realizar fiscalizaciones al contribuyente para confirmar la aplicación de los criterios de vinculación. Saludos

Buenas tardes,

Me parece interesante el artículo, es muy importante definir el apetito de riesgo que cada administración tributaria pueda tolerar, y de esa manera adaptar en base a su experiencia el buen cumplimiento de las directrices de precios de transferencias.

Ese «apetito de riesgo» implica destinar recursos para revisar la información y el respectivo análisis costo-beneficio. Un saludo!

Es de mucha ayuda este tipo de consideraciones, ya que suele suceder que la vinculación para efectos de precios de transferencia, en ocasiones suele estar condicionada a la información que los contribuyentes están dispuestos a aportar a las Administraciones Tributarias, con base en criterios determinados por la revisión de operaciones específicas o el cumplimiento de supuestos subjetivos, que dependiendo de la interpretación del contribuyente podrá evaluarlos como sujeto al ámbito de aplicación o no, pero que serán detectadas hasta que se realice una revisión al contribuyente específico por parte de la Administración Tributaria. Por ello, es importante como bien menciona el artículo, determinar criterios de vinculación sobre la realidad económica y la experiencia de cada país, que permitan contrarrestar riesgos que se han presentado y que la legislación aún no contempla.

Efectivamente, como se mencionó en un comentario anterior, a veces es necesario realizar fiscalizaciones (de escritorio o de campo) al contribuyente para confirmar la aplicación de los criterios de vinculación. Saludos

En definitiva el artículo es muy preciso y aporta información muy valiosa ya que la temática de Precios de Transferencia ha trascendido de manera muy relevante en Latinoamérica, por ende, afinar aspectos tan importantes como el ámbito de aplicación representa el cimiento del correcto cumplimiento de los contribuyentes, así como la aplicación de las normativas pertinentes. Sin embargo, es esencial tomar en cuenta que el universo de contribuyentes suele ser muy amplio y en ocasiones pese a los esfuerzos de la administración tributaria, no se logra tener la información necesaria para determinar si se encuentran bajo análisis de precios de transferencia.

Otro aspecto muy importante acerca del artículo es que se observa como a nivel latinoamericano se están estandarizando las normas de aplicación, aspecto que me parece además de interesante muy importante, ya que conocer las experiencias de otros países es fundamental en el desarrollo de prácticas y evolución de normativas.

Saludos.

Exacto. Mientras más amplio el ámbito de aplicación más amplio será el universo de contribuyentes. En general, los países latinoamericanos están apuntando a seguir las directrices de la OCDE y el Plan de Acción BEPS aunque la definición de las partes relacionadas de los contribuyentes es uno de los puntos menos homogéneos al comparar las regulaciones. Saludos!

Las Administraciones Tributario han sufrido, sin duda, una constante evolución, debido a la globalización de la economía que ha influido grandemente en la expansión de empresas y multinacionales, así como el crecimiento del tráfico internacional, ante la disminución de los ingresos tributarios provocada por la deslocalización de beneficios, las jurisdicciones fiscales han establecido, tanto en su legislación interna, como mediante los convenios para evitar la doble imposición, el principio de plena competencia o «arm’s lenght» como criterio de tributación de las operaciones vinculadas internacionales.

Muy interesante el condensado del ámbito de aplicación de las obligaciones de precios de transferencia en algunos países latinoamericanos.

¡Gracias por el artículo!

Las Administraciones Tributario han sufrido, sin duda, una constante evolución, debido a la globalización de la economía que ha influido grandemente en la expansión de empresas y multinacionales, así como el crecimiento del tráfico internacional, ante la disminución de los ingresos tributarios provocada por la deslocalización de beneficios, las jurisdicciones fiscales han establecido, tanto en su legislación interna, como mediante los convenios para evitar la doble imposición, el principio de plena competencia o “arm’s lenght” como criterio de tributación de las operaciones vinculadas internacionales.

Muy interesante el condensado del ámbito de aplicación de las obligaciones de precios de transferencia en algunos países latinoamericanos.

¡Gracias por el artículo!

Gracias a ti por comentar y tomar el tiempo para leer el artículo. Saludo!