El futuro de los precios de transferencia para los países en desarrollo

Una de las lecciones que nos ha dejado la pandemia es que, en el futuro cercano, el contexto puede cambiar radicalmente y que tenemos que estar preparados para afrontar dichos cambios. Ello se relaciona con la importancia de la historia como ciencia, que nos permite conocer el pasado para comprender el presente y planificar el futuro.

Justamente, a esto me voy a referir en este post y en particular, al futuro de los precios de transferencia, partiendo de un análisis general de la historia de los precios de transferencia en América Latina y el Caribe (ALC) y de la situación de 23 países de la región. Para ello he consultado datos actualizados entre 2020 y 2021, de la base de Precios de Transferencia del CIAT. Estos datos se encuentran actualmente en los archivos del CIAT y esperamos publicarlos pronto.

Desde el año 1992, los países de América Latina y el Caribe fueron gradualmente implementando normas para abordar el riesgo de manipulación abusiva de precios de transferencia o bien diferencias técnicas derivadas de precios de transferencia, con impacto en la determinación de tributos. Paraguay es último país de ALC en adoptar normas basadas en el Principio de Plena Competencia, al incorporarlas a su sistema tributario en 2019. A la fecha, algunos países aún no han implementado este tipo de normas; entre ellos, Trinidad y Tobago, Guyana, Bermuda (no tiene impuesto sobre la renta), entre otros.

Muchas de las normas implementadas en países ALC han sufrido reformas con el ánimo de modernizarlas u optimizarlas (Ej.: México, República Dominicana, Ecuador, Chile, Argentina, Costa Rica, Panamá, etc.). Recientemente, entre los años 2019 y 2021, varios países adoptaron medidas inspiradas en propuestas de las acciones del Plan de Acción BEPS; Acción 8 (Ecuador, México, Argentina, Costa Rica y Honduras), Acción 9 (Ecuador, México, Argentina, Costa Rica y Honduras), Acción 10 (Colombia, Ecuador, México, Perú, Honduras, Argentina y Costa Rica), y Acción 13 (Argentina, Colombia, Costa Rica, México, Perú, Brasil, Chile, Panamá, Bermuda, Belice y Uruguay)[1].

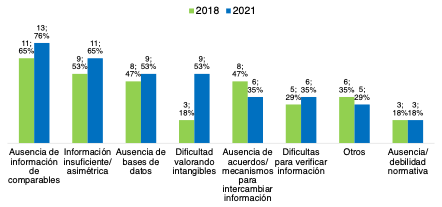

Algunos países han tenido más éxito que otros al controlar precios de transferencia, lo que depende principalmente de los recursos humanos y materiales disponibles en las administraciones tributarias, de la experiencia capitalizada, de las características de las normas, de la voluntad política para abordar este asunto y de su capacidad para abordar la planificación de acciones, entre otros aspectos. En general, no existe una relación lineal entre los años de experiencia (desde la vigencia de la norma) y los resultados alcanzados. Sin embargo, para muchos países subsisten barreras que se han prolongado en el tiempo e incluso incrementado. El siguiente gráfico, elaborado con información proporcionada por administraciones tributarias de ALC, disponible en las bases de datos del CIAT, presenta la incidencia de dichas barreras durante el proceso de control de precios de transferencia, para los años 2018 y 2021.

Fuente: elaborado por el autor con información proporcionada por 17 países de ALC

Fuente: elaborado por el autor con información proporcionada por 17 países de ALC

Se observa que la ausencia de comparables, a pesar de los esfuerzos internacionales en crear herramientas de apoyo para administraciones tributarias, de los nuevos regímenes de información, producto de la colaboración internacional y del acceso a más y mejor información gracias al exponencial incremento de las redes de acuerdos para el intercambio de información, con propósitos tributarios, se ha incrementado en 11 puntos, pasando del 65% al 76%. Puede que ello sea producto de la dificultad adicional que ha aportado al análisis el impacto de la pandemia y sus medidas asociadas en los negocios.

De igual manera, para gran parte de los países, la insuficiencia de información o su asimetría constituyen un impedimento a la hora de llevar a cabo controles. Ello se puede relacionar con la disponibilidad de información, pero también con la información que proporcionan los contribuyentes. Esta barrera se ha incrementado en 12 puntos.

La ausencia de bases de datos tiene que ver con la falta de información pública útil para el control de los precios de transferencia y con la dificultad que enfrentan las administraciones tributarias para adquirir bases de datos comerciales. Este problema, también se ha incrementado, pero en menor proporción, 6 puntos.

Los mayores problemas que enfrentan las administraciones tributarias se relacionan con la disponibilidad y el acceso a información. Sin embargo, uno de los problemas más significativos, que se ha incrementado en 35 puntos es la dificultad para valorar intangibles. Esto llama la atención, dados los aportes que proporciona la Acción 8 de BEPS para identificarlos y valorarlos. Sin embargo, la proliferación de más y nuevos intangibles, especialmente en el ámbito de la economía digital, pueden haber aportado mayor complejidad al análisis.

Por las razones antes comentadas, es lógico que, la “ausencia de acuerdos y mecanismos para intercambiar información” haya disminuido 12 puntos. Asimismo, se ha incrementado en 6 puntos la dificultad para verificar información. Tal vez es producto de la mayor cantidad de información que se genera actualmente y que debe ser analizada con los recursos disponibles en las administraciones tributarias.

Llama la atención que, lo relativo a la barrera “ausencia y debilidad de normativa” no ha variado entre los años 2018 y 2021, cuando existen disponibles más propuestas internacionales sobre como mejorar las normas legales y administrativas (Por ejemplo, las acciones correspondientes a asuntos relacionados con precios de transferencia de BEPS y el Cóctel para el Control de la Manipulación Abusiva de lo Precios de Transferencia del CIAT, publicado en 2020, entre otros). Muchos países, tal como se comentó anteriormente, han tenido la oportunidad de adoptar reformas e incluso de retroalimentarse gracias a mejoras en sus sistemas de gestión de riesgos, que podrían promover la toma de decisiones sobre reformas para fortalecer el régimen de precios de transferencia.

Otro problema, que se observa al evaluar los regímenes de los países de ALC, es la asimetría de normas para el control de los precios de transferencia. A simple vista, casi la totalidad de los países adopta el Principio de Plena Competencia y los métodos de las guías de la OCDE, pero las asimetrías se ven claramente en la definición de los criterios que determinan la obligación de cumplir con el régimen de precios de transferencia; y en particular en los criterios para probar o presumir vinculación, o en los umbrales definidos a estos efectos. También se perciben asimetrías en el ámbito de aplicación de las normas, ya que solo algunos países consideran la posibilidad de aplicar el régimen a operaciones domésticas entre partes vinculadas. Asimismo, existen asimetrías en la posibilidad legal de seleccionar una parte analizada que se encuentre en el exterior, lo que constituye una barrera importante para aplicar la regla del mejor método de manera correcta en todos los casos. Los regímenes sancionatorios también tienen distintos niveles de efectividad y la definición de paraísos fiscales o de menor tributación también es asimétrica. Existen, a su vez, algunas asimetrías en los regímenes de información, en la posibilidad de llevar a cabo ciertos ajustes y en plazos aplicables a los procedimientos de control. Todo ello se suma a posibles diferencias en los criterios administrativos o judiciales, relacionados con la interpretación de las normas.

Asimismo, las redes de tratados para evitar la doble imposición han crecido, pero no se han extendido mucho en los países de ALC, siendo complejo evitar la doble imposición, aunque las normas sean consistentes entre dos países.

Entre los comunes denominadores, se destaca el uso indiscriminado de métodos unilaterales, en particular el Método de Margen Neto Transaccional, la existencia en varios países de métodos o mecanismos para atender casos de importación/exportación de materias primas, aunque no todos tienen experiencia en su aplicación y muy limitados recursos para gestionar riesgos, efectuar controles e implementar auditorías. Ello, sin perjuicio de que se ha incrementado significativamente la capacidad de muchas administraciones tributarias para abordar este asunto.

Ante este escenario, me pregunto ¿cómo se podría abordar en el futuro el control de los precios de transferencia? La respuesta es compleja, un tanto subjetiva y podría depender incluso de las características de países o grupos de países. En mi experiencia, y con el ánimo de alimentar esta discusión, planteo algunos -no todos- aspectos sobre los que creo conveniente prestar atención:

Soy consciente de que varios de los puntos antes mencionados son conocidos por muchos, requieren del fortalecimiento de otros aspectos básicos de la administración tributaria y no todos necesariamente son innovadores -por haber sido desarrollados en diversos documentos, e incluso implementados por países-, sin embargo, considero que para la mayoría de los países de ALC (e incluso de otras regiones), estos temas deberían ser observados con suficiente atención al momento de plantear sus agendas o planes de acción.

[1] Fuente: Monitoreo BEPS. CIATData

[2] CIAT y GIZ (2019). Cóctel de medidas para el control de la manipulación abusiva de precios de transferencia, con enfoque en el contexto de países de bajos ingresos y en vías de desarrollo.

9,397 total views, 2 views today

4 comentarios

Felicito el articulo sobre todo por el análisis comparativo de las acciones 8 a la 10 implementadas, me gustaría un articulo comparativo en relación a las APAS, gracias

Me gusta mucho el artículo! También creo que los problemas pasan por otro lado, las normativas no definen exactamente que hacer en cada caso, porque siguen justamente los lineamientos de la OCDE, que claramente son mas genéricos, entonces al momento de discutir con el contribuyente si bien debería seguirse la lógica y lo más razonable, después está el tema de que la ley no es tan estricta.

Por el otro lado, comentas que no hay medidas de puerto seguro, la verdad es que también hay que considerar que igual hay que revisar que el servicio que dice la compañía que recibe es lo que dice y no es un servicio ficticio.

Aplicar APAs requiere mucho esfuerzo por parte de las administraciones en auditar mucha información para no tener ningún ajuste de precios, entonces creo muchas veces los recursos están destinados a los contribuyentes riesgosos y en generar dicho ajuste, en este sentido el avance de la tecnología prodíría ayudar a reducir los plazos y hacer esto factible, como por ejemplo tener los balances totalmente digitalizados.

Asimismo creo que el motivo por el cual en algunos países no se puede seleccionar como testeada a la compañía del exterior es porque la administración tributaria pierde parte del control; para verificar la información debería pedir intercambio de información, lo cual no es tan fácil, o una certificación de un contador independiente del país del exterior pero es dificil verificar que la información sea verídica.

Y coincido 100% en que los estados deberían publicar mas información a su alcance para tener mas información pública a utilizar como comparables,

Estimada Mariana, agradezco tu comentario.

En línea con tu primer comentario, en el Coctel de Precios de Transferencia del CIAT planteamos el problema y sugerimos más normas secundarias (legales y administrativas) para brindar certeza. Entre ellas, como seguir la regla del mejor método. También considero que al momento de implementar las normas, los países deberían haber partido del análisis de sus capacidades administrativas y contextos, intentando armonizar con el principio general y los métodos, trabajando sobre mejores mecanismos para resolver controversias.

Los puertos seguros funcionan sí el sistema de gestión de riesgos funciona. En eso estamos de acuerdo. En Precios de Transferencia se puede simplificar, pero nunca es simple la tarea.

Respecto de los APA, hace falta experiencia, estrategia y control. Tampoco es sencillo, pero hay que reconocer que son parte del futuro de los precios de transferencia para muchos países en desarrollo que están incursionando en el tema.

Respecto de la parte testeada, para más del 40% de nuestros países no es posible considerar a la parte del exterior (hay restricciones normativas, ver base de datos de precios de transferencia del CIAT). El intercambio de información ha crecido mucho gracias al MAC de la OCDE y el CBCR, lo que reduce el problema que planteas. El mayor problema que subsiste es la disponibilidad de información para comparar empresas y las distorsiones que en la información para el análisis generó la pandemia.

Saludos!

Hola!, buen analisis entre las debilidades más relevante, que afrontan las Administraciones Tributarias, son la capacitación del personal y el acceso a información pública, le consulto, ¿Que factiblidad existe que el CIAT, genere acuerdos o alianzas con las empresas de las bases de datos privadas y pueda generar bases de datos propias en conjunto con la información de las Administraciones Tributarias de Latam adscritas?. Las suscripciones anuales ocsilan entre 5 mil y 10 mil dolares al año de las bases de datos privadas, el CIAT puede agregar valor como un ente que genere bases de datos propias por sectores ecnómicos y ofrecer este servicio a las Administraciones Tributarias que no tienen acceso a bases de datos. Por supuesto que habria que estudiar la factibilidad, los términos y condiciones para poder materializar estos acuerdos.