La Administración Tributaria frente a los desafíos de la fiscalidad participativa. Notas epistémicas

I. A manera de Exordio.

La participación ciudadana en el ejercicio del poder político ha sido uno de los temas centrales de la teoría del Estado y del Derecho. Con el desarrollo de las ciencias de la administración, el vértice de análisis ha recaído en el rol de la participación de la ciudadanía en la gestión pública. Esta última es el resultado tangible del ejercicio del poder político público y por ello de la actuación misma de las administraciones públicas. Sin embargo, la perspectiva dominante en el tema ha sido analizarlo desde la ciudadanía, asunto trascendente desde la visión de las libertades públicas y la garantía a los derechos; empero las administraciones públicas y su perspectiva resulta sumamente trascendente en el sentido que plantearon Fried Van Hoof y Asbjørn Eide[1] , pues el fenómeno participativo supone para el Estado y sus Administraciones Públicas, obligaciones de respetar, por el contenido de libertad que posee el derecho, la participación de la ciudadanía en sus variadas manifestaciones y de promover los mecanismos participativos como garantía material al ejercicio del derecho. Tales elementos resultan importantes para el abordaje de una visión de la fiscalidad participativa y los desafíos que supone para las administraciones tributarias, dada la especialidad de estas frente a los marcos jurídicos institucionales que regulan a la administración general y la sensibilidad del fenómeno tributario para el Estado y la ciudadanía. De ahí que, el objetivo principal de este trabajo consista en fundamentar los desafíos epistémicos que enfrentan las administraciones tributarias frente a la noción de fiscalidad participativa, acotada esta concepción en sus implicaciones estrictamente tributarias.

II. Las administraciones tributarias frente a los desafíos de la fiscalidad participativa

El término “fiscalidad participativa” fue acuñado por el sociólogo portugués Boaventura de Souza Santos, para quien su núcleo esencial responde a una situación en la cual “al Estado le compete desempeñar respecto del bienestar, funciones de coordinación antes que de producción directa, el control de la relación entre recursos obtenidos y uso de los mismos”. La fiscalidad participativa no es, en nuestra concepción[2], desde el punto de vista estrictamente gnoseológico, una categoría unívoca, sino un estado complejo de relaciones cuyo denominador común es el empoderamiento efectivo de la ciudadanía en materia financiera, a partir de su cualificación en el ordenamiento jurídico. Resulta una manifestación deseable de la gestión de las finanzas públicas, que tiene como fundamento la legitimidad democrática y como objetivo la satisfacción de las demandas de participación en la gestión pública y especialmente la financiera. Para su verificación se han postulado cuatro elementos configuradores mínimos que conforman su contenido y de cuya verificación dimana la comprobación de la existencia categorial. Su conformación responde al análisis de la gestión pública y financiera realizado supra. La legitimidad como fundamento de la participación ciudadana en la gestión financiera pública exige la cualificación de la ciudadanía desde el ordenamiento jurídico y las garantías materiales que efectivicen la participación en la gestión. Ello, desde la fiscalidad participativa, se expresaría en los elementos configuradores cualificación normativa y gobernanza democrática como elementos que responden a lo planteado anteriormente. Por su parte, la trasparencia informativa interviene como un elemento trascendente en la participación en la gestión de ahí que resulte incluido en la fiscalidad participativa. La eficacia financiera es el resultado teórico de la participación ciudadana en la gestión financiera, por ello constituye el último de los elementos configuradores identificados. No se trata de un plexo excluyente; de hecho, pudiesen incorporarse otros elementos. Sin embargo, reúnen la amplitud necesaria para analizar una multiplicidad de situaciones producto al desarrollo jurídico, económico, sociológico, antropológico y semiótico de cada sociedad.

En el plano estrictamente tributario esta noción supone no circunscribir solo el objeto del ejercicio del derecho a la participación en la gestión financiera pública a la mera obtención de los ingresos públicos y la realización de los gastos públicos, pues se obvia, en nuestro criterio, las peculiaridades e interrelaciones complejas de las finanzas públicas en las sociedades modernas y se afilia, de hecho, a la concepción estricta de las finanzas públicas. Como ha planteado, con precisión, CAZORLA PRIETO “la actividad financiera de los poderes públicos conforma una parte fundamental de la actividad económica global. Toda medida concerniente a los ingresos y los gastos públicos afecta, aunque con intensidad variante, a la vida económica de una colectividad. De ahí que, la actividad financiera forme parte del objeto de conocimiento de la ciencia económica, revestida para esa parcela concreta de la denominación de ciencia de la Hacienda Pública”[3] . Con lo cual, las relaciones sociales financieras que soportarían el efecto del derecho subjetivo que exponemos son aún más variadas que el convencional escenario ingresos públicos-gastos públicos.

La legitimidad democrática resulta el fundamento de la participación ciudadana en la gestión financiera pública y en consecuencia del derecho de participación en la gestión de las finanzas públicas. La traducción de este fundamento funciona en los dos tipos de legitimidad que abordaremos. La regla de la mayoría canaliza la participación ciudadana a través de la representación política en el proceso de toma de decisiones en materia financiera y los mecanismos de gobernanza financiera democrática. En el caso de la representación, se expresa en la toma de decisiones sobre las figuras tributarias, el presupuesto, los créditos públicos, la deuda pública, la gestión misma de las finanzas públicas mediatizado por la figura de los representantes, en su mayoría órganos representativos vinculados por sus competencias a las categorías mencionadas. La legitimidad en este caso se manifiesta a través de la expresión de los procesos electorales en los que la representación emerge.

En relación a los mecanismos de gobernanza democrática en la gestión financiera tales como los presupuestos participativos, audiencias públicas en materia de decisiones de gastos de capital, consultas vinculantes para el establecimiento de figuras tributarias, dobles lecturas presupuestarias, plebiscitos en materia de gasto público, de obtención de ingresos públicos o de movimiento de las cuotas tributarias, las aprobaciones obreras y el control obreros en relación a las rentas públicas obtenidas como parte de las empresas públicas, consultas ciudadanas en materia de figuras tributarias, gasto público, deuda pública y crédito público, la contraloría social en el control a la gestión misma de las finanzas públicas y los préstamos participativos. Existe una variedad visible de expresiones concretas, como hemos esbozado, del mecanismo de legitimación vía mayoría, pero como denominador común poseen la observancia en el proceso de toma de decisiones de la expresión mayoritaria de los ciudadanos.

En el caso del mecanismo racional-legal como fuente de legitimación, en materia de participación ciudadana en la gestión de las finanzas públicas, se manifiesta en una dualidad de escenarios. Primero como traducción en los valores superiores del ordenamiento jurídico que avalan a los mecanismos de participación ciudadana en la gestión, como los que hemos relacionado supra, y la expresión formal del derecho a la participación ciudadana en la gestión de las finanzas públicas. En el segundo de los escenarios permite el reconocimiento formal de la participación ciudadana en la gestión como parte de los mecanismos de validez que el Estado establece para el reconocimiento del “Derecho”. Esto es, la manifestación más clara de la incorporación de la noción de participación a las reglas jurídicas que ordenan la gestión financiera. Tal mecanismo es una poderosa vía de legitimación de las propias reglas a partir de la idea-fuerza participativa.

La democratización en el proceso de diseño, toma de decisiones y control en la gestión financiera pública se convierte en la expresión concreta de la noción de participación. Se trata de un área sensible del funcionamiento estatal – incluyendo, por supuesto, la Administración Pública, su expresión tangible en atribuciones y alcances – pues constituye la soportería del resto de las funciones al poseer una teleología fundamentalmente medial o instrumental.

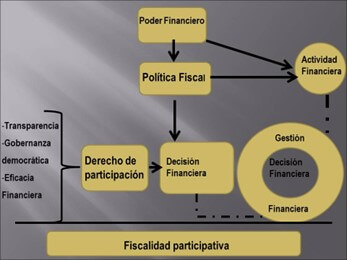

Realizada esta aclaración, en el plano tributario las principales manifestaciones de la fiscalidad participativa transforman la noción misma de la administración tributaria, dotándola apriorísticamente de un rol coordinador e implicando a la ciudadanía en la adopción de políticas tributarias o decisiones en el proceso de exacción fiscal o la afectación de ingresos tributarios a partir de mecanismos no vinculantes que pautan los derroteros de las administraciones públicas en la materia, gráficamente se expresaría de la forma siguiente:

El gráfico describe las interacciones en el seno de las administraciones públicas tributarias a partir de ilustrar el peso del derecho de participación[4]. Incrementando los detalles, acerca a las administraciones al plano de la buena administración[5] tributaria. Esto último no solo se trata de transformaciones estructurales, que son importantes para garantizar las nuevas pautas de funcionamiento y garantía a los ciudadanos (administrados) –contribuyentes o no- sino innovaciones organizacionales, semióticas y de comportamientos en los agentes y funcionarios. En ello, coincidimos con Tardivo cuando argumenta que “una buena Administración pública es aquella que cumple con las funciones que le son propias en democracia. Es decir, una Administración pública que sirve objetivamente a la ciudadanía, que realiza su trabajo con racionalidad, justificando sus actuaciones y que se orienta continuamente al interés general”[6]. En el plano de las administraciones tributarias, en principio, pudiera comprenderse como la democratización objetiva del proceso de exacción fiscal, garantizando la racional participación ciudadana en las distintas fases de toma de decisión del proceso. In extenso hemos abordado supra como ello conduce a la legitimación de la administración y el Estado mismo. Ahora bien, lo planteado plantea al menos tres desafíos claros para las administraciones tributarias, uno estructural que implica –de hecho ha venido ocurriendo en la última década- un diseño organizacional más dirigido hacia los deseos y voluntades de la ciudadanía, múltiples consultas sobre los destinos del IVA, de la renta directa, de ciertos beneficios fiscales ha implicado modificaciones en los agentes y funcionarios administrativos al menos su transformacional funcional temporal. Ello exige mayor receptividad: poseer la sensibilidad para captar las preocupaciones e intereses de la sociedad en su conjunto diverso y contrapuesto, en los individuos y colectividades que la integran. No ser simplemente reservorio de apreciaciones globales, estudios o conclusiones científicas. El cambio ha de radicar en la manera de entender a la participación ciudadana como algo real y sustancialmente necesaria para la construcción de las decisiones administrativas. Vocación de participación ciudadana en el servicio que se presta. Por otro lado, la modificación de las normas internas organizacionales de las administraciones de forma que exista resonancia entre el ordenamiento jurídico tributario participativo y su correlato administrativo. Y la última dirección tiene que ver con la ampliación de la noción de responsabilidad patrimonial de las administraciones tributarias desde la perspectiva de la fiscalidad participativa. Por supuesto, al constituir tres desafíos generales resultan categoría continente de una multiplicidad de situaciones que en si mismas implican retos para las administraciones. No obstante, por motivos exclusivamente expositivos, nos centraremos en los planteados procurando ilustrar de manera holística las diversas situaciones posibles.

Cuando hablamos de un diseño organizacional en sintonía con los postulados de la buena administración y la fiscalidad participativa corremos el riesgo, dados los ejemplos expuestos supra, de englobarlo solo en manifestaciones de gobernanza democrática que transporten los valores superiores del ordenamiento jurídico y el Estado de Derecho al proceso de exacción fiscal y por supuesto ello genera demandas institucionales u organizacionales. Pero existe un elemento aún más típico y es el principio de transparencia, presente tanto en la fiscalidad participativa como manifestación deseable de la gestión de las finanzas públicas, como en la buena administración como derecho fundamental y principio rector. Formulado desde una concepción más inclinada al formalismo, se escaparía el hecho que implica para las administraciones costes gerenciales superiores, puesto que un cúmulo mayor de medios materiales y humanos han de dedicarse a estos procesos que constituyen soporte y garantía material de la participación real. Incluso este principio trasciende para redefinir la comprensión del marco situacional en que fue adoptada determinada decisión administrativa válida jurídicamente pero sometida al control de la ciudadanía.

En relación a las normas internas pudiéramos precisar que su teleología ha de resultar anclada en la metodología del entendimiento pues “…cuando las personas son la referencia del sistema político, económico y social, aparece un nuevo marco en el que la mentalidad dialogante, la atención al contexto, el pensamiento reflexivo, la búsqueda continua de puntos de confluencia, la capacidad de conciliar y de sintetizar, sustituyen a las bipolarizaciones dogmáticas y simplificadoras, y dan cuerpo a un estilo que, como se aprecia fácilmente, busca, por encima de todo, mejorar las condiciones de vida de la gente”[7] lo que impactaría un significativo fundamento en el régimen regulatorio e inicia, ipso facto, una transformación de gran calado en la epistemología misma de estos instrumentos en el ordenamiento administrativo de las administraciones tributarias. No se trata de un proceso unívoco, tiene iridiscencias a la justicia y al contencioso administrativo. Se trata de un principio que ha de operacionalizarse allí en sede conflictual si bien se internaliza y ejecuta en sede administrativa.

Por último, la responsabilidad patrimonial ha de incluir los costes de la no participación, es decir la responsabilidad de las administraciones que, racionalmente pudiendo auscultar el dialogo con la ciudadanía, opten por el viejo paradigma de manera que opere bajo los cánones de un incentivo selectivo negativo. No se trata de una mera extensión de una sensible institución, se trata, en sede tributaria de un principio precautorio para el comportamiento de las administraciones, sus agentes y funcionarios en la adopción de patrones funcionales más cerca del estado de derecho y la democracia.

III. Comentarios Conclusivos.

Los desafíos que supone la noción de fiscalidad participativa para las administraciones tributarias, como hemos expuesto, resultan congruentes con las exigencias teleológicas y epistémicas del Estado de Derecho a las administraciones públicas en general y representan en una dualidad categorial exigencias para afianzar el empoderamiento ciudadano en la exacción fiscal. Nos se trata de una perspectiva que desconozca los retos que, en diversos órdenes, plantea a las administraciones, sobre todo los retos provenientes de los diversos escenarios económico-sociales de los diferentes ordenamientos jurídico-tributarios pero, sin dudas, amplía y garantiza el catálogo de derechos ciudadanos, la democracia y coloca en sintonía los valores superiores del ordenamiento jurídico con el proceso de exacción fiscal soslayando la coherencia teleológica y de soporte del resto de derechos y libertades que constituye, de hecho, la vertiente de análisis más común del tema.

Referencias Bibliográficas

Abramovich, V. and C. Courtis (2003). «Apuntes sobre la exigibilidad judicial de los derechos sociales.» La protección judicial de los derechos sociales 3: 3-31.

Limonta Montero, R. (2021). «La fiscalidad participativa y la economía social y solidaria.» revista de Derecho Fiscal (19).

Limonta, R. (2019). «La decisión financiera pública y el dimensionamiento del derecho de participación en ella: apuntes para un debate.» La decisión financiera pública y el dimensionamiento del derecho de participación en ella: apuntes para un debate: 323-347.

Prieto, L. M. C. (2021). Derecho financiero y tributario: parte general, ARANZADI/CIVITAS.

Tardivo, P. S. (2021). «El principio de transparencia de la gestión pública en el marco de la teoría del buen gobierno y la buena administración.» Revista de la Facultad de Derecho y Ciencias Sociales y Políticas 10(19): 123-149.

[1] Abramovich, V. and C. Courtis (2003). «Apuntes sobre la exigibilidad judicial de los derechos sociales.» La protección judicial de los derechos sociales 3: 3-31.

[2] Limonta Montero, R. (2021). «La fiscalidad participativa y la economía social y solidaria.» revista de Derecho Fiscal (19).

[3] Prieto, L. M. C. (2021). Derecho financiero y tributario: parte general, ARANZADI/CIVITAS.

[4] Limonta, R. (2019). «La decisión financiera pública y el dimensionamiento del derecho de participación en ella: apuntes para un debate.» La decisión financiera pública y el dimensionamiento del derecho de participación en ella: apuntes para un debate: 323-347.

[5] Tardivo, P. S. (2021). «El principio de transparencia de la gestión pública en el marco de la teoría del buen gobierno y la buena administración.» Revista de la Facultad de Derecho y Ciencias Sociales y Políticas 10(19): 123-149.

[6] Ibid.

[7] Ibid.

4,417 total views, 4 views today