La Filantropía y las contribuciones

La filantropía (amor al género humano), una forma de ayudar de forma desinteresada y que ayude al beneficio social, es una función llevada a cabo por organizaciones conocidas como “OSC”, que son las organizaciones de la sociedad civil; y que dentro de este grupo se encuentran las “ONG” que son las Organizaciones No Gubernamentales, ambas parten de iniciativas con fines humanitarios que no dependen económicamente de la administración pública, pero que en distintos países requieren una autorización para poder operar; y que no tienen fines lucrativos.

Según Jorge Balbis en el documento ONGs, Gobernancia y Desarrollo en América Latina y el Caribe[1] indica que las OSC presentan las siguientes características: “se trata de organizaciones institucionalizadas, en términos de la propia estructura organizacional, independientemente de toda formulación jurídica particular; son privadas, en el sentido de constituir una estructura separada del Estado y de la administración pública; sin fines de lucro, es decir que no distribuyen excedentes entre sus miembros o directivos (pero ellas pueden acumular beneficios y/o capital como producto de sus operaciones, el que debe ser reinvertido y destinado al cumplimiento de su misión específica y no distribuido entre sus miembros); autogobernadas, o sea que disponen de sus propios órganos de gobierno y mantienen la autonomía y el control de sus propias acciones; no religiosas, como iglesias o congregaciones dedicadas a la práctica y difusión de un credo, aunque no se excluyen las organizaciones vinculadas o promovidas por iglesias y finalmente, no partidarias, en el sentido de no estar destinadas a imponer una idea política, a sus candidatos o a alcanzar el poder del Estado, aunque no se excluyen organizaciones promovidas por partidos políticos.”

Estas organizaciones son de gran importancia para el Estado, pues finalmente es a través de estas que se logra cubrir necesidades que le corresponderían al Estado satisfacer, y que se logra gracias a la acción de terceros, que sin buscar beneficio para sí mismos, deciden ayudar a la sociedad. Estos fines sociales de las organizaciones pueden ser en diferentes áreas, como por ejemplo: beneficencia; atención a necesidades básicas de subsistencia, atención médica, asistencia jurídica, rehabilitación, apoyo a pueblos y comunidades indígenas, apoyo a grupos sociales con discapacidad, educación, investigación científica, promoción y difusión de música, artes plásticas, danza, literatura, cinematografía, restauración y conservación de patrimonio cultural de la nación, bibliotecas, museos, conservación de flora y fauna, reproducción de especies en peligro de extinción, entre otras; todas áreas que son un deber del Estado atender, y en las que hoy los particulares han decidido intervenir para apoyar al Estado en esta labor.

La forma de financiar y lograr recursos para que puedan operar en su máxima capacidad es mediante donaciones que reciben en sus diferentes vertientes y características pudiendo ser en efectivo o en especie, y dependiendo del donante, puede ser nacional o extranjero; público o privado.

El donativo, según la real academia española, es una dádiva, regalo, cesión, especialmente con fines benéficos o humanitarios. A esto se le adiciona un elemento importante: normalmente son sin contraprestación alguna. Como se puede apreciar el donativo va destinado a un fin, sin buscar beneficio para el donante, pero para efectos fiscales es importante analizar la posibilidad de aprovechar un beneficio, que es la deducción del donativo para disminuir la base gravable y lograr un pago inferior de impuesto.

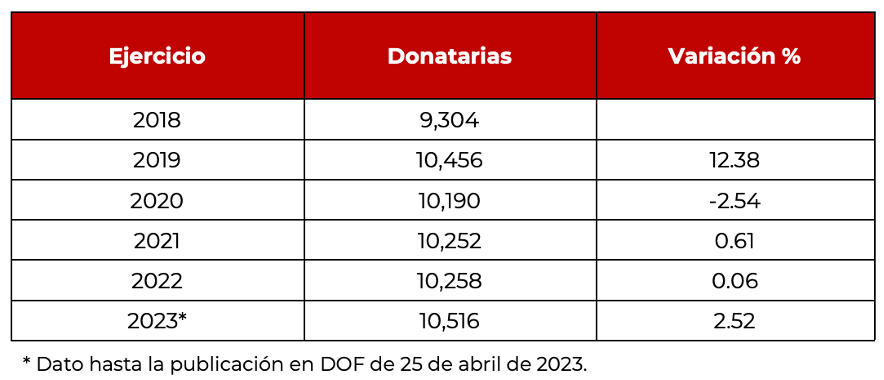

En el caso de México, con datos al 25 de abril de 2023, se tienen 10,516 donatarias autorizadas por el Servicio de Administración Tributaria (SAT), con un incremento del 2.52% respecto del año 2022. De este dato surge la duda respecto de la implicación de la existencia de donatarias autorizadas y sus efectos con los impuestos, de hecho en México, el nombre completo es “donataria autorizada para recibir donativos deducibles de impuesto sobre la renta (ISR) de personas físicas y morales”, lo que implica que quien realice un donativo tiene el derecho de disminuirlo de su base para el pago de impuestos, y es por una sencilla razón: el Estado acepta una renuncia recaudatoria sobre el total de donativos efectuados, a razón de que estos donativos se destinan directamente a la satisfacción de necesidades de la sociedad (un deber del propio Estado).

Regresando a lo publicado por el SAT, se tiene la información de los últimos cinco años, como sigue:

Las estructuras jurídicas en México que pueden ser donatarias autorizadas son las Asociaciones Civiles, Sociedades Civiles, Instituciones de Asistencia Privada o de Beneficia Privada y los Fideicomisos. La Ley de Ingresos de la Federación, establece la obligación para que la Secretaría de Hacienda y Crédito Público (SHCP) publique cada año en su página de internet un reporte de personas autorizadas para recibir donativos deducibles para efectos del ISR a más tardar el 30 de septiembre de cada año en la que se indique:

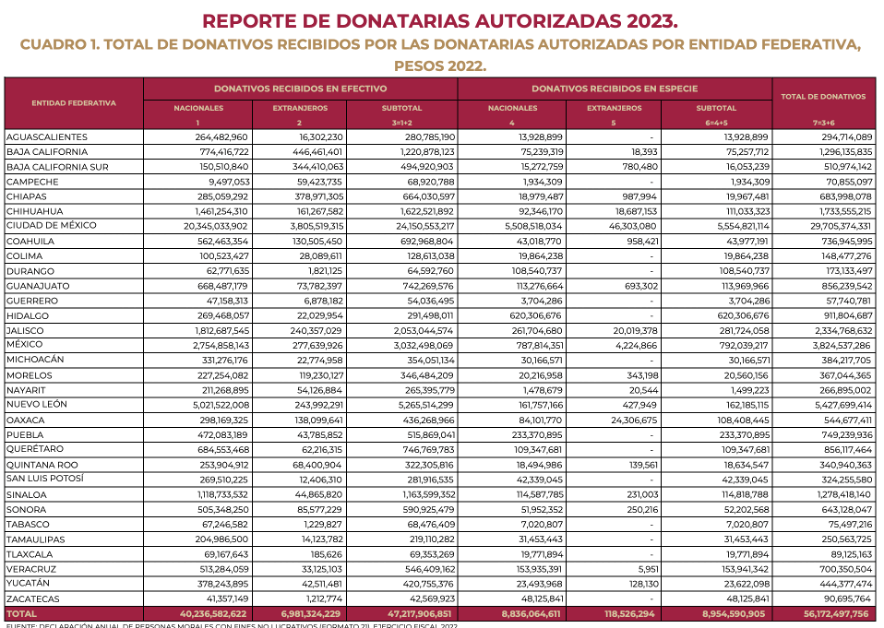

Derivado de lo anterior, la última publicación realizada por la SHCP el 30 de septiembre de 2023, en uso de la información proporcionada por las donatarias autorizadas respecto del año 2022, tanto en su declaración anual (presentada a más tardar el 15 de febrero de 2023), así como de la declaración de transparencia (presentada el 31 de mayo 2023), tiene los siguientes datos:

Nota: Tabla obtenida del deporte de donatarias autorizadas SHCP

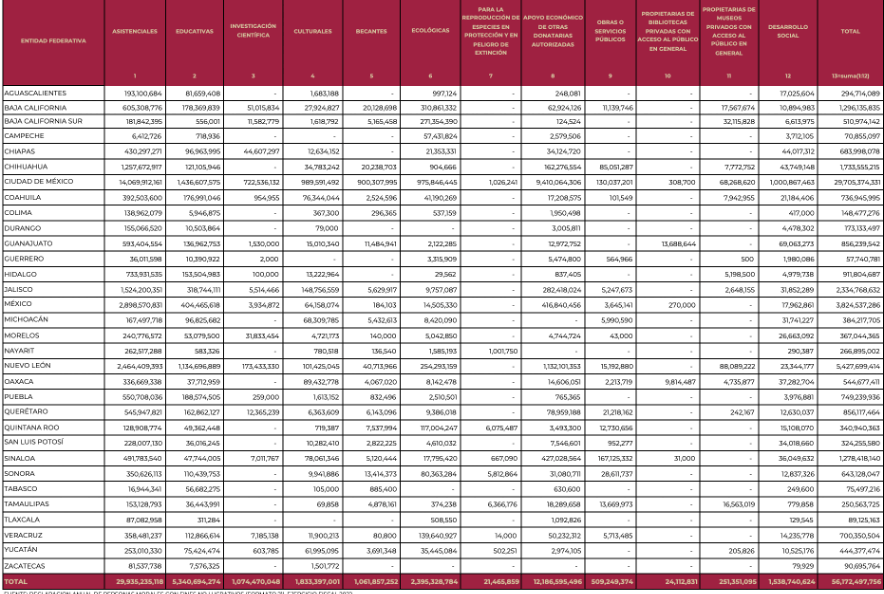

Estas donatarias autorizadas por actividad según estadística del SAT al 25 de abril de 2023 se tienen: Asistenciales 6,656; Educativas 1,417; Investigación Científica o Tecnológica 136; Culturales 750; Becantes 206; Ecológicas 362; Reproducción de Especies en Protección y Peligro de Extinción 10; Apoyo Económico de Donatarias autorizadas 344; Obras o Servicios Públicos 94; Bibliotecas Privadas 9; Museos Privados 41; Desarrollo Social 491.

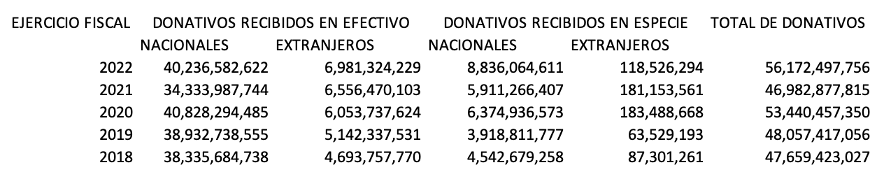

En la estadística de los últimos cinco años se tiene lo siguiente:

Nota: tabla elaborada por el autor, con información de reporte de donatarias autorizadas de los últimos cinco años.

Como se puede advertir en el año 2022, se tiene un total de donativos a razón de $56,172,497,756.00, cantidad que representa una renuncia recaudatoria para el Estado que en el caso de utilizar la tasa del 30% implicaría un total de $ 16,851,749, 327.00. Esta renuncia recaudatoria ha sido definida como aquel tratamiento de carácter impositivo que se desvía de la estructura normal de los impuestos, que da lugar a un régimen de excepción y que implica una menor o incluso nula recaudación, incluye todas aquellas exenciones, reducciones y desgravaciones que se desvían de la estructura normal de cualquier impuesto, constituyendo un régimen impositivo favorable para cierto tipo de ingresos o sectores de la economía.

Respecto del total de donativos tanto por actividad como por Entidad Federativa, para el ejercicio fiscal 2022 se tiene lo siguiente:

En el caso de México, se tienen las siguientes disposiciones:

Persona moral:

Ley del Impuesto Sobre la Renta; Artículo 27…“donativos no onerosos ni remunerativos, que satisfagan los requisitos previstos en esta Ley y en las reglas generales que para el efecto establezca el Servicio de Administración Tributaria…El monto total de los donativos a que se refiere esta fracción será deducible hasta por una cantidad que no exceda del 7% de la utilidad fiscal obtenida por el contribuyente en el ejercicio inmediato anterior a aquél en el que se efectúe la deducción.”

Para el caso de personas físicas:

Ley del Impuesto Sobre la Renta Artículo 151…“III. Los donativos no onerosos ni remunerativos, que satisfagan los requisitos previstos en esta Ley y en las reglas generales que para el efecto establezca el Servicio de Administración Tributaria…El monto total de los donativos a que se refiere esta fracción será deducible hasta por una cantidad que no exceda del 7% de los ingresos acumulables que sirvan de base para calcular el impuesto sobre la renta a cargo del contribuyente en el ejercicio inmediato anterior a aquél en el que se efectúe la deducción, antes de aplicar las deducciones a que se refiere el presente artículo…”

Como se puede advertir tanto en personas físicas como personas morales, se permite la deducción hasta el 7% de la base utilizada para determinar el ISR, en el caso de las personas físicas, a partir del año 2022, existe una nueva limitante la cual consiste en máximo deducir la cantidad que resulte menor entre cinco veces el valor anual de la Unidad de Medida y Actualización (para el año 2023 la unidad tienen un valor de $103.74, dando un total de $189,325.50), o del 15% del total de los ingresos del contribuyente.

En el tema de reflexión es importante analizar la naturaleza de la figura del donativo, relacionada a la renuncia recaudatoria, esto es así, ya que de forma indirecta mediante las instituciones se logra el objetivo principal del Estado que es la satisfacción de necesidades de la sociedad. Las donatarias autorizadas al recibir recursos que de forma inicial deberían ser recaudadas como contribuciones y que los donantes lo disminuyen de su base gravable para el pago del impuesto provocando una disminución en el pago de las contribuciones, da como resultado que en su generalidad esos donativos tienen como esencia ser contribuciones, lo que implica que las donatarias deben ser totalmente transparentes en el uso de los recursos, proporcionando así al público en general toda la información relacionada a los donativos recibidos y el uso que se le dio a los mismos; así como un cumplimiento oportuno de sus obligaciones fiscales, como lo son las declaraciones informativas anuales de ingresos y egresos; informativa de transparencia; emisión de comprobantes que amparen los donativos recibidos, etcétera.

Así mismo se invita a continuar con estas aspiraciones humanas altruistas, para una mejor sociedad, un apoyo mutuo, y un trabajo conjunto con el propio Estado, logrando así la satisfacción de necesidades de la colectividad.

Mesografía:

[1] Balbis, Jorge. Ong’s, Gobernancia y Desarrollo En América Latina y el Caribe, https://unesdoc.unesco.org/ark:/48223/pf0000124054_spa

18,332 total views, 5 views today