Revisando el IVA Personalizado: Una herramienta para la consolidación fiscal con equidad

La contracción económica originada a partir de la pandemia ha generado grandes desequilibrios fiscales que llevarán a los gobiernos de América Latina y el Caribe (ALC) a impulsar políticas de consolidación fiscal para aumentar los ingresos y reducir los gastos.

En el plano impositivo inevitablemente surgen interrogantes respecto a la suficiencia de la recaudación y la equidad de las medidas propuestas, lo cual exige analizar cómo atenuar su impacto distributivo para favorecer determinados segmentos de contribuyentes y asegurar la simplicidad de su implementación.

Teniendo en cuenta estos aspectos, este blog propone el refuerzo de los ingresos fiscales a partir del Impuesto al Valor Agregado Personalizado (IVA P), una propuesta de aumento de la recaudación del IVA que compense su impacto distributivo a través del alivio para la población de menores ingresos.

El IVA es el principal ingreso fiscal en ALC. Su recaudación alcanzó el 5,9% del PIB en promedio en el trienio 2017 – 2019, un porcentaje cercano al que recaudan por el mismo impuesto los países de la OCDE (37) en el mismo lapso.

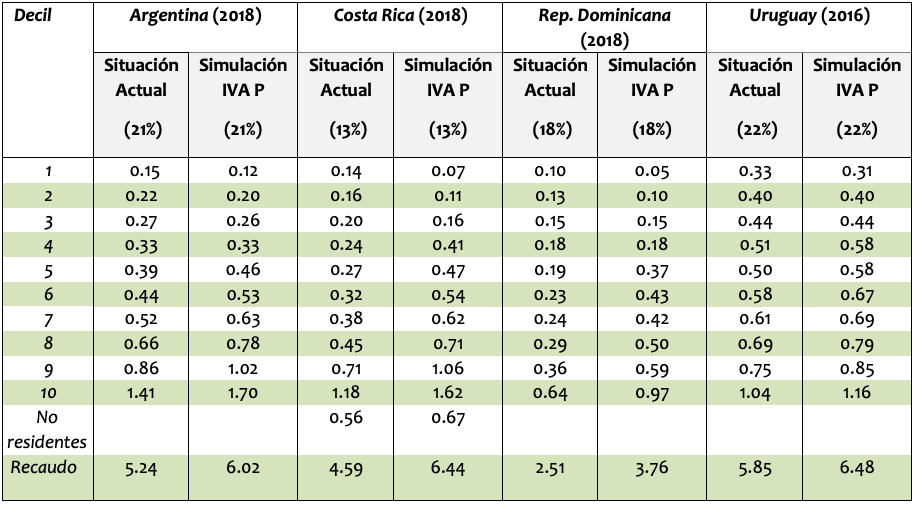

Cuadro 1. Carga tributaria en % del PIB (promedio 2017-2019)

Fuente: Revenue Statistics OECD-CIAT-ECLAC-IDB (2021): https://publications.iadb.org/en/revenue-statistics-latin-america-and-caribbean-2021

Características del IVA

En la mayoría de los países el IVA está estructurado como un impuesto general al consumo. Sin embargo, una de las características de los impuestos al consumo es la regresividad. Los análisis de impacto distributivo del IVA muestran que los hogares más pobres dedican un mayor porcentaje de su ingreso al consumo de bienes y servicios gravados -y, por tanto, al pago de IVA- que los hogares de más altos ingresos.

Para contrarrestar la regresividad del IVA la mayoría de los países ha seguido la estrategia “universal” proveyendo alivio a los contribuyentes a través de:

La solución “universal” es una respuesta poco efectiva al problema planteado por la regresividad del IVA. Su debilidad deriva del hecho que las medidas de alivio impositivo instrumentadas a través de exoneraciones y/o de tasas múltiples benefician en términos absolutos más a los que más consumen, es decir, a aquellos individuos de los deciles superiores de la distribución del ingreso, como se demuestra el Cuadro 2.

Además de este efecto indeseado, la solución “universal” tiene dos efectos negativos adicionales:

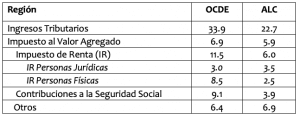

Cuadro 2. Distribución del consumo exento y el gasto tributario por decil de ingreso (4 países)

(*) Promedios de consumos gravados a tasas del 21%, 10,5% y exentos en Argentina y, en Uruguay, del 22%, del 10% y exonerados. (**) En el caso de Costa Rica, se asignó el consumo de los “no residentes”, proporcionalmente entre los residentes.

El IVA Personalizado

El IVA Personalizado (IVA P) permite superar la regresividad del IVA sin perforar la base del impuesto como lo hace la solución “universal”. Consta de tres elementos:

El IVA P es una devolución de impuestos y no una transferencia, lo cual tiene además la virtud de autofinanciarse. Con la generalización de la factura electrónica y similares tecnologías, las administraciones tributarias podrán mejorar la focalización y simultáneamente combatir el fraude tanto al nivel del beneficiario como del contribuyente. Asimismo, en términos de economía política, la claridad en el instrumento favorece su control social y presupuestario, favoreciendo su aceptación entre los sectores que no son beneficiarios directos.

Simulaciones del IVA P para Argentina, Costa Rica, República Dominicana y Uruguay

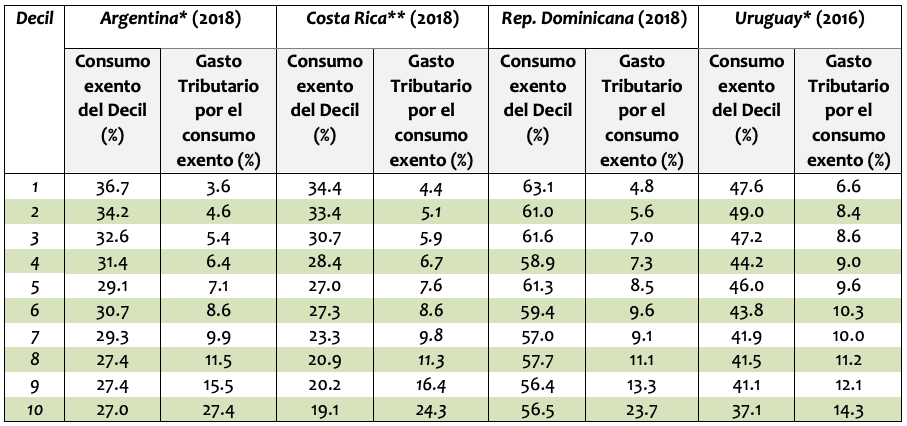

A diferencia de la solución “universal”, el IVA P permite proteger, e incluso aumentar, la recaudación del principal pilar tributario de ALC, contribuyendo a la consolidación fiscal y compensando a los sectores más vulnerables de la población. Eso se puede fácilmente observar a través de las simulaciones en el Cuadro 3, que demuestran que la incidencia del IVA sería proporcional al nivel de ingreso. Las estimaciones consideran los impactos recaudatorios y de equidad exclusivamente en el consumo privado de los hogares.

Cuadro 3. Pago por decil de Ingreso – en % del PIB

En resumen, creemos que la implementación del IVA Personalizado puede ser un instrumento valioso para apoyar los procesos de consolidación fiscal con equidad de los gobiernos de ALC. Además de contar con la simplicidad de aplicarse este tipo de impuesto, los gobiernos de la región ya tienen acceso a las tecnologías y la información de buena calidad necesarias para identificar y hacer llegar el alivio propuesto a la población vulnerable de cada país.

Este blog se origina en el artículo “El IVA Personalizado revisado: Una herramienta para la consolidación fiscal con equidad”.

Bibliografía

- BARREIX, A.; BÈS, M. y ROCA, J. (2010); “El IVA Personalizado. Aumentando la recaudación y compensando a los más pobres”; EuroSocial Fiscal, Madrid.

- BARREIX, A.; BÈS, M. y ROCA, J. (2012); “Resolviendo la Trinidad Imposible de los Impuestos al Consumo. El IVA Personalizado”, en Reforma Fiscal en América Latina: ¿Qué fiscalidad para qué desarrollo?; CEPAL, Santiago y Fundación CIDOB, Barcelona.

- RASTELETTI, A. (2021); “IVA personalizado: Experiencia de 5 países y su importancia estratégica para la política y la administración tributaria”. Blog. BID.

[i] El ejemplo típico son los servicios de la intermediación financiera, que están exentos por la imposibilidad técnica de imputar con precisión el IVA por los servicios que presta el intermediario financiero a sus depositantes y a sus prestatarios. Asimismo, a efectos de igualar el tratamiento de la inversión en activos físicos con la formación de capital humano en un IVA de base consumo se propone no gravar educación de la base imponible del IVA, excepto por consideraciones de equidad.

[ii] Si bien pocas exenciones y una única alícuota facilita la administración del IVA, el IVA P puede implementarse relajando ambas restricciones.

6,418 total views, 5 views today