“Verde que te quiero verde”

Requisitos, capacidades y transformaciones de las Administraciones Tributarias ante los retos ambientales y climáticos[1]

En los próximos años, los sistemas tributarios de los países de América Latina y el Caribe (ALC) experimentarán cambios significativos para afrontar los desafíos climáticos y ambientales. Las transformaciones impositivas requerirán un esfuerzo considerable de adaptación por parte de las Administraciones Tributarias (AATT), que necesitarán fortalecer sus capacidades técnicas, apoyando a los gobiernos en la adecuación de los instrumentos tributarios, gestionando eficientemente los nuevos impuestos y generando nuevas bases de información que permitan evaluar el impacto de los impuestos ambientales.

Para abordar los retos del cambio climático y promover el desarrollo sostenible es esencial una nueva estrategia fiscal que incorpore adecuados incentivos económicos y que contribuya a movilizar mayores recursos para financiar las inversiones necesarias para cumplir con las metas climáticas. La región, particularmente vulnerable a los efectos del cambio climático, enfrenta el complejo desafío de integrar criterios ambientales, económicos, sociales y recaudatorios en el diseño de herramientas fiscales, incorporando simultáneamente consideraciones de economía política, objetivos distributivos, y atendiendo, al mismo tiempo, la capacidad competitiva de las economías en un escenario de creciente globalización.

En este contexto, recientemente hemos elaborado un estudio (Jiménez, Galindo, Lorenzo & Podestá, 2024) donde se han examinado las necesidades específicas de las AATT de la región para abordar de manera eficiente, efectiva y equitativa la transición hacia un modelo más amigable con el medioambiente.

Del análisis realizado, surge que en los países de la región existe espacio para extender el uso de impuestos verdes, es decir, aquellas modalidades tributarias cuyas bases imponibles se definen en términos de unidades físicas (o un sustituto de ellas) que expresan la magnitud de los impactos negativos específicos y comprobados sobre el medio ambiente. Por ello, un rasgo de los impuestos ambientales que resulta especialmente importante es que sus bases imponibles estén relacionadas con la externalidad ambiental negativa que se pretende atender y que la estructura de alícuotas refleje de la mejor manera posible el daño ambiental, contribuyendo así a alcanzar determinados objetivos ambientales. Dado que con el impuesto ambiental se busca internalizar una externalidad negativa, es recomendable que el tributo sea de tipo específico, es decir, que se recaude en función de las cantidades producidas o consumidas de los bienes y servicios que se encuentran en el origen del daño ambiental.

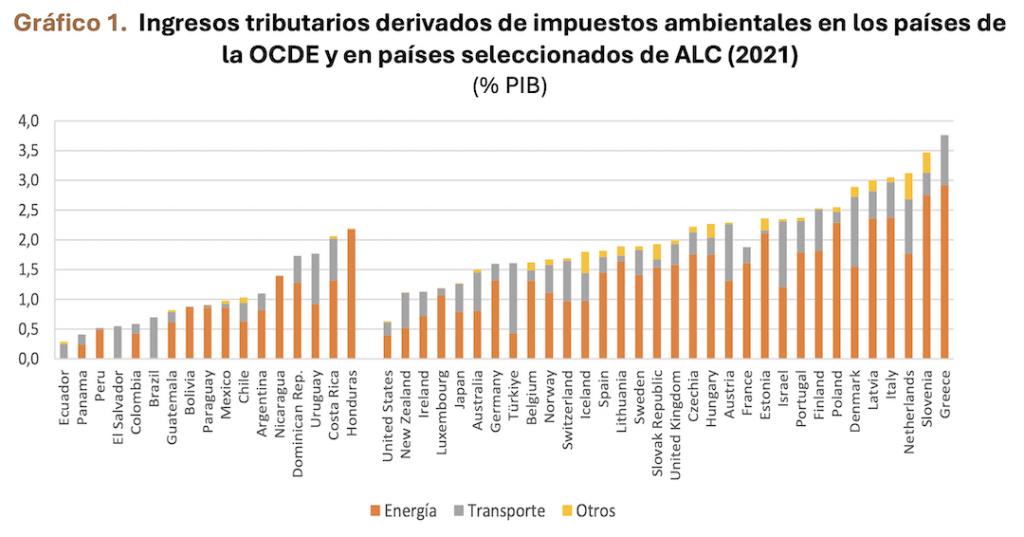

Los tributos relacionados con el medio ambiente pueden clasificarse de acuerdo con su base imponible en tres grupos: energía (generación, distribución y utilización en sus diferentes formas); vehículos automotores y transporte; y otros (contaminación y recursos naturales).

En América Latina y el Caribe, los impuestos relacionados con el medio ambiente resultan significativamente más bajos, en términos del PIB, que aquellos aplicados en los países de la OCDE (Gráfico 1). Además, la importancia relativa de estos impuestos en los países de la región es altamente heterogénea. El contraste es evidente cuando se comparan países como República Dominicana, Honduras, Costa Rica o Uruguay, que en el año 2021 tenían una recaudación por impuestos relacionados con el medio ambiente entre el 1,7% y el 2,2%, con otros países, como Ecuador, Panamá, Perú o El Salvador, donde este tipo de impuestos son muy poco significativos. En lo que refiere a su estructura, en general, predominan los impuestos sobre la energía, que incluyen principalmente a los impuestos sobre los combustibles fósiles, los impuestos al carbono y los tributos que recaen sobre la producción, distribución y comercialización de energía eléctrica.

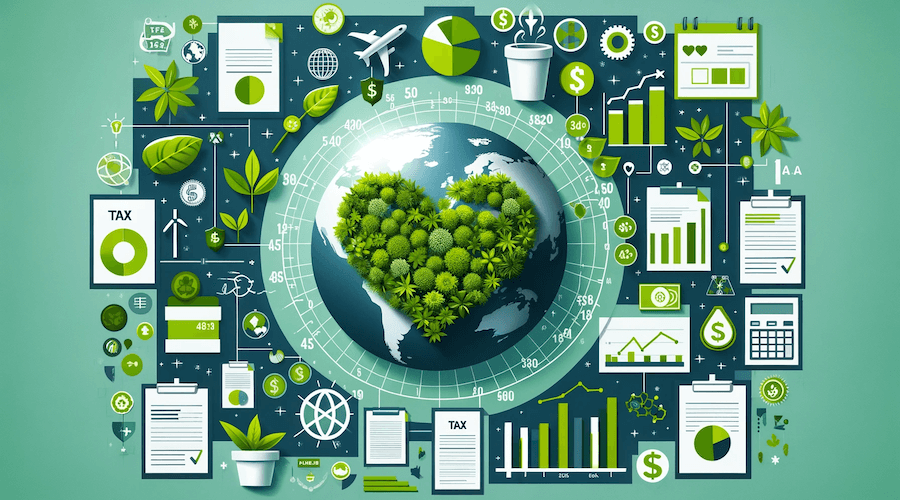

Sin embargo, en línea con las tendencias internacionales, durante los últimos años en los países de la región se asiste a una merma de los ingresos tributarios obtenidos por la aplicación de los impuestos a la energía. La reducción de la importancia relativa de la recaudación proveniente de estos impuestos es apreciable si se compara con la situación imperante a principios del siglo XXI, cuando se había alcanzado un máximo recaudatorio en la mayoría de los países (Gráfico 2). Adicionalmente, la existencia en varios países de ALC de una cuantiosa masa de subsidios a los productos energéticos -entre ellos, los combustibles- representa un gran desafío en términos de la política ambiental.

Nota: el promedio para América Latina incluye los siguientes países Argentina, Bolivia, Chile, Costa Rica, Colombia, Guatemala, Honduras, México, Paraguay, Perú, República Dominicana y Uruguay. Fuente: Jiménez, Galindo, Lorenzo y Podestá (2024).

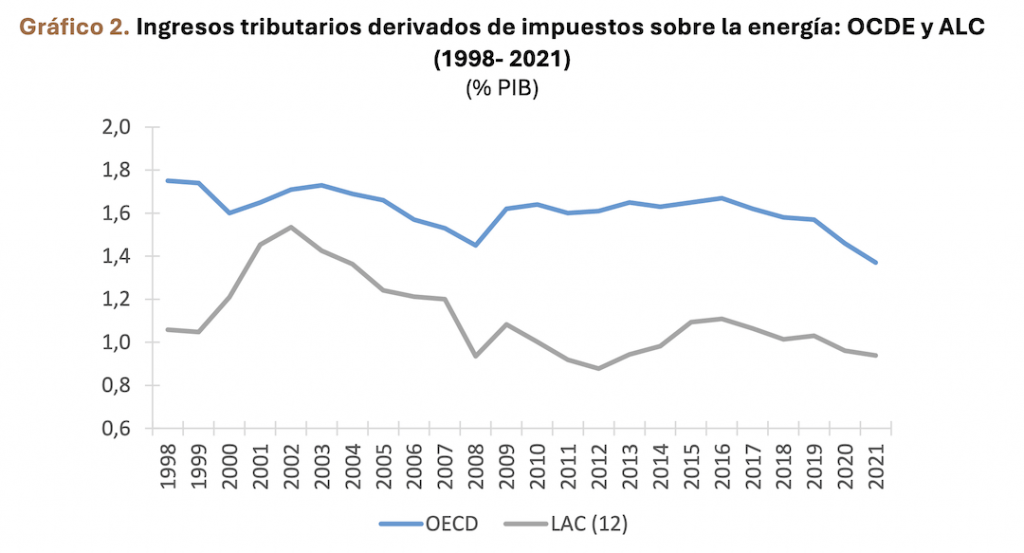

Por otro lado, si bien los nomencladores usualmente utilizados por los organismos internacionales (OECD, Unión Europea) para clasificar los impuestos sobre el medio ambiente, incluyen los tributos sobre los recursos naturales, aquellos impuestos que gravan la explotación y la producción extractiva no suelen considerarse impuestos ambientales. Aunque el objetivo dominante de la tributación en estos casos es la apropiación de la renta extractiva y la recaudación de ingresos fiscales, muchos de estos tributos, como por ejemplo los ingresos provenientes de regalías, tienen un impacto ambiental significativo -y muchas veces no deseado- a través de sus efectos sobre la producción. A pesar de que estrictamente no se consideran impuestos verdes, su alto impacto ambiental y su importancia fiscal, hacen que, potencialmente, merezcan ser considerados como herramientas de una reforma fiscal ambiental (Gráfico 3).

Además de la escasa relevancia cuantitativa de la tributación verde en ALC, preocupa la baja calidad en el diseño de muchos tributos. A menudo, estos impuestos dejan fuera importantes sectores y actividades contaminantes; al tiempo que las alícuotas impositivas aplicadas pueden no reflejar, adecuadamente, los impactos ambientales, frustrando el objetivo que justifica esta clase de modalidades tributarias. Es común, asimismo, que con el fin de mejorar la reputación ambiental (“green washing”), ciertos impuestos sean etiquetados como ambientales, aunque en realidad en su diseño no se han incorporado de forma explícita consideraciones ambientales. A su vez, existe una excesiva complejidad administrativa y una proliferación desigual y descoordinada de tributos en distintos niveles de gobierno, donde algunas bases imponibles suelen tener escasa vinculación con los problemas ambientales que se pretende resolver.

En este contexto, uno de los principales retos a los que se enfrentan las AATT guarda relación con la generación de información relevante para el diseño adecuado y para la implementación exitosa de los impuestos ambientales. En particular, se requiere contar con información respecto a la externalidad ambiental que se quiere atender (daño ecológico), así como sobre la medición de los impactos esperados de la introducción de impuestos verdes sobre la recaudación, el consumo, la producción, el empleo y la distribución del ingreso, entre otros. La disponibilidad de información precisa y detallada no solo es fundamental para la correcta evaluación de estos impactos, sino también para fortalecer las tareas de fiscalización, control y asesoramiento a los Ministerios de Finanzas, estableciendo los vínculos entre la tributación verde y las metas ambientales.

Para apoyar las labores de diseño de un sistema de impuestos ambientales que cumpla con sus objetivos, las AATT requieren contar con información sobre las elasticidades precio e ingreso de la demanda del bien o servicio en cuestión, así como sobre las principales elasticidades precio cruzadas de los bienes (sustitutos o complementarios) que sirven para estimar la reacción de la demanda ante los cambios impositivos y los efectos sobre la recaudación fiscal.

El desarrollo de una agenda que permita avanzar en el rediseño de sistemas tributarios con consideraciones ambientales requiere disponer de un sólido programa de desarrollo de capacidades del personal, con experiencias de capacitación dirigidas, tanto por profesionales técnicos de las propias AATT, como por expertos externos. Resulta importante que los funcionarios cuenten con una guía clara para la elaboración de estudios analíticos y que se capaciten en el diseño y en el uso de herramientas que permitan comprender los efectos de la tributación verde en diferentes escenarios climáticos.

Los programas de capacitación deben abarcar los distintos aspectos que relacionan el proceso de descarbonización profunda de la economía con el uso de herramientas fiscales y tributarias que contribuyan a definir un nuevo sistema de incentivos económicos orientados a producir un cambio estructural en las actuales pautas de consumo y en las formas de producción que se encuentran en la base del cambio climático. Así, a través de los programas de capacitación y de la experiencia acumulada en el desarrollo de este tipo de herramientas tributarias, los funcionarios podrían adquirir habilidades para monitorear una amplia gama de aspectos relacionados con el cambio climático.

Por otro lado, para mitigar el impacto de los impuestos ambientales en la distribución del ingreso, es crucial considerar el papel de los mecanismos de compensación. Estos pueden materializarse a través de diversos instrumentos, como el gasto tributario (tasas diferenciadas, créditos fiscales, exenciones, etc. para sectores más vulnerables), los subsidios para la adquisición de equipamiento e instalaciones, y las transferencias monetarias focalizadas. Es esencial que las estrategias de compensación sean diseñadas e implementadas de manera cuidadosa y transparente, asegurando una distribución equitativa de los beneficios y costos asociados con los impuestos verdes. Al mismo tiempo, es fundamental que las compensaciones no contrarresten la mejora ambiental lograda por los impuestos verdes o que reduzcan la eficacia en la corrección de las externalidades ambientales negativas.

Una práctica recomendable es destinar parte de los ingresos recaudados por los tributos verdes a financiar actividades relacionadas con la preservación ambiental, así como utilizar una porción de estos recursos fiscales para implementar compensaciones distributivas focalizadas, como subsidios dirigidos a grupos de bajos ingresos o inversiones en comunidades afectadas. Las AATT pueden asignar parte de los fondos recaudados a programas de educación y capacitación, especialmente dirigidos a pequeñas empresas, para facilitar la adaptación a las nuevas políticas ambientales y mejorar la eficiencia de sus prácticas productivas.

Es importante que se establezcan sistemas de monitoreo continuo para evaluar los impactos distributivos de los impuestos verdes, con el fin de ajustar las políticas tributarias y de mejorar el diseño de los mecanismos de compensación. Además, resulta crucial que se fomente el diálogo y la participación ciudadana en la toma de decisiones sobre impuestos ambientales y medidas compensatorias, lo que puede contribuir a diseñar soluciones más equitativas y aceptadas por los contribuyentes. Del mismo modo, para abordar de manera efectiva los impactos distributivos es fundamental promover la cooperación entre diversos órganos de gobierno, la sociedad civil y el sector privado.

Otro ámbito en que resulta relevante el papel de las AATT es en la elaboración de estudios sobre gastos tributarios, ya que constituyen un insumo relevante para la realización de análisis de costo-beneficio respecto de estos tratamientos tributarios preferenciales. Para ello, corresponde enfocarse no sólo en el gasto tributario con impacto positivo en términos de la acción climática, sino también abordar los efectos del gasto tributario con repercusiones ambientales negativas, incluyendo sus efectos sobre la producción y la distribución del ingreso.

Para cumplir con los nuevos desafíos, las AATT deben avanzar en la adopción de nuevas prácticas, en el fortalecimiento de las capacidades técnicas de su personal y en la recopilación de información detallada y actualizada que permita evaluar los impactos de la tributación verde en el ámbito económico, social y ambiental.

Es importante destacar que, aunque los impuestos específicos pueden ser útiles para abordar las externalidades ambientales negativas, la presencia de demandas inelásticas limita la efectividad de aplicar tributos para aumentar los precios y controlarlas completamente. Por lo tanto, es necesario complementar la tributación verde con nuevas regulaciones, acompañadas de un mayor esfuerzo de inversión pública en infraestructuras sostenibles, e impulsar una revisión (disminución o eliminación) de los subsidios al consumo de combustibles fósiles.

En definitiva, las AATT deberán acompañar los esfuerzos de adecuación de los sistemas tributarios, aportando una perspectiva integral y transversal, y asumiendo los desafíos que implica la implementación de impuestos ambientales que requieren un desarrollo técnico cuidadoso y una evaluación detallada caso por caso.

[1] Artículo basado en el Documento de Trabajo “Hacia Administraciones Tributarias Verdes: requisitos, capacidades y transformaciones ante los retos ambientales y climáticos” publicado por el Centro Interamericano de Administraciones Tributarias (CIAT).

https://www.ciat.org/Biblioteca/DocumentosdeTrabajo/2024/DT-04-24.pdf

10,974 total views, 14 views today