Economía Digital – Impuesto a los beneficios en las transacciones internacionales. Necesidad de aguardar una coordinación global

Introducción

En estas líneas trataremos brevemente de fundamentar porqué entendemos que sería conveniente aguardar una coordinación internacional antes de seguir avanzando unilateralmente con la imposición a los beneficios de la economía digital cuando no hay presencia física del prestador en el lugar de consumo.

Como ejemplo de los servicios que nos ocupan podemos mencionar el almacenamiento de datos proporcionado por servidores localizados fuera de la jurisdicción, las plataformas administradas desde el extranjero (por ejemplo, redes sociales), y aquellas dedicadas al big data, publicidad o streaming de películas, videos o música. Además, se observa una tendencia creciente en servicios digitales relacionados con actividades de ocio, especialmente en plataformas de juegos de azar que operan internacionalmente. Para ilustrar esta tendencia puede revisarse una lista completa de casinos online españoles, que evidencia claramente cómo estos servicios digitales se suman a la amplia gama de plataformas externas, junto con los motores de búsqueda y los sitios de comercio electrónico.

Naturaleza de los Gravámenes que pueden alcanzar las Transacciones Digitales Internacionales en Trato.

Los gravámenes que se pueden aplicar a estas transacciones pueden ser:

a. Impuestos al Consumo

b. Impuestos a Beneficios Presuntos

Nos referimos a un tributo sobre beneficios presuntos atento que, al no tener el proveedor del servicio presencia física en la jurisdicción del usuario, no es posible contar con los datos necesarios para determinar en forma certera la ganancia imponible en cabeza del mismo.

Modalidad de Recaudación de los Tributos mediante Percepción o Retención en la Fuente

Al tratar la modalidad recaudatoria de los servicios en cuestión, tiene importancia nodular el hecho de que el sujeto prestador de los mismos se encuentra situado fuera de la jurisdicción del usuario/consumidor, no resultando posible a las autoridades de ésta, unilateralmente, determinar la base imponible cierta, como tampoco proceder al cobro directamente en cabeza del prestador.

Asimismo, por la misma razón, la falta de presencia física del proveedor en la jurisdicción del usuario, la recaudación de los tributos se efectúa mediante percepción (impuesto al consumo) y retención (impuesto a la ganancia) en la fuente.

Precisamente, la modalidad de recaudación del impuesto a las ganancias referida, y su rol en el sujeto incidido económicamente por el tributo, será nuestra fuente de análisis que nos llevará a concluir la necesidad de evitar el establecimiento unilateral de regímenes de imposición a las ganancias y aguardar una coordinación internacional en la materia.

Recaudación del Impuesto sobre los Beneficios a través de un Agente de Retención

En este caso, el agente que paga el servicio, o interviene en el pago del mismo retiene el impuesto y lo ingresa al fisco.

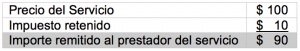

Ejemplo:

Luego, se remiten $ 90 al prestador del exterior y se ingresan $ 10 al fisco del país donde reside el usuario o consumidor.

Grossing Up

Puede ocurrir que el proveedor del exterior no acepte ver en los hechos reducido su ingresos, por lo que suele pactarse lo que en la técnica tributaria se denomina “grossing up”.

En el caso del ejemplo que venimos considerando, sería

Precio a facturar por el servicio: Y

Tasa del impuesto: 10%

Y = 100/ (1-0,10) = $ 111,11

Es decir,

Precio de Factura: $ 111,11

Impuesto que se retiene: $ 11,11(10% s/$ 111,11)

Valor recibido por el prestador del servicio: $ 111,11 – $ 11,11 = $ 100

O sea, con la aplicación del grossing up el sujeto incidido económicamente es el consumidor del servicio, desvirtuándose el espíritu del impuesto que es gravar la ganancia presunta, obtenida por el proveedor del mismo.

La Elasticidad de la Demanda como Determinante del Sujeto Incidido Económicamente

En lo descripto precedentemente analizamos los distintos valores que, en teoría, percibiría el proveedor del servicio en el caso de implementarse un impuesto sobre los beneficios, se aplique o no el grossing up.

Ahora bien, cualquiera sea la naturaleza del tributo, al consumo o sobre los beneficios, y medie o no la aplicación del grossing up, el valor que efectivamente recibe el proveedor dependerá de la elasticidad de la demanda del servicio en cuestión y el grado de competitividad entre las empresas proveedoras del mismo.

Recordemos rápidamente qué entendemos por elasticidad de la demanda. Ésta es la variación porcentual que experimenta la cantidad demandada de un bien ante un cambio del 1% en su precio. En particular, si estamos ante un servicio con una demanda de comportamiento normal, la elasticidad de la demanda nos indicará en qué porcentaje disminuye la cantidad demandada ante el aumento del 1%. Ahora bien, si su demanda no disminuye al aumentar el precio, estamos ante una demanda perfectamente inelástica. Asimismo, si la demanda se reduce en un porcentaje menor al aumento del precio, la demanda es relativamente inelástica.

Teniendo en cuenta la elasticidad de la demanda, ante la imposición de un tributo el oferente trasladará el mismo a sus consumidores en la máxima magnitud posible, en la medida que tal elasticidad lo permita.

Por lo tanto, cuanto más inelástica sea la demanda y, cuanto menor sea la competencia a que esté expuesto el oferente del servicio, más parte del impuesto será soportada por el consumidor local y menos por el proveedor del exterior.

Si bien cabría realizar estudios econométricos para determinar en cada servicio la elasticidad de la demanda del mismo, nos atreveríamos a señalar que determinadas plataformas y servicios digitales presentan demandas relativamente elásticas en razón al carácter oligopólico del mercado, por lo que es de esperar que parte del peso de los tributos, quizás la mayor, recaiga en el consumidor local. Ejemplo de estas empresas pueden ser Google, Facebook o Amazon.

Al respecto, en el caso del impuesto al valor agregado, que el consumidor soporte el peso económico del tributo es lo buscado por el legislador, pero no lo es en el caso de los tributos que pretenden gravar los beneficios del prestador del servicio.

De lo expuesto surge que la intención de establecer un impuesto sobre los beneficios se traduzca en los hechos, total o parcialmente, en un impuesto al consumo. Si ya existe éste, nos encontraríamos ante el hecho de que, desde el punto de vista económico, tenemos dos impuestos que gravan el consumo.

La Búsqueda de una Solución Global

La búsqueda de soluciones unilaterales para alcanzar la base imponible representada por los beneficios que generan estos servicios se encuentra en plena proceso de expansión, como lo muestra la existencia de un proyecto de ley en España[1] o la consideración en el Reino Unido de creación de un impuesto a la facturación de las prestadoras de los servicios en cuestión[2].

Al respecto, a los fines de que los tributos que persiguen gravar las utilidades recaigan efectivamente sobre éstas, lo apropiado sería una solución multilateral, como puede ser, determinar el impuesto directamente sobre la base imponible de las empresas que prestan los servicios, y distribuir el mismo teniendo en cuenta algún criterio, como los propuestos en la Acción 1 de las BEPS (OCDE), consistente en tomar en cuenta, para tales efectos, las ventas que las empresas realizan en cada jurisdicción[3].

Conclusión

De lo expuesto podríamos concluir:

[1] https://www.iprofesional.com/impuestos/280337-impuesto-ley-empleo-Espana-lidera-la-implementacion-de-la-Tasa-Google-un-nuevo-impuesto-sobre-servicios-digitales.

[2] “The quest for a fairer way to tax the tech giants”, Financial Times, The Editorial Board, 30/10/2018.

[3] 2015 OCDE. “Addressing the Tax Challenges of the Digital Economy, Action 1– 2015 Final Report”.

8,079 total views, 12 views today

1 comentario

Excelente Artículo.