El llamado “6to. Método”

Un gran invento argentino que se ha generalizado en América Latina

Han pasado algunos años desde que la Administración Federal de Ingresos Públicos de Argentina (AFIP) se planteó atender un esquema de evasión tributaria cuyo principal objetivo es manipular precios de productos primarios (Ej.: cereales, soya, etc.) para ahuecar la base imponible en el país de exportación.

Han pasado algunos años desde que la Administración Federal de Ingresos Públicos de Argentina (AFIP) se planteó atender un esquema de evasión tributaria cuyo principal objetivo es manipular precios de productos primarios (Ej.: cereales, soya, etc.) para ahuecar la base imponible en el país de exportación.

Básicamente, dicho esquema consiste en la exportación de productos primarios desde el país productor, utilizando intermediarios sin sustancia económica situados en jurisdicciones de baja o nula tributación y/u opacas. Adicionalmente, el exportador transa los precios de los productos en momentos en los cuales por la estacionalidad del bien estos son más bajos, utilizando contratos a plazo y lleva a cabo la “real” exportación en un momento en el cual los precios se elevan.

Como respuesta Argentina implementó a nivel normativo en el año 2003 el llamado “6to Método”. Éste consiste básicamente en tomar el mayor precio entre aquel transado por las partes y el del “mercado transparente” donde se negocia el bien al momento de su embarque, cuando la administración tributaria compruebe que se ha dado el esquema de evasión antes mencionado. La norma implementada por Argentina exime al exportador local de esta medida, solo cuando pueda demostrar que el intermediario cumple con una serie de requisitos que indican que el “intermediario internacional” tiene sustancia económica.

Esta medida ha dado buenos resultados al desmotivar la conducta que lleva a este tipo de evasión tributaria en un sector clave de la economía del país.

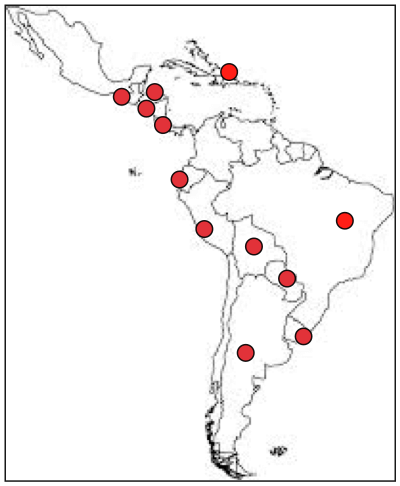

Gracias a la difusión que organizaciones regionales como el BID y el CIAT dieron a esta medida, y a la motivación de la AFIP por difundir esta buena práctica, en la actualidad doce países de la región la han implementado, siendo los primeros Uruguay y Ecuador.

En el siguiente gráfico se identifican los países que adoptaron esta medida

Luego de analizar nueve de las doce medidas existentes, llegué a la conclusión de que cuando hablamos del llamado “6to método”, no estamos refiriéndonos a un desarrollo único. Las diferencias son más que significativas y nos pueden llevar a resultados muy diferentes.

Los países que más han capitalizado experiencia en la aplicación del “6to. método” son Argentina y Uruguay. Seguramente, tendremos que esperar algunos meses o años para conocer el impacto que el “6to método” ha causado en los diferentes países que lo han implementado.

Es claro que esta medida atiende los riesgos tributarios que se generan en varios de los sectores “clave” de los países de América Latina y el Caribe, donde una merma poco significativa en el nivel de tributación puede implicar en términos absolutos cuantiosos recursos tributarios.

En la siguiente TABLA es posible consultar las principales diferencias y similitudes entre las normas adoptadas por nueve países de América Latina. La manera en que conjugan los diferentes criterios adoptados, influirán notablemente en el impacto que la norma genere, como así también en las acciones que deberá tomar la administración tributaria para administrarla. A continuación se resumen las principales diferencias encontradas en los diferentes aspectos de la norma:

|

Aspecto |

Diferentes enfoques adoptados |

| Operaciones a las que aplica la medida |

|

| Naturaleza de la medida |

|

| Productos o bienes objeto de la medida |

|

| Condición de vinculación | La condición de vinculación entre el exportador y el importador y/o el destinatario efectivo, se establece expresamente en la mayoría de los países |

| Condición de que exista un intermediario internacional | La condición de que exista un intermediario internacional que no tenga sustancia económica para que se aplique la medida, se establece expresamente en la mayoría de los países. |

| Jerarquía de métodos |

|

| Precios a considerar |

Algunos países admiten el precio pactado por las partes cuando el contrato sea presentado ante la administración tributaria u otro organismo gubernamental, a los pocos días de suscrito. |

| Excepciones a la aplicación de la medida | Algunas medidas implementadas en la región brindan la posibilidad al sujeto local de probar que el intermediario tiene sustancia económica, aunque los criterios no son los mismos en todos los casos. |

12,721 total views, 14 views today

11 comentarios

Excelente artículo Gonzálo, da una perspectiva muy amplia del método e invita al resto de países a considerarlo en sus legislaciones.

Dios primero que mi país pueda llegar a ser uno de los que adopte la medida. Parece muy atinente solo esperamos ver los resultados que hayan obtenido aquellos países que ya lo implementaron.

Un gusto Gonzalo leer tu claro y completo post; siempre es bueno tomar conocimiento de como las buenas prácticas ideadas por nuestras administraciones tributarias son replicadas y coadyuvan al crecimiento de los países de Latinoamérica. Abrazo

Buen enfoque Sr Arias, me parece que ha sintetizado este método para las empresas exportadoras en los siguientes conceptos.

exportación de productos primarios desde el país productor, utilizando intermediarios sin sustancia económica situados en jurisdicciones de baja o nula tributación y/u opacas.

En el caso de las exportaciones de café la volatilidad del mercado internacional presenta sesgos considerables en periodos de muy corto plazo.

Creando distorsiones fuertes entre el valor del contrato y el mes en que se efectúa el embarque.

Saludos

Gonzalo, gracias por acercarnos, una vez más, material tan valioso vinculado a la tributación en la región -más aún si se tiene en cuenta la actualidad que, a nivel global, a adoptado la temática del denorminado «sexto método».

Un analisis muy interesante y muy util para entendernos en la región. Felicidades

Buen Día.

En la normativa Argentina en la cual se expone en el artículo 15 de la Ley de Impuesto a las Ganancias, que habitualmente se llama «sexto método». El “Sexto Método” al parecer es bastante amplio y complejo, porque a la vez también se relaciona con las políticas tributarias emitidas para una serie de modificaciones a la ley del Impuesto a la Renta para cambios establecidos a los precios de transferencia. La aplicación de este “sexto método” podría traer problemas en los desarrollos de legislaciones tributarias para las normas de precios de transferencia a nivel internacional y en la práctica hay una gran cantidad de factores que dificultad su adecuado funcionamiento; pero este método podría funcionar efectivamente en un país con una determinada realidad pero no todos los países tienen la misma realidad en lo que respecta a la legislación tributaria y económica; se tendría que trabajar y desarrollar más planes organizacionales, presupuestos para la aplicación, desarrollo y estandarización en lo que se refiere a la legislación tributaria.

Hay quienes opinan que: ” Si bien el objetivo que persigue el legislador es evitar estructuras elusivas a través del uso de intermediarios internacionales sin real sustancia, y si bien coincidimos con que la consecución de dicho objetivo es de suma importancia para el país, consideramos que la forma más apropiada de evitar dichas estructuras es a través de la fiscalización efectiva, en la práctica, utilizando las herramientas que Administraciones Tributarias alrededor del mundo normalmente utilizan, y no a través de cambios legislativos que complican los análisis, en muchos casos alejándose de un verdadero valor de mercado”.

Estimado Gonzalo; muy bueno tu articulo, sobretodo en estos momentos en que se debate globalmente la pertinencia del denominado 6° Metodo. La adopción del mismo en tantos paises latinoamericanos(12) dan cuenta de su importancia para la región. Te mando un fuerte abrazo y seguramente nos veremos en alguno de loos foros proximamente.

Estimado Gonzalo, buen día

En efecto, el llamado «Sexto Método» en la práctica ha traído consigo varios debates en las Administraciones Tributarias, sobre todo en países como en el Ecuador donde su incorporación en la normativa lleva ya varios años, y son algunos los sectores involucrados en auditorías con ajustes significativos. Una de las principales preguntas que nos hemos realizado es ¿cuán apegado está este método al cumplimiento de principio de plena competencia?… Y la verdad, es que su efecto va más allá, la práctica del «Sexto Método» es la creación de una medida anti-abuso, que castiga un comportamiento nocivo de triangulación con la intervención de un intermediario internacional -controlado y sin esencia económica- cuya función es opacar los precios reales de mercado y dejar el margen de la operación -generalmente- en paraísos fiscales. Lastimosamente, la complejidad de los mercados de commodities y la falta de transparencia de información hacen que en la práctica este «Método» se torne más difícil de entender en tribunales (juicios), y finalmente, no se llega a distinguir con total claridad -para quienes no están involucrados- la forma cómo opera una compañía bajo las circunstancias del mercado reales y una compañía con una planificación fiscal internacional nociva. Por ello, es importante enfatizar la importancia de difundir este tipo de análisis y compartir entre Administraciones Tributarias casos exitosos que permitan comprender como las planificaciones fiscales internacionales efectivamente erosionan las bases imponibles.

Saludos, Verónica Velasco Santillán

Estimado Gonzalo, te felicito por el artículo crees que pueda hacerte por favor algunas preguntas con respecto a este metodo. Muchas Gracias. Saludos, mail. achumbia@sunat.gob.pe.

Gracias por los artículos,muy interesantes especialmente El llamado “6to. Método”.