Las finanzas descentralizadas (DeFI) ¿la evolucion de las cuentas Offshore? Parte II

En la primera parte del blog, describimos el funcionamiento básico de los protocolos de finanzas descentralizadas denominadas DeFi, y los riesgos fiscales y de lavado de activos que se derivan del anonimato que los caracteriza.

Ahora bien, la acción de los gobiernos y administraciones tributarias para prevenir y actuar sobre los delitos financieros que podrían verse involucrados en la utilización de estos protocolos, requerirán regulaciones específicas que permitan ser cumplidas.

¿ES POSIBLE REGULAR LAS DEFI?

El documento del Foro Económico Mundial denominado “Decentralized Finance (DeFi) Policy-Maker Toolkit”[1], aporta un kit de herramientas diseñado como punto de partida para los responsables de la formulación de políticas que buscan comprender los riesgos y oportunidades que ofrecen las DeFi e idear las mejores políticas de regulación.

Allí se menciona que la actividad de las DeFi abarca muchos dominios de la regulación financiera, incluidos valores, derivados, bolsas, gestión de inversiones, supervisión bancaria, delitos financieros, financiación al consumo, seguros, gestión de riesgos y supervisión macroprudencial. Es por ello que se destaca que una estrategia global coherente es importante y podría delegarse a un grupo de trabajo transversal o un organismo similar.

Algunos patrones de actividad de DeFi coincidirán claramente con las categorías legales establecidas; otros no lo harán.

Por lo tanto, sugieren la adopción de una serie de políticas para las DeFi, que incluyen:

Además con buen criterio se menciona que una regulación efectiva, probablemente implique una combinación de la regulación existente, regulación modernizada y nueva regulación a medida.

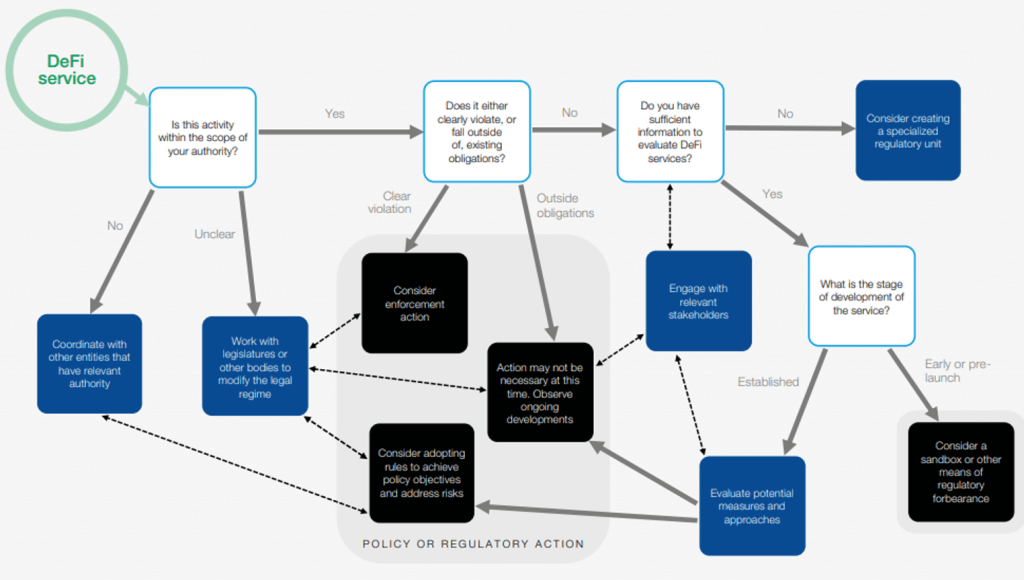

El cuadro siguiente[2], ilustra el toolkit propuesto para identificar y diseñar las políticas sobre DeFi.

Por último, el documento destaca que están emergiendo cuerpos legislativos específicos para activos digitales, incluida la propuesta integral de Mercados de Criptoactivos (MiCA[3]) de la Unión Europea. Sin embargo, la mayoría de las jurisdicciones aún no han adoptado marcos a la medida de estas necesidades.

EL CAMINO HACIA LA REGULACION EN LOS ESTADOS UNIDOS DE AMERICA

La SEC (Securities and Exchange Comission) ha evidenciado sus intenciones de regulación del ecosistema de las finanzas descentralizadas (DeFi) y de las criptomonedas en general, con el propósito de proteger a los inversores ante eventuales fraudes.

Gary Gensler, presidente del organismo regulador, ha dicho que el rápido crecimiento del ecosistema financiero descentralizado puede conllevar altos riesgos para los inversores.

Ante la Comisión de Asuntos Económicos y Monetarios del Parlamento Europeo, expresó que «A diferencia de las bolsas tradicionales, como la Bolsa de Valores de Frankfurt, las plataformas cripto proporcionan acceso directo a millones de inversores. No hay intermediario entre el público y la plataforma, Por lo tanto, a falta de obligaciones claras de protección de los inversores en estas plataformas, el público inversor se ve vulnerable. Desafortunadamente, esta clase de activos ha estado plagada de fraudes y estafas»[4]

En este camino, la SEC tiene previsto hacerse con herramientas de inteligencia artificial para supervisar las transacciones que ocurren dentro de la industria DeFi. De acuerdo a una nota periodística publicada en mayo por la revista “Forbes”[5], la SEC habría cerrado un contrato con una compañía del ámbito privado que brindará al regulador estadounidense la tecnología necesaria para analizar y rastrear los contratos inteligentes.

Las herramientas de Inteligencia Artificial y Aprendizaje Automático resultan válidas para identificar direcciones desconocidas y transacciones que podrían ser sospechosas. Además, son capaces de identificar y monitorear direcciones cripto conocidas vinculadas a actores ilícitos.

CONCLUSIONES

Mucho se ha avanzado en la lucha contra la falta de transparencia en la utilización anónima de las cuentas offshore de empresas constituidas en los llamados “paraísos fiscales”, en especial respecto al manto de anonimato que cubre al beneficiario final, terreno fértil para la comisión de delitos financieros que habitualmente salen a la en las investigaciones por filtraciones de datos por parte de “arrepentidos” (Papeles de Luxemburgo 2014, Swissleaks 2015, Panamá Papers 2016, Pandora Papers 2021, etc.)

Los intercambios automáticos de información tales como el CRS[6], o el FATCA[7] en EEUU sin duda han sido herramientas eficaces para lograr transparencia en los fondos, ya que permiten a las AATT desalentar por riesgo percibido y elaborar políticas fiscalizadoras a partir de datos oportunos y precisos.

La realización con sustancia de los intercambios es posible debido a la existencia de instituciones obligadas a brindar la información y al hecho de que serán sancionadas ante el incumplimiento por parte de sus respectivos países adheridos a los acuerdos.

Para trazar un paralelismo con el universo de las DeFi, debe hacerse una distinción entre el exchange descentralizado y la empresa que desarrolla la interfaz gráfica que permite a los usuarios interactuar con los smart contracts desarrollados sobre el protocolo para intercambiar criptomonedas. El primero es la plataforma propiamente dicha donde los usuarios compran y venden sus activos y la segunda es la organización en donde programadores construyen los cimientos para los intercambios.

Por lo tanto, son estas empresas las que podrían velar por la utilización de las plataformas y protocolos en el marco de las normas financieras globales, lo que implicaría al menos el conocimiento de sus clientes que operen a partir de un umbral determinado.

En términos tributarios, tal como ha sucedido con las cuentas off shore, las DeFi per se no son sinónimos de evasión, sino que la falta de una clara identificación de los beneficiarios de operaciones financieras de una determinada cuantía, puede convertirlas en un canal para la evasión impositiva y el lavado de dinero.

En principio, si bien en las DeFi no hay posibilidad de contar con “arrepentidos” ya que los contratos se realizan entre direcciones no identificadas que impiden conocer de inmediato a quien pertenecen, debe tenerse presente que las herramientas de trazabilidad también están evolucionando a pasos agigantados, por lo que es esperable que en un futuro próximo las nuevas “filtraciones” provengan del rastreo e identificación que éstas proveen.

Sin embargo, el gran desafío será lograr el mentado equilibrio entre la privacidad y el apego a las normas tributarias, a modo de aprovechar los beneficios de la tecnología evolutiva, pero con primacía de la Ley como pilar de un verdadero Estado de Derecho.

[1] https://www3.weforum.org/docs/WEF_DeFi_Policy_Maker_Toolkit_2021.pdf

[2] Solo disponible en idioma inglés

[3] La propuesta MICA puede verse en el siguiente enlace: https://eur-lex.europa.eu/legal-content/EN/TXT/?uri=CELEX%3A52020PC0593

[4] https://www.sec.gov/news/speech/gensler-remarks-european-parliament-090121

[5] https://www.forbes.com/sites/stevenehrlich/2021/08/27/sec-signs-deal-to-investigate-defi-transactions/?sh=4c402819787c

[6] El Common Reporting Standard (CRS), desarrollado en respuesta a la solicitud del G20 y aprobado por el Consejo de la OCDE el 15 de julio de 2014, pide a las jurisdicciones que obtengan información de sus instituciones financieras e intercambien automáticamente esa información con otras jurisdicciones anualmente. Establece la información de la cuenta financiera que se intercambiará, las instituciones financieras obligadas a informar, los diferentes tipos de cuentas y contribuyentes cubiertos, así como los procedimientos comunes de debida diligencia que deben seguir las instituciones financieras. https://www.oecd.org/tax/automatic-exchange/common-reporting-standard/

[7] Foreing Account Tax Compliance Act https://www.irs.gov/businesses/corporations/foreign-account-tax-compliance-act-fatca

3,333 total views, 3 views today