Cooperación tributaria internacional: Principales avances y oportunidades para América Latina y el Caribe

La creciente globalización de los últimos 40 años ha aumentado la importancia de una mayor cooperación tributaria internacional (CTI) para combatir la evasión fiscal y evitar la erosión de la base de la imposición a la renta mediante el traslado de beneficios entre jurisdicciones.

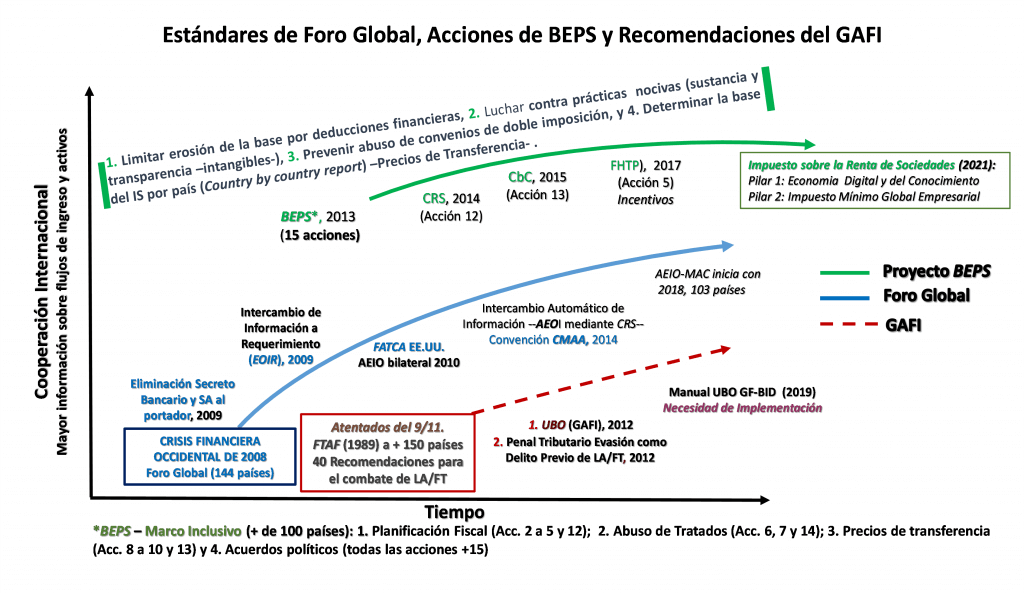

En este blog discutiremos los principales avances en esta cooperación tributaria internacional, la participación de América Latina y el Caribe en este proceso y las oportunidades futuras para la región.

Un breve histórico de la cooperación tributaria internacional

En la década de 1920, se establecieron acuerdos internacionales de tributación sobre la renta de empresas, fruto de negociaciones en la Sociedad de las Naciones. Dichos acuerdos definieron tres conceptos fundamentales:

La necesidad de cooperación internacional para combatir la evasión ocupó un lugar destacado como lo demuestra el título del informe de 1927 “Report on Double Taxation and Tax Evasion presented by the Committee of Technical Experts on Double Taxation and Tax Evasion”.

La globalización se aceleró en los últimos 40 años con el intercambio comercial, acompañada de la liberación de los flujos financieros y el surgimiento de firmas globales, complejas cadenas de valor que concentraron el intercambio de bienes, servicios, financiamiento e intangibles. Este proceso se intensificó, aún más a fin de siglo, con el extraordinario desarrollo de las industrias de logística, de la tecnología de la información y de las telecomunicaciones. Sobre el principio de los años 2000, resultaba claro que cuanto mayor era la liberalización comercial y financiera, y consecuentemente la integración económica, mayor era la competencia tributaria para atraer la inversión empresarial y los altos patrimonios (ahorro). Esto llevó la comunidad internacional a desarrollar instrumentos para intentar retener las bases tributarias dentro de las fronteras nacionales, como los precios de transferencia de la OCDE o la Directiva del ahorro de la UE, acuerdos que obtuvieron resultados limitados. De este modo, fracasó el proyecto Harmful Tax Competition concebido en 1998 para acabar con el problema de los paraísos fiscales y los regímenes de atracción de inversiones móviles, el primer intento serio de acción coordinada en este tema.

Un nuevo impulso a la cooperación: los ataques del 11 de septiembre y la crisis financiera internacional

Apenas iniciado el siglo XXI, los procesos de cooperación internacional para la transparencia tributaria y la lucha contra la evasión, promovidos por el G20 y liderados por la OCDE se tornaron prioritarios tras dos acontecimientos críticos:

Foro Global Transparencia e Intercambio de Información Tributaria

Aunque la operativa del Foro Global afecta principalmente a la gestión de las administraciones tributarias, tiene consecuencias en política tributaria, como reforzar el principio de renta mundial en la imposición a las personas físicas. Adicionalmente, a partir de 2014 el Foro Global desarrolló los estándares para el intercambio automático de información financiera, una función de administración tributaria netamente internacional que está teniendo gran influencia en el control fiscal en los países que vienen realizando los intercambios desde 2018.

A partir de estos avances de la CTI y ante los altos niveles de deuda y déficit, los gobiernos se focalizaron en el combate de la evasión y la elusión, producto de la planificación fiscal agresiva de grandes empresas multinacionales que trasladan sus beneficios a países de escasa o nula tributación, con la connivencia de éstos, en especial los “paraísos fiscales”. Así surge el proyecto “Erosión de la base imponible y traslado de beneficios” (BEPS por su acrónimo en inglés). Esta cooperación, limitada inicialmente a los miembros de la OCDE se fue ampliando progresivamente hasta alcanzar más de140 países en el denominado Marco Inclusivo (MI).

Aunque BEPS trata sobre todo de política tributaria, muchas de sus medidas exigen cooperación administrativa reforzada. Es el caso del intercambio de rulings de la Acción 5, la prevención de los abusos de convenios fiscales de la Acción 6, el intercambio de informes país por país de la Acción 13 o las revisiones entre pares para la resolución de controversias de la Acción 14. Más recientemente, la necesidad de CTI se está viendo reforzada en la implementación de la propuesta de los 2 Pilares, que transformarán la imposición a la renta internacional de empresas.

Fuente: Propias

Principales avances de la cooperación tributaria internacional en América Latina y el Caribe

Desde 2010 los países de América Latina y el Caribe (ALC) han hecho un esfuerzo para cumplir con sus compromisos internacionales y han mejorado sus capacidades domésticas para combatir la evasión fiscal:

La colaboración internacional ha redundado en:

Gracias a esta infraestructura de control, siete países estiman haber recaudado € 3,600 millones adicionales como resultado exclusivo de las acciones por EOIR desde 2009 y se estima que en ALC se han cobrado € 21,500 millones adicionales debido a los programas de regularización voluntaria previos a los intercambios automáticos (CRS-AEIO) desde 2009, según el Informe de Transparencia del Foro Global en 2021. Finalmente, debe recordarse que en dicho documento se estiman en US$ 900 mil millones, de los cuales el 27% es financiero, el patrimonio offshore de ALC, lo cual pone en evidencia el arduo camino por delante.

Obviamente, este esfuerzo de los países fue apoyado por el BID y otras multilaterales que operan en la región mediante asistencia técnica por varios medios, incluyendo seminarios, manuales, entrenamiento, etc. y la mutua colaboracion que se desarrollaron para capacitar cerca de 1.500 funcionarios.

Retos y posibles líneas de acción para América Latina y el Caribe para profundizar la cooperación tributaria internacional

El primero y más importante es reforzar el esfuerzo buscando la “completitud” de la aplicación de los instrumentos de transparencia fiscal en el combate a la evasión y los acuerdos de política tributaria que eviten que la planificación agresiva erosione las bases impositivas.

Las principales acciones para lograrlo son:

Es importante también fortalecer la institucionalidad, los mandatos y procedimientos, para superar las asimetrías entre países en la formulación de políticas tributarias en los foros internacionales. Eso significa fortalecer el diálogo regional para que América Latina hable con voz propia y su rol no se limite a la adhesión a normativas definidas principalmente por los países desarrollados y los grandes emergentes en consulta con las grandes multinacionales. Esto va a requerir la modernización de las áreas internacionales de las administraciones tributarias, para lo que se necesita ayuda mutua, además del apoyo multilateral.

Otra oportunidad para la región es fortalecer la cooperación para mejorar el control del cumplimiento del IVA a los servicios digitales como de la renta internacional de empresas o los impuestos al patrimonio. En este sentido, la región debería:

Finalmente, y no menos importante, es que estos avances lleven a la integración de todas las jurisdicciones a nivel global, y a la exclusión de las que no colaboran, al proceso de transparencia debido que un solo país con opacidad fiscal genera ineficiencia en mercados integrados e inequidades entre los socios comerciales. Además, es crucial que los mecanismos de CTI para el combate a la evasión también incluyan mejoras de gestión para ser eficaces sin olvidar la protección de los derechos del contribuyentes, la seguridad de los datos y que los costos de cumplimiento y control sean lo más reducidos posibles.

En el BID somos conscientes de la magnitud de estos retos y de las dificultades que implica ser partícipe pleno en la CTI. Nuestra misión es poner a su disposición nuestros recursos técnicos y financieros, para que las administraciones tributarias de la región puedan mejorar en la movilización de recursos domésticos y así alcanzar los Objetivos de Desarrollo Sostenible.

Conoce más sobre el trabajo del BID con las administraciones tributarias aquí.

Este trabajo está ligado al documento: Nueva Imposición Internacional sobre Sociedades. Desafíos, Alternativas y Recomendaciones para América Latina y el Caribe.

Otros artículos relacionados

Publicación Destacada:

Toolkit IVA Digital

[1] En todos los países que se ha derogado el secreto bancario, el titular de la cuenta mantiene derecho a la privacidad respecto de terceros, pero las autoridades de control, incluidas las tributarias, no se consideran terceros a este respecto.

6,480 total views, 4 views today