Acceso a la información financiera: pilar de la transparencia tributaria y la lucha contra el fraude **

En memoria de Francisco Abea

Es natural que las administraciones tributarias, por su función, requieran acceder a información en poder del sistema financiero. Velar por el cumplimiento tributario sin conocer los flujos financieros genera administraciones tributarias “miopes”, que se ven motivadas a implementar procedimientos poco ortodoxos para acceder indirectamente a información que permita desplegar controles, como por ejemplo, impuestos sobre transacciones financieras.

También es reconocido que la protección de datos personales (privacidad) y la confidencialidad comercial constituyen derechos relevantes. El “secreto financiero” contribuye a dicha protección, sin embargo, no se podría considerar infringido cuando una administración tributaria, haciendo uso de sus poderes, accede a dicha información. Ello es así porque la confidencialidad no se “quiebra”, al ampararse el “secreto bancario” en el “secreto tributario”, otorgando un nivel equivalente de confidencialidad. Algo similar sucede cuando una administración tributaria intercambia información a nivel internacional, sea esta financiera u otra información sujeta a sigilo. Los instrumentos tributarios para el intercambio de información establecen expresamente la obligación de mantener la confidencialidad de acuerdo con las normas que sean más estrictas.

A pesar de que el intercambio de información financiera entre jurisdicciones es actualmente una práctica común, nos preguntamos: ¿Por qué a algunos países les ha costado y todavía les cuesta tanto esfuerzo justificar el acceso a información financiera? La respuesta dependerá de la historia de cada país y de aspectos políticos, sociales y económicos. Por ejemplo, altos niveles de inseguridad y desconfianza en las instituciones públicas, normas para atraer capitales basadas en la opacidad, aspectos constitucionales históricos, etc. Lo que hay que entender es que en el corto y mediano plazo los efectos de no acceder a ese tipo de información e intercambiarla a nivel internacional son más nocivos para la economía de los países que los aspectos domésticos que fundamentan no acceder a ella. En efecto, para las empresas se reducen los riesgos reputacionales ya que pueden conocer mejor a sus socios comerciales, y más para los inversores internacionales, y a los países porque mejora su nivel de transparencia, estado de derecho y credibilidad internacional, ambos factores repercuten en la productividad.

La información financiera es clave para la una mejor tributación

La situación actual, caracterizada por la crisis generada por el COVID-19, se proyecta como una de las mayores crisis de los últimos 90 años. Las economías caen en picada al igual que los recursos tributarios. Éstos son clave para la estabilidad fiscal y económica, así la información financiera es indispensable para enfrentar este nuevo escenario caracterizado por la crisis y la economía digital. En el plano internacional, ante la necesidad de ingresos tributarios se espera que la tolerancia contra la opacidad sea aún menor.

En este sentido, el levantamiento del secreto bancario es un pilar fundamental de la lucha contra el fraude tributario y el lavado de dinero, así como una condición indispensable para la cooperación entre jurisdicciones mediante el intercambio de información, para el combate de ambos flagelos.

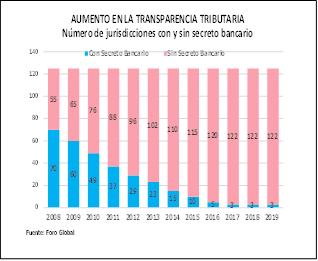

Como antecedente, a partir de la crisis financiera en los países desarrollados de 2008, se inició un esfuerzo internacional para implementar los principios de Transparencia Tributaria (TT).[1] Los cambios surgieron en las economías avanzadas por las necesidades fiscales originadas por la crisis y por la presión de la opinión pública que reaccionó ante los rescates al sector financiero y la revelación de prácticas de planificación financiera agresiva de grandes ahorristas y empresas. De hecho, algunas de estas últimas eran favorecidas por tratamientos especiales de las propias jurisdicciones receptoras. A su vez, resultó evidente que los países en desarrollo también han sido beneficiados con este proceso de TT, dados sus mayores niveles de evasión y menor capacidad institucional (organismos recaudadores, reguladores y judiciales) y muy limitadas facultades de control. El firme compromiso de los países a levantar el secreto bancario se ve reflejado en el gráfico adjunto. Adicionalmente, el conocimiento de datos financieros facilitados por el intercambio internacional incluido en el Estándar Común de Reporte del Foro Global también es una herramienta valiosa para un mejor conocimiento del sujeto tributario en sus operaciones domésticas. Por último, el acceso a la información financiera en varias actividades de riesgo es el elemento crucial del conjunto de (40) recomendaciones prescriptas por GAFI, incluyendo las del conocimiento del beneficiario final, para el combate al lavado de dinero, y con ello, el narcotráfico y la corrupción, entre otros.

Como antecedente, a partir de la crisis financiera en los países desarrollados de 2008, se inició un esfuerzo internacional para implementar los principios de Transparencia Tributaria (TT).[1] Los cambios surgieron en las economías avanzadas por las necesidades fiscales originadas por la crisis y por la presión de la opinión pública que reaccionó ante los rescates al sector financiero y la revelación de prácticas de planificación financiera agresiva de grandes ahorristas y empresas. De hecho, algunas de estas últimas eran favorecidas por tratamientos especiales de las propias jurisdicciones receptoras. A su vez, resultó evidente que los países en desarrollo también han sido beneficiados con este proceso de TT, dados sus mayores niveles de evasión y menor capacidad institucional (organismos recaudadores, reguladores y judiciales) y muy limitadas facultades de control. El firme compromiso de los países a levantar el secreto bancario se ve reflejado en el gráfico adjunto. Adicionalmente, el conocimiento de datos financieros facilitados por el intercambio internacional incluido en el Estándar Común de Reporte del Foro Global también es una herramienta valiosa para un mejor conocimiento del sujeto tributario en sus operaciones domésticas. Por último, el acceso a la información financiera en varias actividades de riesgo es el elemento crucial del conjunto de (40) recomendaciones prescriptas por GAFI, incluyendo las del conocimiento del beneficiario final, para el combate al lavado de dinero, y con ello, el narcotráfico y la corrupción, entre otros.

El acceso a los datos financieros es crucial para el análisis de riesgo

De acuerdo con la Base de Datos del CIAT [2], 32 de 36 países miembros y no miembros de América, África, Europa y Oceanía facultan a sus administraciones tributarias para acceder a la información financiera doméstica. Sin embargo, 30 de los 36 países de la base de datos tienen acceso sin necesidad de obtener autorización judicial. Ambas facultades son fundamentales para una serie de acciones de control. En primer lugar, no hay control de las finanzas de los contribuyentes en el siglo de la digitalización y la inclusión financiera si no se adapta la regulación para eliminar el sigilo bancario de operaciones internas de la jurisdicción. En segundo término, el acceso a los datos financieros es elemento crucial para el análisis de riesgo y el cruzamiento de información ya que el manejo de fondos (movimientos bancarios y sucedáneos electrónicos) es el espejo de los movimientos reales tanto para la tributación directa como para los impuestos al consumo. Finalmente, los pagos por cualquier modalidad (efectivo, tarjetas, medios electrónicos, etc.) de las transacciones, base caja, son el complemento imprescindible a la Factura Electrónica que registra el devengado de las ventas. En el futuro el chequeo automático digitalizado de ambos registros serán las bases de los principales instrumentos en los procesos de auditoría, por ejemplo: el análisis de riesgo, la consistencia de las declaraciones preelaboradas, o las transacciones intragrupo económico, entre otras.

En otro orden, es necesario agregar que todos los esfuerzos, en especial los de los actores multilaterales, tales como el Foro Global y el GAFI, tienen como principal condición la seguridad de los datos como forma de privilegiar el derecho a la privacidad de personas y el secreto comercial empresarial. El cumplimiento de dicha condición es monitoreado mediante evaluaciones periódicas de los procesos de obtención e intercambio de información. También, en paralelo, cabe destacar que para garantizar el respeto de esos dos derechos es indispensable que las jurisdicciones implementen sanciones civiles y penales acordes a la gravedad de los actos para aquellos que los violen, aplicando una graduación mayor a los funcionarios públicos.

Reflexiones y asignaturas pendientes

Lo expuesto demuestra que el acceso a la información financiera para el control del cumplimiento tributario, tanto a nivel doméstico como internacional, no es una opción; constituye una necesidad para asegurar que las administraciones tributarias cumplan debidamente con su principal objetivo. Este objetivo consiste en asegurar la debida aplicación del sistema tributario. En el plano internacional constituye un requerimiento para promover la recepción de inversiones genuinas y estar en línea con estándares globales de transparencia.

En la actualidad, la enorme mayoría de los países permiten a sus administraciones tributarias acceder a información financiera doméstica, e incluso intercambiarla por medio de diversos mecanismos (bajo requerimiento o de manera automática). La crisis incrementará la necesidad de instrumentar controles para lograr los ingresos tributarios con mayor eficiencia, por lo que integrar la información financiera a los sistemas de gestión de riesgos resulta crucial. De igual manera, un desafío a atender es el acceso a información financiera de la economía digital (Ej.: Criptomonedas) y a la información del Último Beneficiario Final, que, si bien no se trata estrictamente de información financiera, constituye información relevante para transformar datos bancarios en información útil en el marco de una investigación.

La transparencia en general, y la financiera en particular, – es un camino de ida sin retorno. Quienes no lo sigan quedarán confundidos en su institucionalidad, miopes frente a la evasión y el lavado de dinero.

** Se ha contado con la invaluable colaboración de Omaraly Blanco (CIAT) y los valiosos comentarios de Fernando Velayos y Martín Ardanaz.

[1] Los principios del Foro Global de Intercambio de Información y Transparencia tributaria (FG), integrado por 164 países, son: i) la eliminación del secreto bancario y la eliminación de las sociedades anónimas al portador; ii) el intercambio de información financiera a solicitud y automático con otras jurisdicciones; y iii) el conocimiento del beneficiario final de la propiedad.

[2] CIATData. Base de Transparencia y Cooperación Tributaria

18,144 total views, 48 views today

43 comentarios

Excelente trabajo que refleja claramente la importancia de la eliminación del secreto financiero y las indudables ventajas que esta transparencia brinda para el control tributario. Sería muy importante avanzar en los esfuerzos, por parte de los países, para lograr un diseño de registro único y uniforme internacional que permita identificar con absoluta precisión a las personas y sociedades sujetas al intercambio.

El acceso a la información financiera es vital para la AT. Resultaría deseable que los efectos de la pandemia, generen una alta presión de la opinión pública nacional como internacional para forzar a los pocos países que se resisten a compartirla. Los países que mantienen el secreto para fines fiscales, exponen su baja calidad institucional. Con respecto a los que brindan la información es auspicioso que sea automática. También es recomendable que la AT tenga un área específica de investigaciones financieras para el cruzamiento y mejor aprovechamiento de la misma.

Excelente artículo apreciado Gonzalo.

Para una Administración Tributaria (AT) el tener acceso a la información de los contribuyentes es indispensable, ya que permite realizar análisis sobre la veracidad de la información que este presenta en sus declaraciones; sin embargo, es importante recordar que la AT recibe ésta información bajo garantía de confidencialidad y debe ser utilizada para un proceso de investigación con propósitos tributarios de fiscalización, es decir que no se vuelve información pública. Para resguardar el proceso del cambio de información entre los entes reguladores del sistema financieros y la AT se deben crear procesos claros y transparentes que proporcionen seguridad a los contribuyentes que su información está protegida.

Una excelente enseñanza lo que nos deja el texto, sobre el acceso a la informacion financiera que tienen las administraciones tributarias, se vuelve un tema muy importante en nuestra sociedad que cada vez más establece estrategias de apoyo en la recaudacion tributaria del pais, debemos recordar que los entes financieros manejan casi el 80% de informacion economica de aquellas personas que optan por los servicios bancarios en la gestion de sus transacciones, es por ello que una vez más las administraciones tributarias deben hacer los cruces pertinentes y velar porque el contribuyente tribute conforme a sus ingresos reales que se informan publicamente en las nstituciones financieras. Del mismo modo se destaca la no secretividad de la informacion para que pueda ser utilizada de manera publica y de la mejor forma, condifendial en el beneficio de alcance de los objetivos estrategicos planificados por cada administracion tributaria.

Muy buen articulo , es una excelente reflexión que ya puesta en la practica no podrá traer mas que beneficios a las Administraciones Tributarias , que al final deben ser las garantes del buen uso y manejo de dicha información. Debe existir la suficiente confianza y credibilidad entre las instituciones que entregan y las que reciben esta información a fin de obtener el objetivo propuesto que es evitar la evasión de las obligaciones fiscales que causan detrimento del mismo Estado.

Muchas gracias por este excelente artículo; en el mismo se plantea una pregunta interesante: – “¿Por qué a algunos países les ha costado y todavía les cuesta tanto esfuerzo justificar el acceso a información financiera?”.

En los países latinoamericanos una de las mayores dificultades de que haya cooperación y relación de compartir información crucial, amparado en el sigilo, es la falta de confianza profesional entre las instituciones; producto de la incertidumbre y corrupción y otros antivalores que son generalizados. La corrupcion y la desconfianza entre las mismas instituciones del estado, son tumores malignos que flagelan nuestros países que provoca que se decreten leyes inverosímiles, como por ejemplo: leyes de impunidad que protege a políticos corruptos. aunado a ello, en estos países tercermundistas hay instituciones reguladoras de instituciones bancarias que emiten leyes que impiden a las administraciones tributarias tener acceso profundo a la información de sus usuarios financieros para efecto de investigaciones tributarias.

Sin embargo, en algunos países incluido el nuestro, se estas haciendo esfuerzos para que esta relación profesional entre instituciones del estado, pueda haber cooperación, gracias a las recomendaciones del GAFI y otras instituciones que luyan porque haya transparencia.

Es un artículo muy interesante, ciertamente las instituciones financieras manejan información que podría ser de ayuda para las Administraciones Tributarias, con el cual se podría cruzar información y corroborar los ingresos que percibe los contribuyentes, asì como identificar los beneficiarios de las transferencias bancarias, reduciendo la evasión y teniendo un mejor control del cumplimiento tributario de los contribuyentes.

Es imprescindible, Pues parte de esta información ayuda en gran parte a que la AT ejecute controles y maneje en consecuencias bases que implementen la transparencia, viabilidad y guía para las observancias legales de entes reguladores que quisieran maniobrar fraudes estipulados por ciertas categorías que horrorizan los términos de un país. Muy buen blog.

“El acceso a la información financiera para el control del cumplimiento tributario no es una opción; constituye una necesidad para asegurar que las administraciones tributarias cumplan debidamente con su principal objetivo”.

Como lo indica al comienzo del Blog la falta de información crea administraciones tributarias “miopes”.

El acceso a la información financiera es fundamental para obtener un cumplimiento tributario eficiente y que la Administración Tributaria cumpla a cabalidad con su objetivo principal.La confidencialidad debe ser la norma no solamente en el sistema bancario, sino en el sistema tributario.

El acceso de la información financiera local e internacional en la actualidad es considerada como una de las mejores herramientas para disminuir la evasión fiscal y los fraudes, y de ésta forma poder mitigar los efectos en la recaudación tributaria; sin embargo, las Administraciones Tributarias de América Latina necesitan fortalecer los canales y procedimientos de intercambio de información con las instituciones financieras (locales – internacionales) para que con la misma se realicen gestiones más efectivas.

Es muy importante resaltar el hecho de que se ha convertido en una necesidad para la Administración Tributaria, el acceso a la información bancaria de los Obligados Tributarios sin preámbulos, así la AT podrá cumplir con su objetivo de velar por cumplimiento voluntario y la aplicación correcta de las leyes tributarias por parte de cada Obligado Tributario. Los procedimientos para el sigilo de la información que la AT reciba deberá tratarse con transparencia y responsabilidad. En la actualidad es muy importante saber que la AT deberá incrementar controles efectivos que permitan eficiencia en la recaudación de ingresos, debido a que la crisis aumentara los riesgos, es por ello que es considerable y se convierte en una necesidad los cruces de información( accesos a información bancaria), ya que esto será esencial para el análisis de riesgos de los obligados tributarios.

Conforme la nota de pie de página, el Foro Global de Intercambio de Información y Transparencia tributaria (FG) está integrado por 164 países, con unos 120 países ya adheridos al intercambio automático basado en el Estándar Común de Reporte – ECR, o CRS en inglés (Common Reporting Standard). El intercambio automático bajo el ECR/CRS es, creo, el mayor Acuerdo/Tratado Internacional Multilateral, un ejemplo de experiencia exitosa.

A pesar de haber más de 120 países ya adheridos al intercambio automático de información financiera, la principal ausencia es la de Estados Unidos – la principal economía mundial, por donde fluye la mayor parte de los flujos financieros internacionales. El hecho de que EEUU haya implantado FATCA (un intercambio financiero “estadounidense” – unilateral) no es motivo para que no participen del intercambio automático del FG bajo el Estándar Común de Reporte. Participando del ECR, EEUU recibiría la información de que necesita (y busca a través de FATCA), y brindaría la información financiera estadunidense, tan importante a los demás países.

Para esta situación, sería oportuno preguntarse, basado en la pregunta del texto “¿Por qué a algunos países les ha costado y todavía les cuesta tanto esfuerzo justificar el acceso a información financiera?” ¿Estaría EEUU buscando ofrecer una “ventaja comparativa” a los flujos financieros que se dirigen hacia la economía estadunidense, al negarse a incluir dicha información en el intercambio automático con lo demás 120 países?

Muy importante lo de la eliminación del secreto financiero y el fortalecimiento de las AATT para la obtención de la información necesaria para poder conocer los flujos de los obligados tributarios, y con relevancia en tiempos del COVID19 por el inminente incumplimiento tributario que pudiera darse, no obstante como bien planteado está, esto convierte al discrecional acceso a la información financiera en un camino sin retorno de las AATT para no caer en la miopía de no poder controlar la evasión fiscal y el lavado de activos.

Es muy importante destacar el acceso a la información financiera, para el cumplimiento tributario se convierte en un elemento esencial para que las AT logren sus objetivos en la debida y correcta aplicación del sistema tributario y así manejar información mas transparente en cuanto a comparativos e información real.

Es una necesidad imperativa tener acceso a la información financiera, ya que el cruce de esta complementa o mejor dicho viene a darle mayor veracidad a los procesos tributarios, permitiendo de esta manera escudriñar detalladamente cada eslabón y poder identificar así a las personas mal intencionadas que intentan realizar la evasión fiscal, para no cumplir con la totalidad de sus obligaciones tal y como lo exige la ley.

Así mismo, para garantía del buen manejo de la información es fundamental que las AT, como Instituciones Bancarias cuenten con personal que haya sido previamente sometido a evaluaciones de confiabilidad y a la vez que se manejen procesos rigurosos para garantizar el monitoreo correcto de la información.

Saludos.

Muy importante para las AATT el poder tener en las legislaciones de cada país el acceso a la información financiera bajo la discreción en el manejo de la misma por parte de las AATT para poder obtener los mejores resultados en la recaudación fiscal, tomando en cuenta las consecuencias de la pandemia del covid19 y un posible incumplimiento tributario por parte de los contribuyentes, el no contar con el debido acceso a esa información financiera debilita la función de las AATT y las obliga a caer en la miopía de la que habla el expositor.

la información financiera es de suma importancia que las administraciones tributarias tengan acceso ya que por medio de las mismas se pueden desarrollar programas que regulen o realicen estimaciones de las evaciones fiscales que conllevan al lavado de activo, el cual se debe de frenar favoreciendo no solo al estado sino que también lo hace con el país ya que al haber menos lavado de activos se fortalece la institucionalidad ampliando la oportunidad de inversión nacional y extranjera, en estos tiempos de crisis producto de la pandemia la economía descenderá grandemente, para lo cual como administración tributaria se debe de implementar un plan de acción que contrarreste esta rescesion económica que sera a nivel local y mundial.

El acceso a la información financiera de los obligados tributarios es una fuente de información importante ya que permite de esta manera ver los movimientos realizados en los periodos fiscales que ayudan a la administración a verificar y aclarar movimientos que se encuentran en la contabilidad de cada obligado, por otro lado es importante para el estado poder confiar que no existe lavado de activos, o transacciones de dudoso origen. Una ves que la cultura tributaria incremente permitirá la confianza del sujeto pasivo con el activo.

El tener colaboradores de alto nivel ético también es importante para que los obligados no tengan temor de proporcionar su información y que la misma no sea divulgada causándole perjuicio al obligado

La enseñanza que nos deja esta lectura y los avances tecnológicos a que hemos sido orillados debido a la pandemia por el Coronavirus, nos tiene que llevar a la eliminación del secreto a la información que esta en el poder del sistema financiero para brindar una transparencia alta y así permitir a la Administración Tributaria el acceso total a la información de los contribuyentes bajo el termino de secreto profesional, para mejores análisis económicos, constatar que la información de los contribuyentes declarada es verídica y así llegar al logro de las metas trazadas por la AT y darle confianza a la ciudadanía.

Muy acertado este artículo ya que la pandemia podría inducir a que las empresas sean tentadas a cometer fraudes tributarios, por lo que es necesario que exista y se mantenga un intercambio de información entre instituciones financieras y tributarias además de dejar el secreto bancario, según estadísticas a partir del 2008 cada vez más países han dejado el secreto tributario con el fin de verificar el un cumplimiento tributario íntegro por parte de los contribuyentes.

Considero que el acceso a la información financiera debería estar enlazado con las administraciones tributarias, el cual genere tendencias en relación a los ingresos y egresos de los contribuyentes y que con este sistema al menos se puedan triangular esa información con las declaraciones. Identificando fácilmente desviaciones que podrían ser practicas de evasión fiscal. Excelente Articulo.

El sigilo bancario no puede ir más allá de la necesidad del Estado para asegurar que no se cometan los delitos defraudación fiscal y lavado de activos, por lo que, para que las administraciones tributarias cumplan con su objetivo de recaudación, es importante la cooperación y el intercambio de información financiera, sin que se considere vulnerado el “Secreto Financiero”.

Distinguidos autores Isaac Gonzalo Arias y Alberto Barreix:

Felicitaciones por excelente contenido y la forma de exponer el mismo!!!.

Revela que el intercambio de información es una de las herramientas que permiten la materialización de la cooperación entre las jurisdicciones, es decir, el intercambio de información es una de las formas más prácticas de ayuda mutua.

Resalta la importancia de la información financiera para control de cumplimiento tributario, más aún, cuando se puede hilar con la información del último beneficiario final, lo que permite tejer una investigación sostenible.

Al respecto, surgen algunas inquietudes: a) Reciprocidad, es otro de los principios del intercambio de información, esto quiere decir que, ¿si una jurisdicción no puede proveer información, tampoco puede requerir? por lo tanto, ¿si la Administración Tributaria (AT) no está en la capacidad de identificar, por ejemplo, quién es el Ultimo Beneficiario Final, tampoco puede esperar que reciba dicha información?; b) Considerando que el intercambio de información, financiera y no financiera, permite identificar operaciones reales, dado que reflejan las mismas, ¿se puede decir que el intercambio de información fortalece el control de precios de transferencia, en el análisis de riesgo e investigaciones específicas?; c) Ante la inminente necesidad descrita ¿Cómo promover, (convencer) o qué deberíamos hacer para que los funcionarios de las ATs impulsen el acceso e intercambio de información?, teniendo en cuenta la alta rotación de funcionarios en algunas jurisdicciones.

Por favor sigan escribiendo, iluminando y contagiando su pasión por lo que hacen.

Buenas tardes, es una gran herramienta de mucho apoyo contar con el acceso a la información financierade los Obligados Tributarios y mas a hora con un panorama tan desconocido despues que los efectos de la pandemia. Con respecto a la información brindadaesta debe se rde manera automática, para asi agilizar los procesos de verificacion que se realizan por parte de la Administración Tributaria en busca de encontrar información valiosa de una área específica de investigaciones financieras para el cruzamiento y mejor aprovechamiento de la misma, pudiento indagar en posibles riesgos fiscales.

Buenas tardes,

Totalmente de acuerdo con el tema en mención, la información financiera es crucial para desarrollar una gestión tributaria eficaz y eficiente, ya que las instituciones pertenecientes al sector financiero como tal implementan una serie de controles y mecanismos para mantener plenamente identificados a los usuarios financieros; identificando el origen de sus recursos y la actividad económica de donde se desprenden; información como esta es sumamente importante para poder detectar posibles delitos tributarios tal como la evasión fiscal.

De igual forma es imperativo velar por que se respete el derecho a la confidencialidad de la información de los obligados; por lo cual el acceso a la información o cruce de la misma debería esta estrictamente supervisado, regulado, gestionado y ejecutado a través de mecanismos que permitan que se cumpla dicho principio.

Gracias.

El acceso a la información financiera de los obligados es un privilegio que tenemos el cual lo debemos cuidar con ética y responsabilidad para el control del cumplimiento tributario, constituye una necesidad para asegurar que las administraciones tributarias cumplan debidamente con su principal objetivo. Debemos trabajar con trasparencia sin abusar de la confianza que se nos da al momento de laborar.

El acceso a la información financiera sin restricciones, permite a la A.T. tener un panorama real y comparativo de los ingresos, una ventaja muy grande sería que las A.T. puedan acceder a dicha información sin necesidad de procesos formales, con la finalidad de ahorrar tiempo al momento de auditorias.

Excelente tema, es sumamente importante para las Administraciones Tributarias que se modifique la ley sobre el secreto financiero, debido a que se limita el alcance de las fiscalizaciones,las instituciones financieras se escudan en dicha ley para no proporcionar la información que permita comprobar si sus operaciones representan riesgos o puedan estar vinculadas con un delito tributario. Sin duda alguna todavía queda mucho por mejorar en los países de América Latina.

Está claro que es crucial para la Administracion Tributaria el acceso a la información financiera, es muy difícil entender al menos en mi país la limitación al acceso de la misma.

Quizás como se menciona en éste artículo sea por la falta de confianza en una institución pública, creó sin duda alguna que la recaudación fiscal después de está emergencia sanitaria del COVID-19 será un verdadero reto pero tengo la esperanza que las instituciones del sector financiero algún dia trabajaran de la mano con la Administracion Tributaria para el beneficio del País.

Con respecto al articulo, el cual me parece muy importante e interesante por lo que en si mismo implica y por el tabú, que siempre ha existido con respecto al secreto bancario, y considerando la importancia de dicha información para todas las Administraciones Tributarias de todos los gobiernos de los diferentes piases en vista que para una Administración Tributaria es muy importante contar con acceso a la información de los contribuyentes que se encuentran en poder de las Instituciones Financieras y es indispensable y fundamental esta información para el desarrollo del trabajo fiscal, ya que permite realizar análisis sobre la veracidad y exactitud de la información que se plasma en las declaraciones sean estas informativas o determinativas; que deberá ser confidencial y sujeta a un análisis tributario para definir un posible riesgo tributario. Sin perder de vista lo importante que es el resguardo y la secretividad de la misma para salvaguarda de la integridad de los contribuyentes y seguridad que deberá seguir garantizando el sistema financiero con respecto a dicha información. Por tanto deben existir acuerdos entre la AT y las Instituciones Financieros que permitan poder ambas instituciones garantizar el cumplimiento de sus objetivos los cuales por una parte es garantizar la confidencialidad de la información como garantía de sus clientes y por el otro el poder comparar esa información con las declaraciones presentadas al fisco, como garantía que se ha cumplido de forma trasparente con las obligaciones tributarias por parte de los contribuyentes.

Saludes

Sin duda alguna la información que maneja el sistema bancario de cualquier país es fundamental para las administraciones tributarias dado que con dichos datos se puede hacer cruces de información de un Obligado Tributario y así tener indicios de una posible evasión o fraude fiscal.

Muy de acuerdo, es de gran ayuda e importancia poder contar con el acceso a la información financiera de los Obligados Tributarios , es una herramienta muy util es cual debemos cuidar ya que de podemos hacer cruces de información y poder investigar la posible comisión de un delito tributario.

Excelente información, ya que se nos muestra que al integrar información financiera a los sistemas de gestión de riesgos garantizamos Administraciones Tributarias (AT) mas transparentes en la ejecución de sus actividades, para evitar la evasión fiscal y los fraudes, sin duda como se menciona en el documento la Información Financiera no es una opción, si no que se convierte en una necesidad, para lograr el funcionamiento optimo de las AT.

Debemos considerar dos puntos importantes. Por un lado el acceso a datos financieros para evitar defraudación fiscal y obtener la información correcta, y por otro el secreto bancario o la confidencialidad que es un derecho de los contribuyentes. Sabemos que el acceso a los datos financieros en las Administraciones tributarias es crucial para el buen control del cumplimiento tributario, ya que conlleva a analizar mejor el riesgo, pero esto debe ir de la mano con la condición principal que es la seguridad de los datos. Esto dependerá en gran medida de una administración publica transparente, que genere mas confianza.

Excelente información; es importante mencionar que aún existen países donde el sector financiero no es colaborador con las administración tributaria amparándose en la «confidencialidad» .El acceso a la información financiera de los contribuyentes es clave y fundamental para identificar la evasión fiscal, el fraude fiscal y también el lavado de activos.

La información Financiera Bancaria es muy importante para la Administración Tributaria, apoya a comparar valores y poder verificar a terceros vínculos de OT.

Sin duda alguna el acceso a la información financiera es indispensable para las Administraciones Tributarias debido a que nos ayuda a eludir la defraudación fiscal y nos permite realizar un mejor análisis de los posibles riesgos, sin embargo, la información proporcionada debe de ser manejada con gran reserva por parte de las instituciones que la solicitan.

Muchas gracias por compartir un tema de vital importancia, sin duda alguna la integración de la herramienta del acceso a la información financiera doméstica e internacional es determinante para el análisis de riesgos y obtener una mejor tributación, es lamentable que en muchos países no cuenten con éste acceso.

Buenos días.

Como es mencionado en este articulo el Acceso a la información financiera de los contribuyentes dependerá de la normativa que los regula en cada país, sin embargo para administración tributaria es de suma importancia tener acceso a la información financiera para tener verificaciones efectivas y asegurar el cumplimiento tributario sobre los ingresos obtenidos y declarados por los contribuyentes, la crisis inesperada por el COVI 19 sin duda alguna afectara a muchos sectores económicos y esto se vera reflejado en la disminución de sus ingresos en la declaración del periodo 2020, sin embargo la administración tributaria tiene la obligación de confirmar todo lo declarado.

El intercambio de información es clave para el desarrollo de muchas investigaciones, si puntualizamos en el tema fiscal, puede ser esta una de las mayores fuentes de información que permitan hacer conclusiones claves a cerca de determinadas transacciones. Sin embargo, como menciona el articulo el secreto financiero se vuelve una limitante y pueden permitir realizar transacciones que puedan no ser licitas, esto más que todo con el tema del lavado de activos y financiamiento al terrorismo, razón por la cual el secreto financiero es tema de controversia para algunos países por que por medio de este se facilita no solo la elusión si no también la evasión de impuestos, la legitimación de capitales y otros delitos que se realizan por medio del sistema financiero.

Buenas noches,

Es importante destacar la importancia de que las AATT puedan acceder a la información financiera con esto se evitaría en gran manera a la evasión fiscal, fraude tributario y el lavado de activos, de igual forma los países en vías de desarrollo deben de eficientar los avances en los procesos de digitalización de sus sistemas ayudando a que las economías no se vean afectadas, pero siempre apegadas a la legislación vigente en cada país.

No obstante, las AATT deben de trabajar arduamente en generar mecanismos de control para constituir una transparencia tributaria y así salvaguardar el secreto comercial. No cabe duda que los países tienen el firme compromiso de fortalecer el secreto bancario.