Monotributo: Puente a la formalidad y la inclusión social

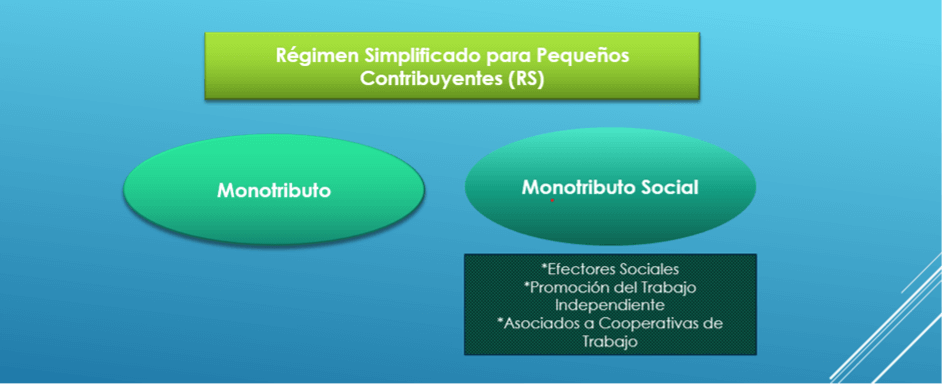

El Poder Ejecutivo de la Nación de la República Argentina acaba de remitir al Congreso un proyecto de ley que reforma el actual Régimen Simplificado para Pequeños Contribuyentes (RS).

Antecedentes

El Monotributo tuvo su origen en el año 1998[1], y constituyó un nuevo concepto en la vertebración de esta clase de regímenes. Tenía como objetivos principales la formalización de un amplio segmento de contribuyentes personas físicas y su inclusión social.

Desde el punto de vista de la administración tributaria, no tuvo como objetivo directo el incremento de la recaudación tributaria, pero si la formalidad de un segmento importante de la población y el control de los proveedores de los pequeños contribuyentes formalizados.

Hasta ese momento, los regímenes especiales estaban destinados exclusivamente al Impuesto al Valor Agregado, pero no solucionan el problema del cumplimiento de otros impuestos ni de los recursos de la seguridad social y la salud.

También la estrategia para la adhesión de dichos regímenes había sido generar exclusivamente percepción de riesgo a través de sanciones (que no se efectivizaban) y de controles extensivos masivos presenciales que lo único que generaban eran “rebeliones fiscales”.

Un aspecto esencial, era que en AL la mayoría de los sectores más vulnerables no gozaban de los beneficios de la seguridad social (jubilación y pensión), ni tampoco de la atención de salud preferencial.

El Monotributo tuvo como fin formalizar a los contribuyentes de menores ingresos a través de la percepción del beneficio, otorgando los derechos de jubilación y de atención de salud, a través de un régimen de cumplimiento fácil mediante el pago de una cuota fija por categoría[2].

Para evitar abusos del régimen, las categorías no se basaron exclusivamente en los ingresos brutos (error tan repetido en los regímenes de AL), sino que fue complementado por otros parámetros objetivos (superficie, consumo de energía eléctrica, alquiler devengado, precio máximo unitario de venta). A su vez, tuvo un sub régimen subsidiado dirigido a los sectores con mayor necesidad de apoyo del Estado denominado “Monotributo Social”.

Estructura del Régimen Simplificado

Después de 23 años de aplicación del Monotributo, no ha cesado la incorporación progresiva de trabajadores y trabajadoras de bajos ingresos, que desde los 642.000 adherentes en su inició en 1998, ha sobrepasado en la actualidad los 4.000.000 de adherentes voluntarios.

Después de 23 años de aplicación del Monotributo, no ha cesado la incorporación progresiva de trabajadores y trabajadoras de bajos ingresos, que desde los 642.000 adherentes en su inició en 1998, ha sobrepasado en la actualidad los 4.000.000 de adherentes voluntarios.

Pero la pandemia nos ha demostrado, atento la asistencia social brindada por el Estado, una elevada cantidad de solicitudes de beneficios que fueron requeridos por ciudadanos que aún no se habían podido incorporar a la formalidad y por lo tanto, gozar de los beneficios de la seguridad social y de la atención de salud, como así también de los apoyos crediticios beneficiosos que les ha otorgado el gobierno nacional a los sujetos adheridos al Monotributo.

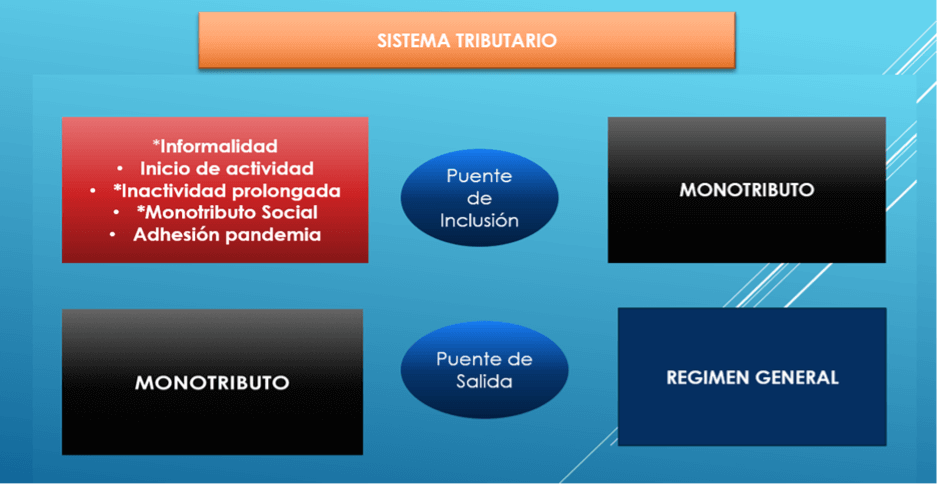

Ante dicha situación, el Estado no fue indiferente, y reaccionó con la propuesta de reforma que hoy describo en este post, para generar el “Puente de Inclusión al Monotributo”, a los sujetos que están en la informalidad, inician actividades, los que se adhirieron en las categorías bajas en tiempos de la pandemia, tuvieron una inactividad prolongada o eran beneficiarios del Monotributo Social.

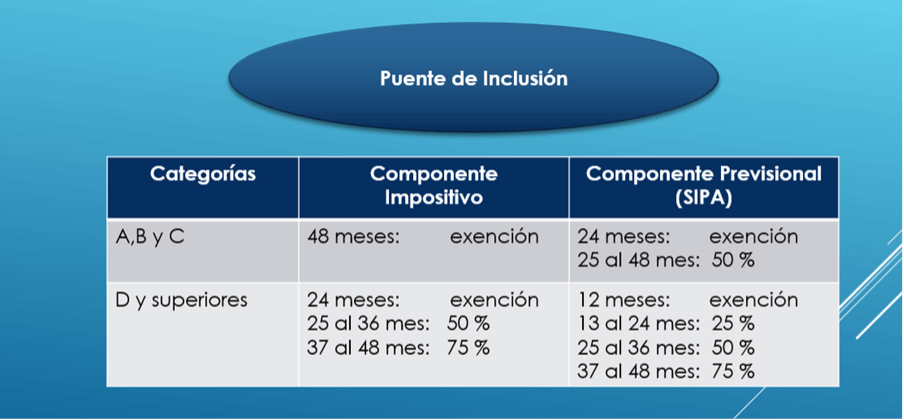

Puente de Inclusión

El Puente de Inclusión es transitorio, tiene una duración de 4 años a los que se adhieran y gozan de beneficios graduales tanto impositivos como en los recursos de la seguridad social hasta su integración definitiva al Monotributo.

El Puente de Inclusión es transitorio, tiene una duración de 4 años a los que se adhieran y gozan de beneficios graduales tanto impositivos como en los recursos de la seguridad social hasta su integración definitiva al Monotributo.

Además, los pequeños contribuyentes se adhieren a los Programas Nacionales de Salud del Ministerio de Salud de la Nación al momento de solicitar la atención efectiva en cualquier Centro de Atención Primaria de Salud (CAPS) y, por lo tanto, no deben realizar aportes al Sistema Nacional del Seguro de Salud.

Puente de Salida

En la experiencia internacional, como en la propia, se ha observado que los pequeños contribuyentes que han evolucionado en su actividad económica y deben pasar al régimen general, teniendo en consideración el “salto” que implica dicho cambio tanto en el cumplimiento de las obligaciones formales como en el aumento de la carga tributaria, sub declaran sus ingresos o dividen sus unidades económicas a los efectos de seguir gozando indebidamente de los beneficios del Régimen Simplificado.

A esta realidad tributaria, se le dio solución a través del Régimen Voluntario de Promoción Tributaria[3], que implica una disminución gradual del IVA[4] en los tres primeros años de su pase voluntario al régimen general.

Monotributo

Por su parte, sigue vigente el actual régimen del Monotributo, pero por razones de equidad, inclusión y solidaridad a las tres primeras categorías se ha dispuesto la exención del componente impositivo y su exclusión del pago del seguro de salud, debiendo abonar los sujetos adheridos exclusivamente el componente de la seguridad social (jubilación, pensión).

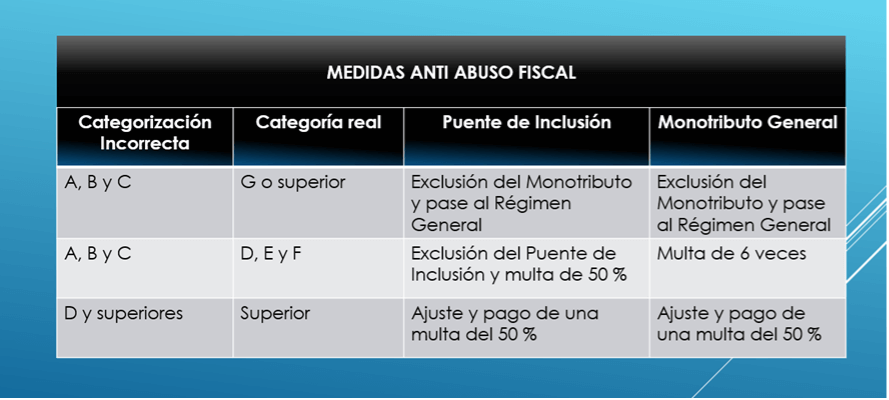

Para evitar el abuso fiscal del régimen, además de los ingresos brutos y parámetros para entrar al régimen, se han dispuesto las siguientes medidas:

Con esta estrategia, se pretende evitar lo que ha ocurrido históricamente en regímenes de similar naturaleza en AL, que los contribuyentes se inscriban indebidamente en las categorías más bajas[5], por ello la sanción más grave es la exclusión del Monotributo[6] o del Puente de Inclusión, y en los casos de incorrecta categorización en las categorías superiores es el ajuste impositivo y la sanción de multa.

Con esta estrategia, se pretende evitar lo que ha ocurrido históricamente en regímenes de similar naturaleza en AL, que los contribuyentes se inscriban indebidamente en las categorías más bajas[5], por ello la sanción más grave es la exclusión del Monotributo[6] o del Puente de Inclusión, y en los casos de incorrecta categorización en las categorías superiores es el ajuste impositivo y la sanción de multa.

Síntesis

Dentro de la estrategia de política tributaria de la Argentina, se ratifica la vigencia del Monotributo destinado a las personas físicas con un carácter solidario esencial de inclusión social, y se diferencia su tratamiento de las micro, pequeñas y medianas empresas, a las cuales se les aplica el Régimen General, pero con beneficios específicos por impuesto y contribuciones a la seguridad social.

[1] Ley N° 24.977.

[2] La cuota fija tiene tres componentes específicos: 1) impositivo, 2) el de los recursos de la seguridad social, y 3) el del seguro de salud (Régimen de Obras Sociales). Las categorías del comercio van de la A hasta K, y en los servicios van de la A hasta la H.

[3] Ley N° 27.618.

[4] Reducción del IVA: primer año 50 %, segundo año 30 % y tercer año 10 %.

[5] En los regímenes simplificados de la región es normal que entre el 70 y el 90 % de los contribuyentes se adhiera en las categorías más bajas para obtener mayores beneficios.

[6] Por tres años calendarios posteriores a la exclusión no pueden registrarse en el mismo.

18,030 total views, 10 views today

4 comentarios

Al principio, tengo la impresión de que esta forma inclusiva de tributación va un poco más allá del régimen brasileño para microempresarios individuales – MEI. Deseando éxito para el pueblo argentino y para la AFIP, esperamos un buen resultado dentro de unos años.

Gran artículo!!! lectura obligada a los estudiosos de los sistemas fiscales comparados. Un gran aporte, desde México se agradece.

Patricia gracias por tu comentario. México estrena en 2022 el Régimen Simplificado de Confianza y dejó atrás el RIF.

Estimado Brasil en su origen el SIMPLES empresarial. Luego vino el MEI para las personas físicas que es primo hermano del Monotributo. Son regímenes que van evolucionando. Y si es para dar mayor inclusión social, es lo ideal.