Impuesto sobre los Servicios Digitales (ISD): Vivito y coleando

La imposición de los servicios digitales transfronterizos de las grandes corporaciones tecnológicas mundiales en las jurisdicciones donde se utilizan constituye una gran preocupación para los formuladores de la política tributaria de los países de ALC.

Máxime en el contexto de una economía digital que equivale al 15,5 % del PIB mundial y está creciendo dos veces y media más rápido que el PIB global en los últimos 15 años[1].

Unilateralidad o Multilateralidad

La respuesta tributaria a esta situación puede ser multilateral o unilateral. La primera tiene como objetivo mitigar la doble imposición y evitar una guerra fiscal y comercial perjudicial entre los países. Pero ante su dilación o fracaso, la respuesta unilateral tiene como objetivo que los países haciendo uso de su soberanía tributaria obtengan recursos fiscales de los actos o hechos económicos que acontecen en sus países.

La respuesta multilateral en el marco de la OCDE tuvo dos ejes. El primero fue la introducción del concepto del establecimiento permanente digital para gravar dichas actividades con el Impuesto sobre la Renta en las jurisdicciones del mercado, pero ante la falta de consentimiento para su concreción, el segundo eje fue la propuesta del Pilar Uno, para reasignar cierta parte de las ganancias imponibles obtenidas por las grandes multinacionales tecnológicas a las jurisdicciones donde se prestan dichos servicios.

La dilación en su implementación ha obedecido a la complejidad del diseño técnico y la dificultad para la obtención del consenso necesario para su implementación, lo que ha quedado demostrado ante la necesidad de la emisión de un nuevo “Reporte de Avance del Pilar Uno”, para presentar una versión preliminar completa del modelo de normas técnicas para aplicar una nueva potestad tributaria.

Una vez finalizada la consulta pública y su posterior análisis, el Marco Inclusivo tiene como objetivo concluir un nuevo Convenio Multilateral esta vez previsto para mediados de 2023, con la finalidad de que el mismo entre en vigor en 2024.

Según TAX FOUNDATION para lograr la aplicación del Pilar Uno, la técnica tributaria debería ser atractiva para que los gobiernos la adopten y lo suficientemente simple para que las administraciones tributarias la gestionen y las empresas la puedan aplicar. Aunque según su reporte, las actuales reglas apuntan hacia la burocracia y la complejidad en lugar de la simplicidad y la transparencia esperada[2].

Sostiene que será obligatorio “solo después de la ratificación por una masa crítica de países, que incluirán las jurisdicciones de residencia de las entidades matrices de una mayoría sustancial de las empresas incluidas en el alcance”, por lo que resulta necesaria la ratificación de los Estados Unidos para que se cumpla la “mayoría sustancial”, lo cual requiere en dicho país una mayoría de dos tercios en el Senado, resultado que aparece según Bunn y Enache (2022)[3] como extremadamente improbable en las actuales circunstancias.

Ante las dilaciones indicadas, las reacciones de los estados no se hicieron esperar, y muchos de ellos procedieron a la aplicación de un Impuesto sobre los Servicios Digitales (ISD).

Este impuesto[4] tiende a gravar las rentas corporativas de las multinacionales tecnológicas, a través de un impuesto indirecto, que se determina mediante un porcentaje sobre el nivel de facturación de dichas empresas en la jurisdicción donde se generan dichos ingresos.

Por lo tanto, estamos ante un ISD cuando el sujeto pasivo es una corporación que tiene un umbral determinado de ingresos globales y otro local, determinándose el nacimiento de la obligación tributaria mediante el perfeccionamiento de un o una serie de hechos imponibles con el alcance que dispone cada legislación local (publicidad, plataformas comerciales, interfaces digitales, uso de los datos de los usuarios, utilización de redes sociales, etc.).

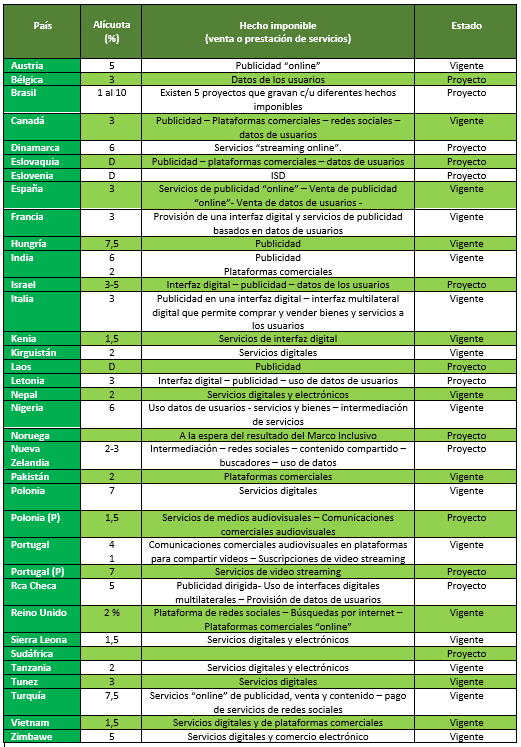

En la práctica ha variado en los diferentes países, el nivel de la alícuota y los hechos imponibles, como también el umbral de los ingresos globales y locales para determinar la corporación sujeta al tributo.

Están excluidos de este impuesto, los tratamientos tributarios específicos del no residente en el Impuesto sobre la Renta, como así también los impuestos específicos que se aplican por la intermediación en los viajes u hospedaje, los juegos “on line”, etc.

Su aplicación

Francia fue el país que encabezó esta legítima opción en el 2019 aplicando el Impuesto sobre los Servicios Digitales, denominado en ese país “Taxe sur Certains Services Fournis par des Grandes Enterprises du Secteur Numérique[5]”. A su vez, el Foro Africano de Administración Tributaria (ATAF) publicó en2020 un Modelo del ISD para sus países miembros[6]. Por su parte, las Naciones Unidas (ONU) agregó disposiciones especiales para los ingresos de servicios digitales automatizados al Modelo de Convención Tributaria de la ONU (Artículo 12B).

A continuación, se describirán los principales países donde se ha propuesto o se aplica el ISD:

Fte: Elaboración propia en base a los datos de KPMG, TAX FOUNDATION y VATCalc[7]

Mientras algunos autores se han preguntado si el ISD estaba “muerto y acabado” luego del consenso original para la aplicación del Pilar Uno, por la evolución que han tenido los acontecimientos hasta el presente, se puede decir que está “vivito y coleando” como lo demuestra la realidad.

La posición de los EE.UU.

Como la mayoría de las grandes empresas multinacionales tecnológicas tienen origen estadounidense, dicho país oportunamente se opuso a la aplicación del ISD y anunció la aplicación de represalias arancelarias a quiénes lo implementaran.

Pero dicho conflicto se resolvió el 21 de octubre de 2021, mediante la formulación de una declaración conjunta entre Austria, Francia, Italia, España, el Reino Unido y los Estados Unidos, en la cual se presentó un plan para reducir los impuestos a los servicios digitales y las amenazas arancelarias de represalia, cuando se implementen las reglas del Pilar Uno. Turquía con posterioridad aceptó los mismos términos.

En el mismo, se acordó que el ISD devengado entre el 1 de enero de 2022 y la fecha de entrada en vigor del Pilar Uno o el 31 de diciembre de 2023, la que sea anterior, se comparará con el importe del “impuesto Pilar Uno”. Si ese monto del ISD acumulado es mayor, en la jurisdicción específica en el primer año de vigencia del Pilar Uno, el monto en exceso se acreditará a las empresas multinacionales tecnológicas [8].[9]

No obstante, de concretarse la aplicación del Pilar Uno, habría una transición con una doble imposición mínima para las empresas que estarían sujetas tanto al Pilar Uno como a los impuestos actuales sobre servicios digitales.

Conclusión

Las dilaciones o la posible falta de consenso final que impida la aplicación del Pilar Uno, ha generado un intenso debate de política tributaria en los países de ALC, apremiados por la necesidad de obtener ingresos fiscales de las actos o hechos económicos digitales que se originan en sus territorios.

Una postura se inclina por la creación en sus sistemas tributarios de un ISD, transitorio o definitivo, ante la dilación o la no aplicación del Pilar Uno, siguiendo el camino trazado por muchos países europeos, asiáticos, africanos y por Canadá en nuestro continente.

Por la otra postura, BARREIX, PINEDA, FRUTOS, BES y RICCARDI (2022)[10] sostienen que “se recomienda ponderar la conveniencia de dichos países de participar en el Pilar 1, frente a alternativas menos alineadas, como el Impuesto sobre Servicios Digitales”.

[1] BANCO MUNDIAL (2022) Desarrollo Digital https://www.bancomundial.org/es/topic/digitaldevelopment/overview

[2] BUNN, Daniel (2022) “Rushing Headlong into Formulary Apportionment” https://taxfoundation.org/formulary-apportionment-oecd-tax-deal

[3] BUNN, Daniel y ENACHE, Critina (2022) “Tax Foundation Response to OECD Consultation on Amount A of Pillar One” https://taxfoundation.org/oecd-pillar-one-amount-a-consultation

[4] Al margen de la denominación que cada país le otorga.

[5] GONZALEZ, Darío (2020) “Impuesto sobre Servicios Digitales (Digital Services Tax)” https://www.ciat.org/impuesto-sobre-servicios-digitales-digital-services-tax/

[6] AHANCHIAN, Amie (2021) “Digital Services Tax: Why de world is watching”, Bloomberg Tax. https://news.bloombergtax.com/daily-tax-report/digital-services-tax-why-the-world-is-watching

[7] ASQUITIH, Richard (2022) “Digital Services Taxes DST”, Global Tracker https://www.vatcalc.com/global/digital-services-taxes-dst-global-tracker/

[8] VRANCKX, Gert, SMET, Rik (2021) “International Tax Update: Digital Service Tax: Dead and done with?”, Tiberghien, https://tiberghien.com/en/3244/digital-service-tax-dead-and-done-with

[9] Las Corporaciones que no alcancen los umbrales del Pilar Uno no tendrán crédito a computar.

[10] “Avances y desafíos de la nueva fiscalidad internacional” (2022) https://blogs.iadb.org/gestion-fiscal/es/avances-y-desafios-de-la-nueva-fiscalidad-internacional-para-america-latina-y-el-caribe/

8,453 total views, 14 views today