Medidas tributarias en la post crisis del COVID-19 **

In memoriam Luiz Villela.

La sorpresiva crisis económica global causada por el coronavirus (COVID-19) tendrá consecuencias económicas notables. Frente a este panorama, nuestros países están adoptando medidas para mitigar la situación y que sus secuelas no se alarguen en el tiempo. Algunas de ellas van a suponer un aumento del gasto en salud y transferencias a los sectores vulnerables que, junto a la previsible caída de los ingresos, van a generar aún mayores déficits públicos. A corto plazo, estos déficits se van a financiar con una expansión de la deuda, pero tras la fase de reactivación llegará en muchos casos la hora de la política tributaria.

En nuestra opinión, en ese momento, las medidas que se adopten al respecto deberían guiarse por cuatro lineamientos:

Estos cuatro ejes entrañan un difícil equilibrio, pero los ajustes serán una oportunidad para lograr una más eficiente y equitativa tributación de la región.

América Latina y el Caribe: Compleja evolución fiscal

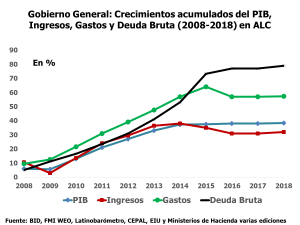

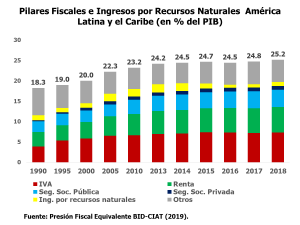

El objetivo de este blog es realizar una reflexión sobre qué medidas concretas de política tributaria pueden llevarse a cabo tras el fin de la pandemia en la fase de reactivación económica[1]. Naturalmente, su posibilidad de aplicación es específica a cada país, pues no todos tendrán la misma urgencia de sostenibilidad fiscal, ya bastante comprometida (ver panel derecho de la gráfica siguiente), ni la misma capacidad de ampliar el espacio tributario, ni la misma fortaleza institucional. Para aquellos que partan de una mejor situación será más fácil implementar medidas que lleven a una más temprana consolidación en una región con una trabajosa evolución para ampliar el espacio tributario (ver panel izquierdo de la gráfica). Somos conscientes de que los ingresos son solo un elemento de la ecuación y que también serán necesarias otras medidas dirigidas a mejorar la racionalidad, eficacia y transparencia del gasto público.

El impuesto al valor agregado (IVA)

Comenzando con el impuesto al valor agregado (IVA), dado su potencial recaudatorio, en aquellos países donde aún existe margen, posiblemente será necesario aumentar su tasa, no solo la nominal, sino también la efectiva, examinando la racionalidad de las exenciones y tasas reducidas. En algunos casos, esta subida podría ser temporal, como mecanismo para financiar el aumento de gasto durante la crisis dirigido a proteger a los grupos más vulnerables. Dada la regresividad de este impuesto, es deseable que una medida así vaya acompañada de un resarcimiento a los hogares más pobres, no mediante nuevas exenciones o tasas reducidas, sino con transferencias focalizadas que compensen por el alza del tributo (denominado IVA Personalizado o IVA P). Para implementarlas, se requiere un registro fiable de beneficiarios, que genera otro importante valor añadido: el conocimiento de los grupos vulnerables que facilita la adopción de medidas de carácter social más eficaces. Inclusive, la mayor recaudación del IVA P podría financiar una reducción de las cargas a la seguridad social, fomentando el empleo.[2] Al contrario, no es recomendable el uso de impuestos a las ventas, no neutrales y de compleja administración, amén de regresivos, ni aún por razones de descentralización fiscal. Una combinación del IVA generalizado con la aplicación de la factura electrónica masiva es técnicamente muy superior. Asimismo, debería evitarse el impuesto a los débitos bancarios para no retrasar la inclusión financiera en el siglo digital.

Por otro lado, la necesidad de obtener ingresos hace urgente implementar el IVA (y la renta) a los bienes y servicios comercializados por vía digital. Una de las consecuencias de las medidas de cuarentena ha sido el crecimiento del consumo vía plataformas digitales, que en algunos países aún no está gravado o, al menos, no en la medida deseable. Esto no solo tiene un impacto negativo en la recaudación, sino que además está creando una fuerte competencia desleal con los sectores tradicionales, en especial en contra de las pequeñas empresas, precisamente las más castigadas por la crisis.

Continuando con los impuestos indirectos, en el caso de los selectivos, es necesario en primer lugar, maximizar su potencial recaudatorio, pues aún existe un amplio margen en varios países latinoamericanos. Se trata, además, en general, de impuestos que corrigen externalidades negativas, como el consumo excesivo de bebidas azucaradas, alcohol, tabaco o la contaminación por combustibles fósiles. En estos últimos es deseable sustituir las tasas ad valorem por tasas por unidad física (ad rem). Otra posibilidad por considerar es, ante la fuerte caída del precio del petróleo y derivados, tratarla como algo transitorio, manteniendo los precios de los combustibles a los consumidores finales (o no trasladar completamente la caída) y considerar la diferencia como un diferencial a favor del estado.

El impuesto sobre la renta

Dada la regresividad de la crisis y la precaria situación en que van a quedar numerosas empresas, una opción sería aumentar las tasas sobre los rendimientos de capital en aquellos casos donde este impuesto está semi-dualizado, es decir, sobre las rentas “pasivas” de capital (dividendos, intereses, regalías, ganancias de capital, etc.). Además, aumentar las tasas sobre las retribuciones al capital en el impuesto semi-dualizado incentivaría la reinversión en circuito empresarial.

En el impuesto personal, sin duda existe un espacio significativo en la mayoría de los países de la región. Asimismo, convendría plantear —donde no existe— el paso a la renta (personal) mundial aprovechando el impulso internacional a la transparencia. Por otro lado, es probable, que en algunas jurisdicciones este tributo sumado a las contribuciones a la seguridad social ejerza una presión sobre el ingreso disponible que afecte al ahorro nacional y al empleo formal. Por último, la sobretasa COVID 19 a las retribuciones y pensiones estatales (a partir de un mínimo), debe ser una solución circunstancial. Actualizar los regímenes de remuneraciones, por ejemplo, mediante el método de “escala de salarios centralizada”, es más equitativo y eficiente.

Finalmente, el contexto actual parece un buen momento para revisarse la racionalidad de los regímenes de incentivos, que también deberían aportar en la emergencia, y evitar los precios de transferencia internos por los que se traspasa artificialmente la utilidad a las zonas bonificadas mediante transacciones interempresariales. Por ejemplo, se podría aplicar la “regla de proporción” por la que las ventas al mercado doméstico de una empresa en zonas francas se deduzcan en la base gravable del comprador proporcionalmente a la ratio de tasas estatutarias entre la del vendedor bonificado y la de dicho comprador.

El impuesto a la propiedad

Respecto a los impuestos sobre la propiedad, es perentorio impulsar y fortalecer los que gravan los inmuebles, tanto residenciales (con un mínimo exento) como empresariales (deducible en renta), rurales y urbanos, de bajísimo rendimiento en la región. Adicionalmente, aumentarían la progresividad del sistema y la suficiencia, ya que éstos tienden a captar el valor originado en proyectos de infraestructura pública, desde la caminería a los aeropuertos. En consecuencia, es necesario fortalecer los catastros (nominativos) y con ello, la planificación territorial reafirmando su naturaleza de gravamen subnacional. Por otro lado, también es ineludible reforzar la fiscalidad sobre los vehículos. Mejoraría la progresividad del sistema y contribuiría a sufragar nuestra deteriorada infraestructura vial. Además, es administrativamente muy sencillo de recaudar.

Por el contrario, pensamos que la aplicación del impuesto al patrimonio neto o a activos es mucho más compleja de llevar a cabo ante las dificultades de valoración de muchos bienes e intangibles y por la poca profundidad y liquidez de nuestros mercados, a diferencia de los de las naciones con mercados de capitales desarrollados. Adicionalmente, en una región con difícil acceso al financiamiento de largo plazo no es recomendable gravar un capital invertido, factor de producción escaso en nuestros países. Podría ser una solución transitoria ante la emergencia, pero no es buen sustituto de una imposición a la renta global y a los impuestos a la propiedad inmobiliaria bien gestionados. Tampoco es buen sucedáneo de ambos el impuesto a las exportaciones de productos primarios, ya que afectan su competitividad, excepto en casos excepcionales cuando se generen rentas económicas, por ejemplo, una abrupta devaluación (overshooting).

Cautela en el manejo del corto plazo y constancia en la gestión del largo

Respecto a las moratorias tributarias que se están aplicando en numerosos países, creemos oportuno enfatizar que no deben convertirse en condonaciones, con la posible excepción (temporal) de las contribuciones a la seguridad social para retomar el empleo, sino que es importante señalar con rotundidad que son solo prórrogas pertinentes. Además, es importante discriminar por tipo de impuesto —pues son menos deseables en aquellos casos, como el IVA, donde quien paga en última instancia es el consumidor, quien no se beneficiaría de la medida— y, por impacto y tamaño de empresa o sector (pues no todos han experimentado la crisis con la misma intensidad). Para ello, el análisis de la evolución de las ventas puede favorecer su focalización. Asimismo, es perentorio ajustar los adelantos de renta que seguramente estén muy menguadas, pero evitar reducciones del impuesto ya que no son necesarias en todos los casos.

Es necesario reconocer que los pilares tributarios son un arsenal añejo, la imposición a la renta tiene más de doscientos años, la seguridad social es sesquicentenaria y el IVA va a cumplir un siglo esta década por lo que su aggiornamento se vuelve indispensable. Una pandemia debe ser fiscalmente combatida domésticamente con la modernización de la administración (factura electrónica, modelos de riesgo, catastros digitales, etc.). Pero, sobre todo, debe redoblarse el esfuerzo de coordinación internacional generado por la crisis financiera de 2008 (intercambio de información automático, registros de beneficiario de la propiedad de acceso público, etc.) para la lucha contra la evasión y al lavado de activos, así como también contra la injusta elusión fiscal.

Aprovechemos esta ocasión para construir una política tributaria más eficiente y equitativa. El distanciamiento social es una estrategia, por primera vez global y científica, en la que prevalece el derecho a la vida, en especial de los más vulnerables. Confiamos que este mismo criterio guíe la tributación tras la pandemia. Corroborando al Juez Oliver Wendell Holmes: los impuestos son el precio que pagamos por una sociedad civilizada.

| ** | Alberto Barreix, líder principal fiscal, y Carlos Garcimartin, economista líder para Panamá, son economistas del BID y Marcio Verdi es Secretario Ejecutivo del CIAT. |

|---|

[1] Las medidas aquí planteadas por supuesto no agotan todas las posibilidades. Existen otras que conviene tener presentes, como la posible suspensión temporal de tasas que supongan un costo fijo para determinados sectores, como el aeronáutico o la hostelería; la compensación de pérdidas hacia atrás en el impuesto a la renta en sectores seleccionados; los beneficios tributarios para los obligados gastos sanitarios de las empresas en la vuelta tras la pandemia; la elaboración de listas de contribuyentes de alto cumplimiento para agilizar las devoluciones de IVA; etc. Dada la limitación de espacio no nos referiremos a todas ellas, en particular, porque son muy puntuales y de naturaleza temporal.

[2] El uso de los fondos generados por la ampliación de la base del IVA en las pensiones (uso “pro-pensiones”) es uno de los 3 previstos en “Resolviendo la Trinidad Imposible de la Tributación General al Consumo: el IVA-P” (2012); https://repositorio.cepal.org/handle/11362/1456. Colombia (Decreto 459/2020) ha iniciado este marzo la devolución de IVA a los más vulnerables y Brasil lo está considerando en su reforma de la tributación indirecta (uso “progresivo” de la compensación tipo Slutsky).

17,129 total views, 1 views today

3 comentarios

Alberto, Carlos y Marcio, muy precisos los cuatro lineamientos que debería tener la política tributaria post pandemia y que comparto plenamente. Pero en mi opinión para conseguirlos no alcanzaría con aplicar exclusivamente recetas tributarias ortodoxas que se basan en ventas e ingresos que disminuirán significativamente. Habría que considerar también impuestos heterodoxos, como lo han hecho muchas veces países de AL ante crisis menos severas.

En este orden de ideas se podría mantener o aplicar: 1) un impuesto a las transferencias financieras (débitos y créditos en cuentas bancarias y financieras), 2) los derechos de exportación al sector primario ante las rentas maximizadas del sector por la devaluación de las monedas locales, 3) los activos empresariales como pago a cuenta del IR empresarial, porque no aumenta la carga tributaria sino que pretende disminuir la significativa evasión que tienen las sociedades, especialmente las multinacionales por la erosión de las bases imponibles que efectúan por su planificación fiscal agresiva en las transacciones internacionales , 4) el Impuesto a los Servicios Digitales a las grandes multinacionales del sector informático y 5) los impuestos suntuarios (aumento de alícuotas o ampliar la base imponible).

Coincido que restringir las exenciones y los beneficios fiscales es una muy buena y necesaria medida. También lograr la disminución del incumplimiento, pero este permanente y esencial objetivo de las AATT, conlleva su tiempo, y ante la actual excepcionalidad del momento se requieren también medidas que conlleven ingresos en forma perentoria, por lo que las medidas tributarias heterodoxas podrían ser de una gran ayuda.

Mis condolencias por la temprana partida de Luiz.

Buenos dias felicitaciones a los autores excelente documento¡

Yo estoy convencido que hoy más que nunca para luchar contra el fraude, las AATT deben continuar avanzando en la cooperación a nivel nacional e internacional.

Esta necesidad entiendo es aún mayor en regiones como América Latina y el Caribe la cual se caracteriza por una elevada desigualdad en la distribución de los ingresos y sobre todo por una escasa capacidad redistributiva de la política fiscal.

Creo mas alla de la importancia de rediseñar todos los sistemas tributarios de cada pais el camino es mas digitalizacion de las AATT y mas cooperacion nacional e internacional para asi poder ampliar definitivamente las bases imponibles gravadas, ya que muchos hechos imponibles permanecen ocultos.

Agrego que muchas de estas medidas no redundaran en recaudación inmediata pero a mediano y largo plazo lograran reducir las desigualdades existentes en la region y hacer mas eficientes a las AATT en su cometido primario de mejorar los niveles de cumplimiento voluntario.

Un cordial saludo a los coautores y mis condolencias a toda la familia de Luiz Villela.

Buenas tardes, quiero felicitar a los autores de este articulo, sumamente claro y preciso, comparto en su totalidad los argumentos vertidos, creo que se debería explorar con mayor detalle la temporalidad en la duración de las medidas de emergencia consignadas en esta etapa de pandemia, los efectos sobre los tributos que administran los estados sub nacionales y la opción, como bien expresan uds., de poder comenzar a diseñar un sistema impositivo diferente y mas justo en algunos paises, muchas gracias por sus ideas..